21世纪商业评论|每例试管婴儿收费4万,中国4780万对不孕夫妇撑起一家250亿市值的公司( 三 )

从IVF取卵周期来看 , 国内的辅助生殖服务市场仍相对分散 , 这主要受地域因素影响 。 据前瞻网数据显示 , 2018年 , 全国前五大辅助生殖机构的市场份额只占16% , 其中 , 中信湘雅的周期量为4万例 , 以5.8%市占率位列行业第一 , 当时唯一的民营医疗机构为锦欣生殖 , 以3.1%的市占率位列行业第三 。

对于锦欣这类民营医疗机构来说 , 首先要面对的是与公立医院的竞争 。 公立医院的医疗资源更完善 , 市场口碑、专家水平、设备条件等方面都比民营机构更有优势 。

唯一不足的是 , 顶尖公立医院供应紧张 , 患者等位时间较长 , 这也导致越来越多的市场需求流入具有良好口碑和技术的民营机构 。

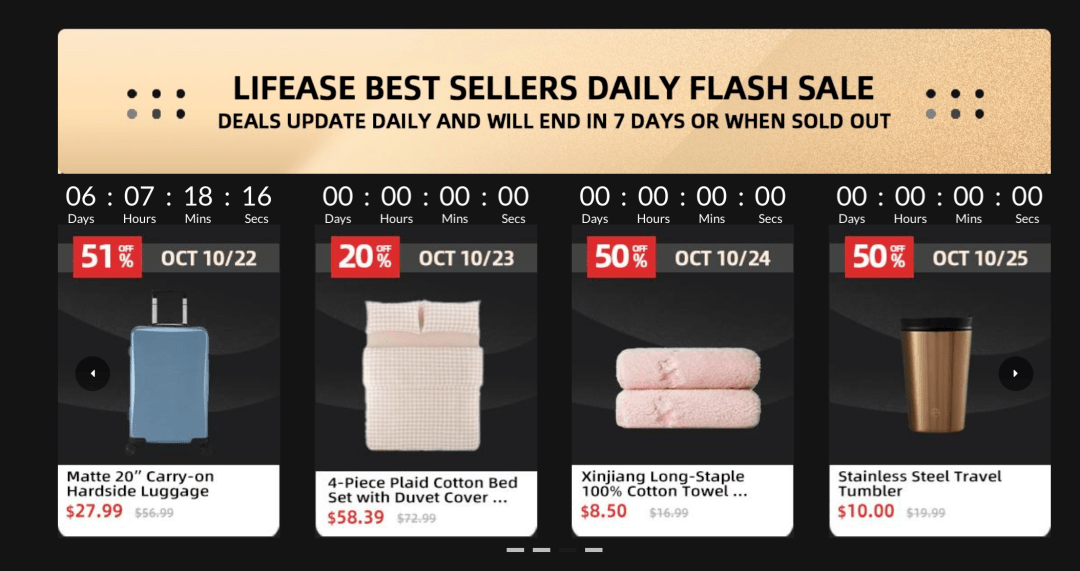

本文插图

锦欣生殖表示 , 目前已建立起品牌、技术、医疗团队及管理方面的竞争优势 。 由于IVF技术具有较高的技术护城河 , 口碑转介是客流的主要来源 。

除了牌照之外 , 成功率是衡量辅助生殖机构竞争力的核心指标 。 2019年 , 锦欣生殖共完成2.78万个IVF周期数 , 其中成都西囡医院及锦江生殖中心的成功率为55.2% , 深圳中山医院、美国HRC的成功率分别为54.1%、55.2% , 成功率长期稳定 。

为了进一步提升成功率 , 锦欣生殖计划在2020年建成创新研究中心 , 研发包括子宫内膜容受性评价检测、IVF-AI辅助决策系统、多病理多标试剂盒以及干细胞培养体系 。

锦欣生殖未来的增长空间主要来自两个方面:一是国际业务的扩张 。 锦欣生殖指出 , 由于越来越多的人寻求更广泛的辅助生殖选择 , 2018年有1.8万名中国患者前往海外寻求辅助生殖 , 其中30%前往美国 。

至2023年 , 前往美国寻求治疗的中国患者人数有望增至13500人 , 锦欣生殖的美国网络预计将在未来增长中受益 。

二是延伸业务的开发 。 生殖行业产业链较长的优势 , 使辅助生殖具有较好的延展性 , 目前锦欣生殖的业务也不仅仅局限于生殖服务 , 而是围绕着生殖健康全链条进行业务拓展 。

从早期的生殖健康教育 , 到不孕不育的预防 , 以及后续的备孕调理、孕后康复等辅助生殖治疗 , 乃至性腺抗衰老管理 , 都在公司的业务范围之内 。

比如 , 针对VIP业务 , 锦欣生殖增设了备孕、保胎等新业务 , 并加强了同业合作 , 与日本“天使宝贝”签约 , 提供针灸、芳香治疗等服务 。

【21世纪商业评论|每例试管婴儿收费4万,中国4780万对不孕夫妇撑起一家250亿市值的公司】不过 , 锦欣生殖还需要应对国内医疗巨头入场的挑战 , 在庞大市场诱惑下 , 复星医药、通策医疗、丽珠集团、和美医疗、康芝药业、华大基因等上市公司 , 均以收购或参股的方式布局辅助生殖服务 , 市场竞争将进一步加剧 。

推荐阅读

- 中年|国内“第二稀土”出现了,价值高达1000亿,号称21世纪最重要材料

- 银鹭|康师傅华润参与竞购银鹭?雀巢回应“不作评论”

- 雀巢|康师傅华润参与竞购银鹭?雀巢回应“不作评论”

- 21世纪经济报道|山西金管局原局长竟晖落马

- 实体店|面对冲击持续的挑战 实体商业如何向“新”而生

- |疫情加重生存焦虑 实体商业如何向“新”而生

- 21世纪经济报道|股市重磅!下周2500亿巨额解禁来袭!一股解禁金额高达414亿,10倍牛股赫然在列,A股会受多大影响?

- 飞鱼财经评论|富力地产:回A之路再度梦碎,现金流持续恶化下何去何从

- |醉翁之意不在酒!字节跳动在金融领域持续落子 电商业务或才刚刚开始

- 中创商业|江西联合股权交易中心挂牌条件