дёӯеӣҪеҹәйҮ‘жҠҘ|йҮҚзЈ…пјҒзҢҺеЈіиҖ…

жқҘжәҗпјҡиҜҒеҲёж—¶жҠҘзҪ‘

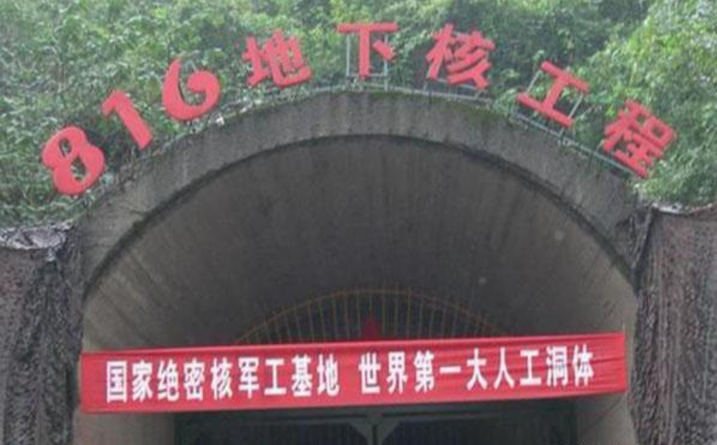

еңЁвҖңд»ҷиӮЎвҖқжүҺе Ҷзҡ„йҰҷжёҜеёӮеңә пјҢ жҪңи—ҸзқҖдёҖжқЎйҡҗз§ҳзҡ„вҖңйЈҹи…җвҖқдә§дёҡй“ҫ гҖӮ

дҫқжүҳйҰҷжёҜзҡ„еӣҪйҷ…йҮ‘иһҚдёӯеҝғең°дҪҚе’ҢеҶ…ең°дё°еҜҢзҡ„дёҠеёӮиө„жәҗ пјҢ жёҜдәӨжүҖеңЁиҝҮеҺ»11е№ҙдёӯ пјҢ 7ж¬ЎжӢҝеҲ°е…ЁзҗғIPO规模第дёҖ гҖӮ 然иҖҢ пјҢ е°ұжҳҜеңЁиҝҷж ·дёҖдёӘе……ж»Ўж—әзӣӣз”ҹе‘ҪеҠӣе’ҢеӣҪйҷ…з«һдәүеҠӣзҡ„еёӮеңәдёӯ пјҢ дёҖдёӘд»ӢдәҺж”ҝзӯ–й»‘зҷҪд№Ӣй—ҙзҡ„дә§дёҡй“ҫвҖ”вҖ”еЈіе…¬еҸёдә§дёҡй“ҫеҚҙжҪңж»Ӣжҡ—й•ҝ гҖӮ дёҠеёӮе…»еЈігҖҒеҚ–еЈігҖҒж–°иӮЎдёңе…ҘеңәгҖҒжӢүй«ҳиӮЎд»·гҖҒеҗёеј•ж•ЈжҲ·гҖҒи¶ҒжңәеҮәиҙ§ пјҢ и®©еҫҲеӨҡжҠ•иө„иҖ…дёҚзҹҘдёҚи§үдёӯе°ұиў«еүІдәҶвҖңйҹӯиҸңвҖқ гҖӮ

жҲӘиҮі2020е№ҙ9жңҲ3ж—Ҙ пјҢ жёҜиӮЎжҖ»еёӮеҖјдҪҺдәҺ5дәҝжёҜе…ғзҡ„дёҠеёӮе…¬еҸёиҫҫеҲ°1069家 пјҢ еҚ жёҜиӮЎжҖ»йҮҸзҡ„дёүеҲҶд№ӢдёҖ пјҢ еЈіиӮЎдёҖиҲ¬йғҪиҒҡйӣҶдәҺжӯӨ пјҢ дё»иҰҒзү№еҫҒдёәдҪҺеёӮеҖјгҖҒдҪҺжҲҗдәӨйҮҸгҖҒдҪҺиӮЎд»· пјҢ дёҡеҠЎеҚ•дёҖ пјҢ иӮЎжқғйӣҶдёӯ гҖӮ

иҝ‘ж—Ҙ пјҢ иҜҒеҲёж—¶жҠҘйҮҮи®ҝдәәе‘ҳж·ұе…ҘйҮҮи®ҝдәҶеҲёе•ҶгҖҒжҠ•иЎҢд»ҘеҸҠдәІиҮӘеҸӮдёҺиҝҮеЈіиӮЎд№°еҚ–зҡ„дёӯй—ҙдәә пјҢ иҜ•еӣҫиҝҳеҺҹж•ҙдёӘй“ҫжқЎзҡ„дәӨжҳ“иҝҮзЁӢ гҖӮ еңЁиҝҷжқЎдә§дёҡй“ҫдёӯеҢ…еҗ«иҜёеӨҡи§’иүІпјҡдәӨжҳ“дё»дҪ“д№°еҚ–еҸҢж–№ пјҢ иҙўеҠЎйЎҫй—®гҖҒдјҡи®ЎеёҲгҖҒеҫӢеёҲгҖҒиҜҒеҲёиЎҢзӯүдёӯд»Ӣ гҖӮ ж•ҙдёӘй“ҫжқЎиҮӘдёҠиҖҢдёӢеұӮеұӮеұ•ејҖ гҖӮ жҚ®йҮҮи®ҝдәәе‘ҳдәҶи§Ј пјҢ е®ҢжҲҗдёҖ笔壳买еҚ–зҡ„дәӨжҳ“дҪЈйҮ‘иҙ№зҺҮеңЁ3%е·ҰеҸі гҖӮ

еңЁйҰҷжёҜ пјҢ жңүдёҖ家еҗҚеҸ«йҮ‘еҲ©дё°зҡ„иҜҒеҲёиЎҢ пјҢ еңЁеңҲеҶ…иў«з§°дёәвҖңеҜҢиұӘеҫЎз”ЁиҜҒеҲёиЎҢвҖқ пјҢ еңЁиҜёеӨҡеЈіиӮЎдәӨжҳ“дёӯйғҪиғҪи§ҒеҲ°йҮ‘еҲ©дё°зҡ„еҪұеӯҗ гҖӮ йҮҮи®ҝдәәе‘ҳз»ҹи®ЎеҸ‘зҺ° пјҢ йҮ‘еҲ©дё°зӣ®еүҚд»ЈжҢҒиӮЎ50%д»ҘдёҠзҡ„дёҠеёӮе…¬еҸёиӮЎзҘЁиҫҫ36еҸӘ пјҢ жҳҜйҰҷжёҜжңҖеӨ§зҡ„д»Је®ўжҢҒиӮЎеҲёе•Ҷ гҖӮ жӯӨеӨ– пјҢ йҮ‘еҲ©дё°жҢҒжңүйҰҷжёҜеҲӣдёҡжқҝиӮЎзҘЁ186еҸӘ пјҢ дё”и¶…иҝҮ90%д»ҘдёҠзҡ„иӮЎзҘЁиӮЎд»·йғҪжңүиҝҮвҖңеқҗеұұиҪҰвҖқз»ҸеҺҶ пјҢ е…¶дёӯ148еҸӘиӮЎзҘЁдёҠеёӮд»ҘжқҘиҮӘжңҖй«ҳд»·и·Ңе№…и¶…иҝҮ90% гҖӮ

д»ҺдёҠеёӮе…»еЈігҖҒзӮ’й«ҳиӮЎд»· пјҢ еҲ°ж–°иӮЎдёңе…ҘеңәгҖҒе®ҢжҲҗеҚ–еЈі пјҢ еҶҚеҲ°жӢүй«ҳиӮЎд»·гҖҒеҗёеј•ж•ЈжҲ·гҖҒи¶ҒжңәеҮәиҙ§вҖҰвҖҰж•ҙдёӘеЈідә§дёҡй“ҫ пјҢ жӯЈдёҠжј”зқҖдёқдёқе…ҘжүЈзҡ„иҝҗдҪңжүӢж®ө гҖӮ

йҖ еЈідёҠеёӮ

еңЁжёҜиӮЎеёӮеңә пјҢ дёҖзӣҙеӯҳеңЁдёҖжү№вҖңйҖ еЈівҖқгҖҒвҖңзӮ’еЈівҖқзҡ„иө„жң¬зҺ©е®¶ пјҢ 他们дёҖиө·жҺЁеҠЁе…¬еҸёдёҠеёӮ гҖӮ еЈіиӮЎдёҠеёӮ пјҢ еҫҖеҫҖдјҙйҡҸзқҖвҖңеӣҙйЈһвҖқпјҲеҚіиӮЎзҘЁз”ұе°‘ж•°вҖңиҮӘе·ұдәәвҖқи®Өиҙӯпјү пјҢ д№ҹе®№жҳ“еҜјиҮҙиӮЎжқғй«ҳеәҰйӣҶдёӯ пјҢ ж–№дҫҝж“ҚзәөиӮЎд»· гҖӮ дёҖж¬ЎвҖңеӣҙйЈһвҖқж“ҚдҪң пјҢ еә„家еҮәиө„еҚғдёҮжҲ–иҖ…дёҠдәҝжёҜе…ғ пјҢ иҺ·еҲ©еҫҖеҫҖд»Ҙж•°еҖҚи®Ўз®— гҖӮ

вҖңжңүдәӣе…¬еҸёеҸӘжҳҜеҲҡеҘҪз¬ҰеҗҲдёҠеёӮжқЎд»¶ пјҢ 并没д»Җд№Ҳеҗёеј•еҠӣ гҖӮ дёәжұӮдёҠеёӮжҲҗеҠҹ пјҢ дјҡдёҺеҢ…й”Җе•Ҷжҡ—дёӯиҫҫжҲҗжқЎж¬ҫ пјҢ з”ҡиҮійғЁеҲҶйўқеәҰиғҪжҸҗдҫӣ50%зҡ„жҠҳжүЈ пјҢ 然еҗҺз”ұеҢ…й”Җе•ҶиҙҹиҙЈеҜ»жүҫжңәжһ„жҠ•иө„иҖ… гҖӮ вҖқиҝ‘ж—Ҙ пјҢ дёҖдҪҚеҸӮдёҺиҝҮжҹҗиӮЎзҘЁдёҠеёӮи®Өиҙӯзҡ„дё“дёҡжҠ•иө„дәәеҗ‘иҜҒеҲёж—¶жҠҘйҮҮи®ҝдәәе‘ҳйҖҸйңІ пјҢ вҖңиҝҷйғЁеҲҶи®ӨиҙӯиҖ…дјҡд»ҘйҮ‘дё»е§ҝжҖҒеҮәзҺ° пјҢ иў«з§°дёәвҖҳжҠҳеӨҙе…ҡвҖҷ гҖӮ з”ұдәҺе…¶жҢҒиӮЎжҲҗжң¬иҫғжӢӣиӮЎд»·дҪҺдёҖеҚҠ пјҢ еӣ жӯӨе…¬еҸёйҰ–ж—ҘдёҠеёӮе°ұжІҪиҙ§ пјҢ еҸӘиҰҒиӮЎд»·жІЎжңүи·ҢйҖҫ50% пјҢ е°ұжңүеҫ—иөҡ гҖӮ иҝҳжңүеҸҰеӨ–дёҖз§Қж–№ејҸжҳҜ пјҢ дёҠеёӮе…¬еҸёеӨ§иӮЎдёңи·ҹз”іиҙӯдәәз§ҒдёӢжүҝиҜәдҝқеә• пјҢ еҰӮжһңиҝҷеҸӘиӮЎзҘЁйҰ–ж—Ҙи·Ңз ҙеҸ‘иЎҢд»· пјҢ еӨ§иӮЎдёңе°ұдјҡиЎҘеӣһе·®д»· гҖӮ иҝҷз§Қж–№ејҸдёҖе®ҡжҳҜиҰҒ第дёҖеӨ©жҠӣеҮә пјҢ иөҡдәҶеҪ’жҠ•иө„дәәжүҖжңү пјҢ дәҸдәҶе°ұжҳҜеӨ§иӮЎдёңжҺҸй’ұиЎҘ гҖӮ еӨ§иӮЎдёңзҡ„зӣ®зҡ„е°ұжҳҜдёәдәҶзЎ®дҝқдјҒдёҡжҲҗеҠҹдёҠеёӮ гҖӮ вҖқ

жҜ”еҰӮ пјҢ Aе…¬еҸёдёҠеёӮжӢӣиӮЎд»·дёә1жёҜе…ғ пјҢ еҢ…й”Җе•ҶдјҡжҢүз…§жӯЈеёёжөҒзЁӢеҗ‘вҖңжҠҳеӨҙе…ҡвҖқй…Қе”®иӮЎд»Ҫ пјҢ дҪҶз§ҒдёӢAе…¬еҸёеӨ§иӮЎдёңдјҡеҗ‘вҖңжҠҳеӨҙе…ҡвҖқиЎҘеҒҝ0.5жёҜе…ғ/иӮЎе·®д»· пјҢ еӣ жӯӨе…¶жҢҒиӮЎжҲҗжң¬д»…дёә0.5жёҜе…ғ/иӮЎ гҖӮ ж•ЈжҲ·жҠ•иө„иҖ…еҜ№жӯӨ并дёҚзҹҘжғ… пјҢ еҚідҪҝжҢӮзүҢйҰ–ж—ҘжІҪиҙ§еҜјиҮҙиӮЎд»·еӨ§и·Ң пјҢ д№ҹеҸӘжңүж•ЈжҲ·дәҸжҚҹжғЁйҮҚ гҖӮ

вҖңдёҖдәӣеҹәжң¬йқўжң¬жқҘдёҚеҘҪзҡ„е°Ҹе…¬еҸёжғіиҰҒжҲҗеҠҹдёҠеёӮ пјҢ еҝ…йЎ»иҰҒеҗ‘й…Қе”®жҠ•иө„иҖ…жҸҗдҫӣдёҖе®ҡжҠҳжүЈ пјҢ иҝҷеҮ д№ҺжҲҗдёәдёҡеҶ…жҪң规еҲҷ пјҢ дёҚ然е°ұдјҡйқўдёҙеҸ‘иЎҢеӨұиҙҘ гҖӮ дҪҶдёҠеёӮиҙ№з”Ёе·Із»Ҹд»ҳеҮәеҺ»дёҖеӨ§еҚҠ пјҢ еӨ§иӮЎдёңдёҚеҸҜиғҪдёҙй—ЁдёҖи„ҡйҖҖзј© пјҢ дёҚжҠҳжүЈд№ҹеҫ—жҠҳжүЈ гҖӮ дёҚиҝҮиҝҷдәӣз§ҒдёӢеҚҸи®®дёҚдјҡжңүд»»дҪ•д№Ұйқўж–Ү件 пјҢ йғҪжҳҜеҹәдәҺдҝЎд»»зҡ„еҸЈеӨҙжүҝиҜә пјҢ иҝҷдёӘйҰҷжёҜиҜҒзӣ‘дјҡд№ҹеҫҲйҡҫеҺ»жҹҘ пјҢ еӣ дёәиЎЁйқўдёҠйғҪжҳҜеҗҲжі•жөҒзЁӢ пјҢ дёҚеӨӘдјҡеҺ»жҸ’жүӢ пјҢ йҷӨйқһжҳҜйҰҷжёҜиҜҒзӣ‘дјҡжңүеқҗе®һзҡ„иҜҒжҚ®жүҚдјҡиө·иҜүдёҠеёӮе…¬еҸё гҖӮ вҖқдёҠиҝ°жҠ•иө„дәәз§° гҖӮ

е°ұйҰҷжёҜжңүдәӣе…¬еҸёIPOзҺҜиҠӮеӯҳеңЁзҡ„зҒ°иүІж“ҚдҪңзҺ°иұЎ пјҢ йҮҮи®ҝдәәе‘ҳеҗ‘йҰҷжёҜиҜҒзӣ‘дјҡжұӮиҜҒ пјҢ е…¶ж–°й—»еҸ‘иЁҖдәәеҗ‘йҮҮи®ҝдәәе‘ҳз§°пјҡвҖңиҝҷдёӘй—®йўҳжҲ‘们жңүе…іжіЁ пјҢ дҪҶеҜ№дәҺжҲ‘们жӯЈеңЁеҒҡжҲ–иҖ…иҝҳжңӘејҖе§Ӣи°ғжҹҘзҡ„дәӢжғ…жҲ‘们дёҚдәҲиҜ„и®ә гҖӮ вҖқ

жҺЁиҚҗйҳ…иҜ»

- дёӯеӣҪеҹәйҮ‘жҠҘ|зӣ‘з®ЎеҮәжүӢпјҒд№җи§Ҷиў«йҮҚзҪҡ2.4дәҝ

- еҚҺдёә|е…үеҲ»жңәе°ҶжҲҗеәҹй“ҒпјҹеҚҺдёәвҖңйҮҚзЈ…вҖқеҮәзҺ°пјҢзҪ‘еҸӢж„ҹж…ЁпјҡеҺүе®ідәҶпјҢеҚҺдёә

- жІіеҚ—ж—ҘжҠҘ|йҮҚзЈ…пјҒжҳҺеӨ©пјҢе®ҮйҖҡе°ҶжңүеӨ§дәӢеҸ‘з”ҹ

- зұізӯҗжҠ•иө„|йҮҚзЈ…дҝЎеҸ·пјҒжҲҝдјҒиҝӣе…ҘвҖңеӨ§иҖҢдёҚиғҪеҖ’вҖқзҡ„ж—¶д»Ј

- й”Җе”®|йҮҚзЈ…пјҒ许家еҚ°ж·ұеӨңж”ҫеӨ§жӢӣпјҡжҒ’еӨ§е…ЁеӣҪ7жҠҳеҚ–жҲҝпјҒ

- дҝқзҪ—|CBAиҫҫжҲҗйҮҚзЈ…зӯҫзәҰпјҒе°ҸдёҒжӯЈејҸеӣһеҪ’пјҢеҸҲдёҖNBAзҗғе‘ҳеҠ зӣҹ

- AиӮЎ|йҮҚзЈ…пјҒзІ®йЈҹеӨҹдёҚеӨҹе°ұзңӢе®ғпјҢAиӮЎдёӨеӨ§жҠ•иө„жңәдјҡжӣқе…үпјҒ

- иҜҒзӣ‘дјҡзҪ‘з«ҷгҖҒж–°еҚҺзӨҫе®ўжҲ·з«ҜгҖҒдёӯеӣҪеҹәйҮ‘жҠҘ|50%е°ҒйЎ¶пјҒйҮҚ磅新规10жңҲиө·ж–ҪиЎҢ

- еҸ—дёӯиҠҜеӣҪйҷ…|дёӯеӣҪеҹәйҮ‘жҠҘ иҺ«йЈһ

- йҮҚзЈ…еҫ®и§Ҷйў‘пҪңжҲ‘们зҡ„зӯ”еҚ·