Wind资讯|3000点过后再迎重磅!险资三大政策落地,17万亿等待入场( 二 )

2、自行交易的险资资质条件

包括“保险公司上季度末综合偿付能力充足率不低于150% , 上一年资产负债管理能力评估结果不低于85分” , 以及“近两年未受到监管机构重大行政处罚”等7项要求 。

3、委托交易的险资资质条件

包括“保险公司上季度末综合偿付能力充足率不低于120% , 上一年资产负债管理能力评估结果不低于60分”等4项要求 。

4、交易管理规范

险资参与衍生品交易 , 应当制定业务指引 , 包括但不限于拟运用衍生品种类、使用衍生品的限制、风险管理要求等方面 。 同时 , 不得从事内幕交易、操纵证券及衍生品价格、进行利益输送及其他不正当的交易活动 。

此外 , 险资参与衍生品交易 , 应当以对冲或规避风险为目的 , 不得用于投机目的 。 包括:对冲或规避现有资产风险、负债风险或资产负债错配风险;对冲未来拟买入资产风险 , 或锁定其未来交易价格 , 具体期限视不同品种另行规定 。

5、风险管理规范

险资参与衍生品交易 , 同一资产组合持有的衍生品多头合约价值之和不得高于资产组合净值的100% 。 此外 , 险资自行或受托参与衍生品交易 , 不得简单将衍生品交易盈亏与业务人员收入挂钩 , 同时后台及风险管理部门的人员报酬应当独立于交易盈亏情况 。

规定还要求 , 险资自行或受托参与衍生品交易 , 应当确保交易记录的及时、真实、准确与完整 。 记录内容包括衍生品交易决策流程、执行情况及风险事项等 。

6、监督管理规范

根据规定 , 险资需要向银保监会报送以下报告:每个季度结束后的10个工作日内 , 报送衍生品交易的期末风险敞口总额、各类衍生品风险敞口金额 , 以及该季度的风险对冲情况和合规情况;每半年度和年度结束后的30个工作日内 , 报送衍生品交易的稽核审计报告;发生的衍生品交易违规行为、重大风险或异常情况 , 及采取的应对措施 , 应在10个工作日内上报银保监会 。

此外 , 险资违反规定参与衍生品交易的 , 银保监会将记录其不良行为 , 并将有关情况通报其行业主管部门;情节严重的 , 银保监会可通报3年内不得与其从事相关业务 , 并商有关监管部门依法给予行政处罚 。

险资参与股指期货交易办法概览

银保监会最新公布的《保险资金参与股指期货交易规定》 , 包含17项内容 , 同样涉及资质条件、管理规范、风险管理、监督管理等方面 。 具体来看:

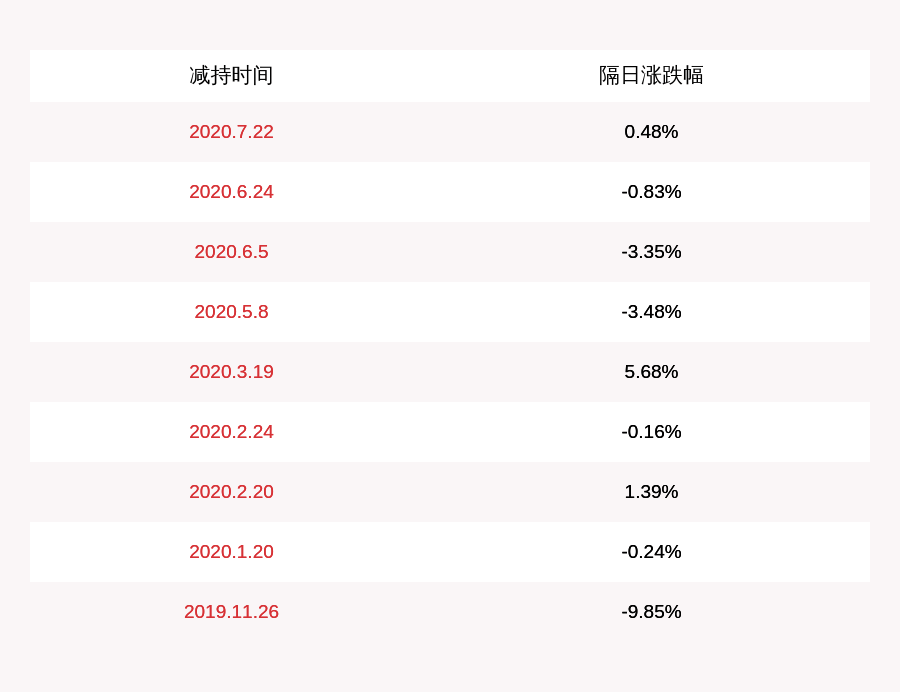

本文插图

1、股指期货范畴

指经中国证券监督管理机构批准 , 在中国金融期货交易所上市的以股票价格指数为标的的金融期货合约 。

2、交易管理规范

险资参与股指期货交易 , 不得用于投机目的 , 应当以对冲或规避风险为目的 , 包括:对冲或规避现有资产风险;对冲未来三个月内拟买入资产风险 , 或锁定其未来交易价格 。

3、风险管理规定

险资参与股指期货交易 , 任一资产组合在任何交易日日终 , 所持有的卖出股指期货合约价值 , 不得超过其对冲标的股票、股票型基金及其他净值型权益类资产管理产品资产账面价值的102% , 所持有的买入股指期货合约价值与股票、股票型基金及其他净值型权益类资产管理产品市值之和 , 不得超过资产组合净值的100% 。

此外 , 险资在任何交易日日终 , 持有的买入股指期货合约价值与权益类资产的账面价值 , 合计不得超过规定的投资比例上限 。

规定还指出 , 险资参与股指期货交易 , 任一资产组合在任何交易日结算后 , 扣除股指期货合约需缴纳的交易保证金 , 应当保持不低于轧差后的股指期货合约价值10%的符合银保监会规定的流动性资产 , 有效防范强制平仓风险 。

4、期货公司资质条件

险资参与股指期货交易 , 所选期货公司应当符合“成立5年以上 , 上季末净资本达到人民币三亿元(含)以上 , 且净资本与公司风险资本准备的比例不低于150%” , 以及“期货公司分类监管评价为A类”等4项条件 。

推荐阅读

- Wind资讯|A股“红包雨”!本周60家公司派现,3家送转

- 第一财经资讯|牛市又回来了?银保监会放大招 万亿险资将入市?

- 第一财经资讯|牛市不会戛然而止,当下最重要的是这7件事 | 周末读书

- 第一财经资讯|证监会公开征求意见 规范证券期货行政处罚相关执法行为

- 一点资讯|我国跨境资金流动总体稳定

- 股票|深擎科技创始人柴志伟:券商竞相激活存量 “资讯+AI”是关键

- 财联社|资讯:贝因美推出高端产品新一代爱加,打造超级母婴IP

- 一点资讯|雪浪环境:公司总经理变更为胡建民

- 第一财经资讯|IPO成功上市餐饮企业同庆楼的三驾马车:品牌、供应链、业务基础

- 第一财经资讯|统计局:上半年全国固定资产投资同比下降3.1%