【财经】股价4月已跌近25%,江西银行利润连续两年下滑( 二 )

贷款余额增加的同时 , 不良贷款率也在上升 。 2019年末 , 江西银行公司贷款和垫款、个人贷款和垫款不良贷款率分别较2018年末增长0.73个百分点和0.03个百分点 。

据《财经涂鸦》发现 , 江西银行近60%的公司贷款流向小微企业 。 2019年末 , 江西银行单户授信人民币1,000万元以下(含)小微企业贷款余额280.19亿元 , 较上年末增长55.26亿元 , 增速为24.57%;小微企业贷款为669.57亿元,占江西银行公司贷款和垫款总额的58.82% 。

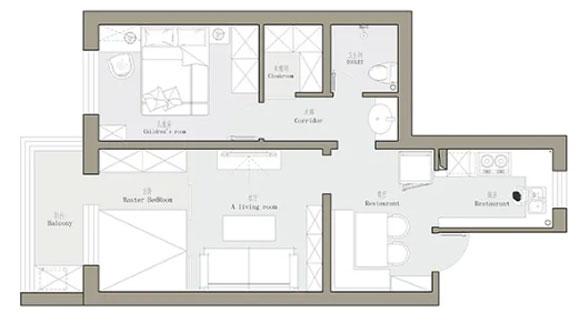

本文插图

资料来源:江西银行年报

从贷款的行业分布来看 , 江西银行的贷款和垫款中占比前四大行业为租赁和商业服务业、批发和零售业、水利环境和公共设施管理业、制造业 , 公司类不良贷款也主要集中在上述行业 。 其中 , 租赁和商业服务业、批发和零售业、制造业的不良贷款余额分别为6.06亿元 , 19亿元和4.56亿元 , 批发和零售业的不良率更是高达9.97% 。

本文插图

加大核销力度 , 及时转让不良

国信证券研报认为 , 目前中小银行仍然是为基层中小微企业和居民提供普惠金融服务的生力军 , 从银行经营角度来看 , 在多类别资产风险定价能力有效提升之前 , 还是要扎根本土小微或零售客群 , 精耕细作本源业务 , 也能实现非常良好的经营效果 。

对不良资产能够采取的措施 , 江西银行在年报中称 , 将深化风险前移管理 , 集中力量开展存量授信业务的风险排查与化解;成立专项风险处置小组 , 实行分层分片督导 , 强化“重点行”、“重点户”清收;根据存量风险情况分类处置 , 综合运用转化重组、担保履责、催收保全、资产拍卖等手段 , 不断提升处置成效 。

此外 , 江西银行表示 , 还将加大核销转让力度 , 通过公开挂牌方式及时转让不良 , 加快存量风险压降 。

去年12月底 , 江西银行就曾将10.7亿元的不良贷款转让给江西省金融资产管理股份有限公司 , 江西银行认为 , 这将能够盘活信贷资源 , 是充分利用市场化手段处置不良资产的有效解决办法 。

推荐阅读

- 「」中国股市:庄家敢打压股价,却不怕被别人抢廉价筹码,你知道为什么吗?

- 「河北」4月18日肉价【持平】——最新猪肉批发价格报价

- 『追剧小能手』多家期货公司发布称 完成文华财经升级改造

- 乐居财经@龙湖集团获美贤国际增持420万股 涉资1.53亿港元

- 上游新闻:裁员14%、股价大跌、高管离职……蘑菇街能否力挽狂澜?

- 『央视财经微信公众号』疫情之下,中国一季度经济怎么样?一张图,2分钟迅速了解

- 【美好,一直在身边】“十四五”规划调研

- 「乐居财经」中国奥园供应链ABS及ABN成功发行

- 瑞幸余波@瑞幸余波:小鹿茶还好吗?

- 『中金网』昔日妖股长亮科技现原形:收购引爆股价 高管套现 12 亿