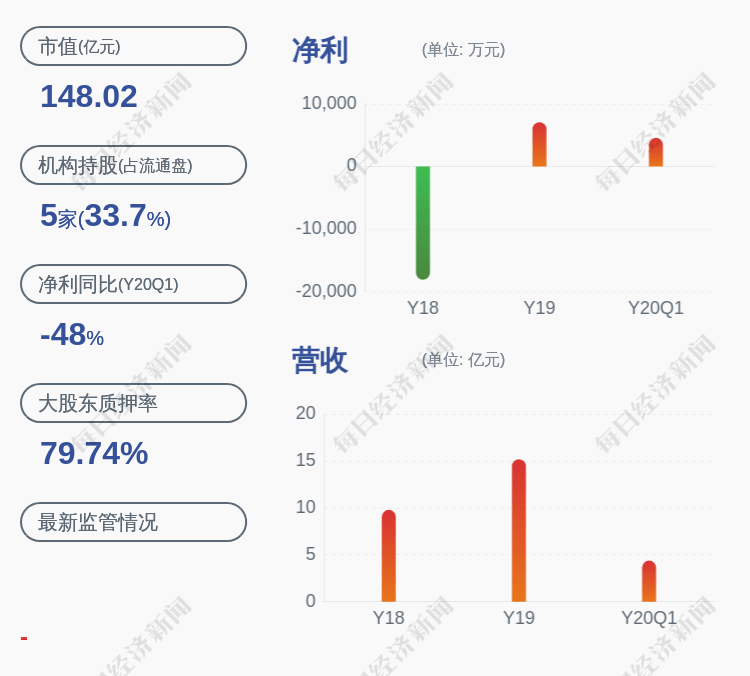

券商中国|这家上市券商输血双管齐下!刚发28亿可转债,又配股40亿,重点发力这两大业务

本文插图

28亿可转债发行仅过2个月 , 华安证券又急推40亿配股 。 6月17日晚间 , 华安证券披露了40亿配股预案 , 拟以“每10股配售3股”的比例 , 向全体股东配售10.86亿股 。 而此时距离4月初华安证券成功发行28亿可转债 , 仅过去了2个月左右的时间 。

本文插图

从募资使用方面来看 , 两次股权融资的主要投入方向大体上相互补充 , 但也在近两年表现尤其靓丽的自营业务上进行了重点加强 , 使用计划比较精打细算 。 事实上 , 短期内连续启动股权融资计划 , 一方面显现出华安证券在扩充资本方面的渴求 , 另一方面或许也确实是可转债发行募资规模较小 , 难以满足其自身需求 。

华安证券拟推40亿配股根据配股预案 , 华安证券此次按照每10股配售3股的比例 , 向全体股东配售股份 , 计划募资40亿元 。 若以截至2020年3月31日的总股本36.21亿股为基数测算 , 则华安证券本次配售股份数量为10.86亿股 , 配股完成后 , 华安公司总股本预计将增加约30% 。

华安证券的此次配股发行 , 计划采用市价折扣法来确定配股价格 , 以刊登配股说明书前二十个交易日公司股票收盘价的算数平均数为基数 , 最终由股东大会授权公司董事会在发行前根据市场情况与保荐机构/主承销商协商确定 。

与此同时 , 本次配股前华安证券滚存的未分配利润 , 将由配股完成后的全体股东依其持股比例享有 。

众所周知 , 配股募资的最大的特点在于“对全体股东进行配售” 。 换言之 , 相比于定增、可转债等方式可能引入新的战略投资者 , 稀释原大股东股权 , 造成原股东对上市公司话语权降低 , 配股更受到上市公司大股东的垂青 。

本文插图

华安证券一季报显示 , 除第一大股东安徽国资控股持股比例为25.1%外 , 第二大股东安徽出版持股比例为12.87% , 第三大股东皖能股份及其一致行动人安徽能源合计持股8.19% 。

可见目前华安证券前十大股东的持股比例相对分散 , 没有处于绝对控股地位的股东 , 且现有股东持股比例较为接近 。 这也意味着 , 配股募资的方式 , 对于稳定华安证券目前的股权结构更为有利 。

发力信用和自营业务华安证券称 , 本次配股募集资金总额不超过40亿元 , 扣除发行费用后将全部用于增加公司资本金 , 优化公司业务结构 , 扩展相关业务 , 从而提升公司的抗风险能力和市场竞争力 , 促进公司战略发展目标的实现以及股东利益的最大化 。

本文插图

其中 , 以融资融券 , 股票质押为主的资本中介业务是投入大头 , 计划吸纳20亿投入 。 资本中介业务可以产生稳定的利息收入 , 并能够衍生其他业务机会 , 更好地满足客户的综合金融服务需求 , 增强客户粘性 , 是近几年券商在重资产趋势下的重要收入和利润来源 。

“资本中介业务属于资本消耗型业务 , 业务规模和盈利能力主要依靠稳定的长期资金供给 。 ”华安证券认为 , 此次加大投入可进一步优化公司业务结构 , 提高抗风险能力 , 实现资本中介业务的稳定增长 。

与此同时 , 华安证券还拟使用不超过10亿元用于发展投资与交易业务 。 中证协数据显示 , 自2017年起 , 自营业务已超过经纪业务 , 成为证券公司最主要的收入来源之一 。 华安证券表示 , 拟通过本次募集资金加大对以固定收益产品为主的投资与交易业务投入 , 并在权益投资和其他金融衍生品等领域增加投资范围 , 扩大投资与交易规模 , 继续拓展客户和产品的广度和深度 。

推荐阅读

- 中油财经网|局势变了!5月,中国成德国最大出口目的地,美国降第3……

- 中国新闻网|A股重回强势!沪指大涨3.11%,股民加仓时机又来?

- 中国新闻网|中国贷款利率连续三个月“按兵不动” 货币政策空间打开

- 中国新闻网|天眼查数据显示上半年新增旅游企业近23万家 山东省最多

- 政商参阅|刚刚,A股涨嗨了!160多只个股涨停,券商、保险、军工股纷纷大涨

- 增长|中国经济怎么样?国家统计局一连释放十个好消息

- |我国存款“断崖式”下跌,一半国人没存款?

- 股票|科创板开市满周年券商跟投浮盈逾139亿

- 中国证券报|开盘涨288%!AI芯片第一股寒武纪市值一度冲千亿,创始人身家超四百亿

- 中国新闻网|LPR连续4个月未变 专家称部分热点城市房贷利率或收紧