иӮҜеҫ·еҹә жҗәвҖңиӮҜеҫ·еҹәвҖқиөҙжёҜIPOпјҢзҷҫиғңдёӯеӣҪдјҡжҳҜиө„жң¬еёӮеңәзҡ„вҖңйҰҷйҘҪйҘҪвҖқеҗ—пјҹ

[ дәҝ欧еҜјиҜ» ]дёәйӨҗйҘ®з•Ңзҡ„е·ЁеӨҙпјҢзҷҫиғңдёӯеӣҪеңЁеҰӮд»ҠжёҜиӮЎзүӣеёӮж•Ҳеә”еўһејәзҡ„жҖҒеҠҝдёӢпјҢиөҙжёҜдёҠеёӮд»Қе…·жңүдёҚй”ҷзҡ„жғіиұЎз©әй—ҙпјҢдҪҶдёҚиғҪеҗҰи®Өе…¶дј з»ҹдёҡеҠЎе’Ңж–°дёҡеҠЎеқҮйқўдёҙзқҖдёҚе°‘жҢ‘жҲҳгҖӮ

ж–Үз« еӣҫзүҮ

еӣҫзүҮжқҘиҮӘвҖңдәҝ欧зҪ‘вҖқ

гҖҗиӮҜеҫ·еҹә жҗәвҖңиӮҜеҫ·еҹәвҖқиөҙжёҜIPOпјҢзҷҫиғңдёӯеӣҪдјҡжҳҜиө„жң¬еёӮеңәзҡ„вҖңйҰҷйҘҪйҘҪвҖқеҗ—пјҹгҖ‘иҜҙеҲ°зҷҫиғңдёӯеӣҪпјҢжҲ–и®ёи®ёеӨҡдәәдјҡи§үеҫ—жңүзӮ№йҷҢз”ҹпјҢдҪҶжҸҗеҲ°иӮҜеҫ·еҹәгҖҒеҝ…иғңе®ўпјҢжғіеҝ…жҳҜеӨ§е®¶еҶҚзҶҹжӮүдёҚиҝҮзҡ„дәҶпјҢиҖҢзҷҫиғңдёӯеӣҪдҫҝжҳҜе®ғ们иғҢеҗҺзҡ„еӨ§дёң家гҖӮиҝ‘ж—ҘпјҢиҝҷ家жӢҘжңүиӮҜеҫ·еҹәгҖҒеҝ…иғңе®ўгҖҒTaco Bellзӯүиҝһй”Ғе“ҒзүҢеңЁдёӯеӣҪз»ҸиҗҘжқғзҡ„зҷҫиғңдёӯеӣҪд№ҹејҖе§ӢзңјзәўжёҜиӮЎеёӮеңәдәҶгҖӮ

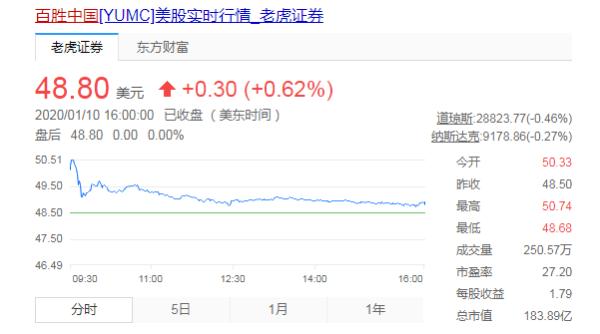

1жңҲ10ж—ҘпјҢжҚ®и·ҜйҖҸзӨҫж——дёӢIFRж¶ҲжҒҜпјҢзҷҫиғңдёӯеӣҪжӯЈиҖғиҷ‘дәҺд»Ҡе№ҙеҶ…иөҙжёҜдёҠеёӮпјҢжӯЈеңЁдёҺеҶ…йғЁдёҺеӨ–йғЁзҡ„йЎҫй—®иҝӣиЎҢдјҡи°ҲпјҢе°ҡжңӘдҪңеҮәеҶіе®ҡгҖӮж¶ҲжҒҜдј еҮәеҗҺпјҢе…¶зҫҺиӮЎзӣҳеүҚеӨ§ж¶Ё3%пјҢеҲӣеҺҶеҸІж–°й«ҳгҖӮжҲӘжӯўеҸ‘зЁҝжҠҘ48.8зҫҺе…ғпјҢжңҖж–°еёӮеҖј183.89дәҝзҫҺе…ғгҖӮ

ж–Үз« еӣҫзүҮ

дҪңдёәдёҖ家已з»ҸеңЁзҫҺиӮЎдёҠеёӮдәҶзҡ„дјҒдёҡпјҢе…¶еёӮеңәжҲҳж–—еҠӣжңүзӣ®е…ұзқ№гҖӮж•°жҚ®жҳҫзӨәпјҢзҷҫиғңдёӯеӣҪеңЁеӣҪеҶ…зҡ„зҷҫејәдјҒдёҡдёӯжҺ’еҗҚ第дёҖпјҢ2018е№ҙе…¶иҗҘ收еҚ 100家дјҒдёҡжҖ»ж”¶е…Ҙзҡ„23.5%пјҢеҸҜд»ҘиҜҙеҚ жҚ®дәҶдёӯеӣҪйӨҗйҘ®з•Ңзҡ„йңёдё»ең°дҪҚгҖӮзӣ®еүҚпјҢеңЁдёӯеӣҪеҗҢж—¶иҝҗиҗҘеӨҡдёӘйӨҗйҘ®е“ҒзүҢпјҢеҢ…жӢ¬иӮҜеҫ·еҹәгҖҒеҝ…иғңе®ўгҖҒеЎ”еҸҜиҙқе°”гҖҒдёңж–№ж—ўзҷҪгҖҒе°ҸиӮҘзҫҠе’ҢCOFFii & JOYзӯүгҖӮзңјдёӢпјҢиӮҜеҫ·еҹәдҫқ然жҳҜзҷҫиғңдёӯеӣҪзҡ„дё»иҰҒж‘Үй’ұж ‘пјҢеҚ е…¶жҖ»иҗҘ收зҡ„70%гҖӮ

иҝ‘е№ҙжқҘпјҢйҡҸзқҖдёӯеӣҪйӨҗйҘ®еёӮеңәз«һдәүзҡ„йҖҗжёҗеҠ еӨ§пјҢиӮҜеҫ·еҹәгҖҒеҝ…иғңе®ўд№ҹеңЁдёҚж–ӯең°иҝӣиЎҢжң¬еңҹеҢ–иҪ¬еһӢпјҢ并еҸ–еҫ—дәҶдёҚй”ҷзҡ„еёӮеңәжҲҗж•ҲгҖӮдҪңдёәе·Із»ҸеңЁзҫҺиӮЎдёҠеёӮеҘҪеҮ е№ҙзҡ„зҷҫиғңдёӯеӣҪпјҢдёәдҪ•дјҡйҖүжӢ©еңЁ2020е№ҙжқҘжёҜдёҠеёӮпјҹиӮҜеҫ·еҹәгҖҒеҝ…иғңе®ўж¬ІеҘ”иөҙйҰҷжёҜ зҷҫиғңдёӯеӣҪеҲ°еә•еңЁжғід»Җд№Ҳпјҹ

е®һйҷ…дёҠпјҢзҷҫиғңдёӯеӣҪж—©еңЁ2016е№ҙдҫҝд»ҺзәҪдәӨжүҖдёҠеёӮзҡ„зҷҫиғңйӨҗйҘ®дёӯеҲҶжӢҶеҮәжқҘгҖӮеҰӮд»ҠжғіиҰҒиө¶жқҘжёҜиӮЎеёӮеңәпјҢжҲ–и®ёжҲ‘们еҸҜд»Ҙд»Һд»ҘдёӢеҮ дёӘж–№йқўжқҘи§ЈиҜ»гҖӮ

йҰ–е…ҲпјҢд»ҺиҮӘиә«зҡ„и§’еәҰжқҘзңӢгҖӮиҝ‘е№ҙжқҘпјҢе…¶еңЁеӣҪеҶ…дёҚж–ӯжү©еӨ§иӮҜеҫ·еҹәгҖҒеҝ…иғңе®ўзҡ„й—Ёеә—ж•°йҮҸпјҢйңҖиҰҒжӣҙеӨҡиө„йҮ‘жқҘеҒҡиғҢеҗҺж”Ҝж’‘гҖӮж—©еңЁзҷҫиғңдёӯеӣҪд»ҺзҷҫиғңйӨҗйҘ®йӣҶеӣўеҲҶжӢҶеҮәжқҘд№ӢеүҚпјҢе…¶дёҡеҠЎдҫҝж—ҘзӣҠеўһеӨ§пјҢиҷҪ然зҷҫиғңдёӯеӣҪеңЁеӣҪеӨ–еҹәжң¬д»Ҙзү№и®ёеҠ зӣҹз»ҸиҗҘдёәдё»пјҢдҪҶеңЁдёӯеӣҪзҡ„з»ҸиҗҘж–№ејҸзӣёеҜ№зү№еҲ«пјҢ95%д»ҘдёҠзҡ„й—Ёеә—жҳҜзӣҙиҗҘеә—гҖӮж•ҙдҪ“жқҘзңӢпјҢзҷҫиғңдёҡеҠЎдёҠеҚҮз©әй—ҙжңүйҷҗпјҢдҪҶдёӯеӣҪдёҡеҠЎзҡ„еўһйҮҸд»ҚеҫҲеӨ§гҖӮж•°жҚ®жҳҫзӨәпјҢ2019е№ҙзҷҫиғңдёӯеӣҪ继з»ӯеҠ еҝ«ејҖеә—иҠӮеҘҸпјҢ第дёүеӯЈеәҰж–°ејҖеә—231家пјҢеүҚд№қдёӘжңҲзҙҜи®Ўж–°ејҖеә—646家пјҢжҲӘиҮі9жңҲеә•пјҢйӨҗеҺ…жҖ»ж•°иҫҫеҲ°8917家пјҢйҒҚеёғ1300еӨҡдёӘеҹҺеёӮгҖӮйӮЈд№ҲпјҢеҜ»жұӮжӣҙеӨҡзҡ„иһҚиө„йҖ”еҫ„пјҢйҮҚж–°дёҠеёӮзҡ„жғіжі•д№ҹе°ұдёҚйҡҫзҗҶи§ЈдәҶгҖӮ

е…¶ж¬ЎпјҢжӯӨеүҚзҷ»йҷҶжёҜиӮЎеёӮеңәзҡ„жө·еә•жҚһиЎЁзҺ°дёҚй”ҷгҖӮжө·еә•жҚһиҮӘ2018е№ҙ9жңҲеңЁжёҜдёҠеёӮд»ҘжқҘпјҢе…¶иӮЎд»·е·ІдёҠж¶Ё91.59%пјҢеёӮеҖјд№ҹж—©е·ІеҶІз ҙеҚғдәҝжёҜе…ғеӨ§е…ігҖӮжҲӘжӯўзӣ®еүҚжҠҘ35.3жёҜе…ғпјҢжңҖж–°еёӮеҖј1870.9дәҝжёҜе…ғгҖӮд№қжҜӣд№қд№ҹеҚіе°ҶеңЁжң¬жңҲ15ж—Ҙзҷ»йҷҶжёҜиӮЎеёӮеңәпјҢзӣ®еүҚе·Іиў«дёҚе°‘жҠ•иө„иҖ…зңӢеҘҪгҖӮеҸ—иҝҷдәӣйӨҗйҘ®иЎҢдёҡиў«жҠ•иө„иҖ…зңӢеҘҪзҡ„еҲәжҝҖпјҢеҶҚеҠ дёҠзҷҫиғңдёӯеӣҪеңЁзҫҺиӮЎеёӮеңәзҡ„иЎЁзҺ°е№¶дёҚзҗҶжғідҪҶеңЁеёӮеңәдёҠзҡ„иЎЁзҺ°еҚҙиҫғеҘҪпјҢд№ҹжғійҖҡиҝҮжқҘжёҜдёҠеёӮиҺ·еҫ—жҠ•иө„иҖ…们зҡ„и®ӨеҸҜпјҢд»ҘжӯӨжқҘеҠ ж·ұеҶ…ең°жҠ•иө„иҖ…еҜ№е…¬еҸёзҡ„и®ӨиҜҶеҸҠдәӨжөҒпјҢиҖҢдё”еңЁеӣҪеҶ…жҳҜеӣҪйҷ…зҹҘеҗҚе“ҒзүҢпјҢиҫғжҳ“еҗёеј•жҠ•иө„иҖ…гҖӮ

еҶҚиҖ…пјҢе°ұзӣ®еүҚзҡ„жёҜиӮЎеёӮеңәзүӣеёӮж•Ҳеә”еўһејәпјҢ并被еҗ„еӨ§жңәжһ„зңӢеҘҪгҖӮйҳҝйҮҢдёҠеёӮиҺ·йқ’зқҗпјҢд№ҹжү“ж¶ҲдәҶзҷҫиғңжқҘжёҜзҡ„дёҖдәӣжӢ…еҝ§гҖӮйҡҸзқҖйҳҝйҮҢгҖҒи…ҫи®ҜгҖҒзҫҺеӣўзӯүиӮЎд»·зҡ„дёҚж–ӯиө°й«ҳпјҢжёҜиӮЎеӨ§зүӣеёӮж•Ҳеә”еўһејәгҖӮдёӯйҮ‘е…¬еҸёеңЁ2020еҚҒеӨ§еұ•жңӣдёӯиЎЁзӨәпјҢжёҜиӮЎе№ҙеҶ…е®һзҺ°еҸҢдҪҚ数收зӣҠгҖӮеҺ»е№ҙзІҫеҮҶйў„жөӢжёҜиӮЎдёҠдёӢжіўеҠЁзӮ№дҪҚзҡ„еӨ§ж‘©иЎЁзӨәпјҢйў„жңҹжҒ’жҢҮ2020е№ҙеә•е°ҶиҫҫеҲ°27500зӮ№пјҢиҫғжӯӨеүҚзҡ„24400зӮ№еўһеҠ 3100зӮ№жҲ–12.7%гҖӮеҰӮиӢҘзҷҫиғңжқҘжёҜдёҠеёӮпјҢд№ҹе°ҶеҸ—зӣҠдәҺеӨ§зҺҜеўғзҡ„еҪұе“ҚгҖӮ

еҰӮжӯӨзңӢжқҘпјҢеңЁеҶ…еӨ–еӨҡйҮҚеӣ зҙ зҡ„жҺЁеҠЁдёӢпјҢзҷҫиғңдёӯеӣҪиөҙжёҜдёҠеёӮзҡ„ж—¶жңәзӮ№жҲ–е·ІжҲҗзҶҹпјҢдёҖж—ҰиғҪеӨҹжҲҗеҠҹзҷ»еҪ•жёҜдәӨжүҖпјҢдё”дёҚи®әиғҪиҺ·еҫ—еӨҡй«ҳзҡ„дј°еҖјпјҢдҪҶеңЁжӢ“еұ•дёҡеҠЎзҡ„иһҚиө„йҖ”еҫ„дёҠпјҢиҝҷе°ҶжҳҜдёҖжқЎдёҚдәҢйҖ”еҫ„гҖӮдҪҶеҚідҫҝжҳҜйӨҗйҘ®з•Ңзҡ„йңёдё»пјҢдёҠеёӮд№Ӣи·Ҝд№ҹдёҚдјҡжҳҜдёҖ马平е·қпјҢеҜ№зҷҫиғңжқҘи®ІпјҢиҝҳеӯҳеңЁиҜёеӨҡзҡ„жҢ‘жҲҳгҖӮж¬ІиөҙжёҜиӮЎ д»ҚеӯҳеҮ еӨ§йҡҫе…і

жҺЁиҚҗйҳ…иҜ»

- дёҖдёӘдәәеҗғиӮҜеҫ·еҹәеңЈиҜһзғӨйёЎзӨјзӣ’жҳҜе•ҘдҪ“йӘҢ

- еҢ—дә¬жңүе•ҘеҗҲйҖӮзҡ„е…јиҒҢ

- гҖҗйҮ‘笔жҺўеҸІгҖ‘ж•ҷдҪ еҒҡзӮёйёЎзҝ…пјҢиүІжіҪиҜұдәәпјҢеӨ–й…ҘйҮҢе«©пјҢдёҚжҜ”иӮҜеҫ·еҹәе‘ійҒ“е·®пјҒ

- гҖҺзӮёйёЎзҝ…гҖҸиӮҜеҫ·еҹәйҮҢзҡ„и„Ҷзҡ®зӮёйёЎзҝ…еңЁе®¶д№ҹиғҪеҒҡпјҢ3еҲҶй’ҹеӯҰдјҡпјҢеӨ–й…ҘйҮҢе«©пјҢзңҹдёҚй”ҷ

- йұјзӮёзҡ„еҒҡжі•

- [еҸЁеҸЁж•…дәӢзҡ„е°Ҹе®…]20е№ҙжқҘд»·ж је’ҢеҸЈе‘ійғҪдёҚеҸҳпјҢеңЁиӮҜеҫ·еҹәеҗғдәҶиҝҳиҰҒеҗғзҡ„зҫҺйЈҹжңүеҮ з§Қ

- еҢ—дә¬е•ҶжҠҘпјҡзҫҺиҒ”иӢұиҜӯзӢ¬з«ӢIPOеӨұиҙҘ жҲҗдәәиӢұиҜӯвҖңйӯ”е’’вҖқйҡҫжү“з ҙ

- е®қзӢ„зүҲжқғж–№@вҖңе®қзӢ„вҖқзүҲжқғж–№дёүеәҰиҒ”жүӢиӮҜеҫ·еҹәеҸҠжөҷе°‘зӨҫ жҺЁе№ҝдёӯеӣҪз»Ҹе…ёж•…дәӢ

- иҙЁйҮҸв–Іи§ҶиҙЁйҮҸдёәз”ҹе‘Ҫ йЈһй№ӨеҘ¶зІүдёҡз»©ж–җ然ејҖеҗҜйҰҷжёҜIPO

- дёәе•ҘеҢ—дә¬иӮҜеҫ·еҹәзҡ„иҖҒеҢ—дә¬йёЎиӮүеҚ·йғҪйӮЈд№Ҳйҡҫеҗғ