зҫҺиӮЎжҡҙи·Ңзҡ„ж №жң¬жҖ§еҺҹеӣ ( дәҢ )

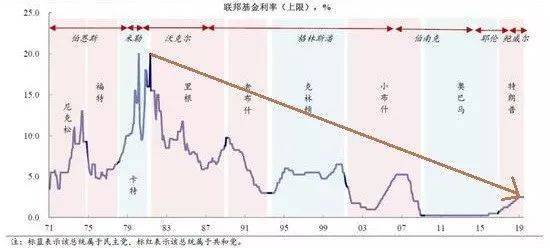

еӣҫпјҡиҒ”йӮҰеҹәйҮ‘еҲ©зҺҮиө°еҠҝеӣҫ пјҢ жқҘжәҗпјҡе…ҙдёҡиҜҒеҲё пјҢ жҷәжң¬зӨҫ1982е№ҙе®Ҫжқҫе‘ЁжңҹйҷҚ14дёӘзӮ№пјҲзҷҫеҲҶзӮ№пјү пјҢ 1987е№ҙзҙ§зј©е‘ЁжңҹеҸӘеҠ 3дёӘзӮ№пјӣ1990е№ҙе®Ҫжқҫе‘ЁжңҹйҷҚ6дёӘзӮ№ пјҢ 1994е№ҙзҙ§зј©е‘ЁжңҹеҸӘеҠ 2дёӘеӨҡзӮ№пјӣ2000е№ҙе®Ҫжқҫе‘ЁжңҹйҷҚ4дёӘзӮ№пјӣ2005е№ҙзҙ§зј©е‘ЁжңҹеҠ е°Ҷиҝ‘4дёӘзӮ№пјӣ2008е№ҙе®Ҫжқҫе‘ЁжңҹйҷҚ5дёӘзӮ№пјӣ2015е№ҙзҙ§зј©е‘ЁжңҹеҸӘеҠ 2.5дёӘзӮ№пјӣ2019е№ҙ8жңҲејҖеҗҜйҷҚжҒҜ пјҢ 2020е№ҙ3жңҲзӣҙжҺҘйҷҚеҲ°йӣ¶еҲ©зҺҮ гҖӮеҸҜд»ҘзңӢеҮә пјҢ зҫҺиҒ”еӮЁзҡ„иҙ§еёҒж”ҝзӯ–и¶ҠжқҘи¶Ҡиў«еҠЁ пјҢ жңҖз»Ҳйҷ·е…ҘжҚүиҘҹи§ҒиӮҳгҖҒй»”й©ҙжҠҖз©·зҡ„зӘҳеўғ гҖӮйҖ жҲҗиҝҷдёҖиў«еҠЁеұҖйқўзҡ„зӣҙжҺҘеҺҹеӣ жҳҜзҫҺиҒ”еӮЁй•ҝжңҹзјәд№Ҹе…¬ејҖйҖҸжҳҺзҡ„ж“ҚдҪңеҺҹеҲҷ гҖӮ з”ұдәҺзјәд№Ҹж“ҚдҪңеҺҹеҲҷзәҰжқҹ пјҢ ж јжһ—ж–ҜжҪҳдҪҝз”Ёе…¶иҮӘз”ұиЈҒйҮҸжқғдёҺеҗ„з§ҚеҠҝеҠӣеҚҡејҲдёҺвҖңдәӨжҳ“вҖқ гҖӮдҫӢеҰӮ пјҢ ж јжһ—ж–ҜжҪҳдёҺиҖҒеёғд»Җеҗ‘жқҘж°ҙзҒ«дёҚе®№ гҖӮ дҪҶжҳҜ1990е№ҙиҖҒеёғд»ҖеҸ‘еҠЁжө·ж№ҫжҲҳдәүйңҖиҰҒй’ұ пјҢ ж јйҮҢж–ҜжҪҳдёәе…¶дёӨж¬ЎйҷҚжҒҜ гҖӮ дәӨжҚўжқЎд»¶жҳҜ пјҢ иҒ”йӮҰж”ҝеәңжүҝиҜәеүҠеҮҸиөӨеӯ— гҖӮеҲ°дәҶе…Ӣжһ—йЎҝж—¶д»Ј пјҢ дёәдәҶж”ҜжҢҒе…Ӣжһ—йЎҝжү§иЎҢж–°зҡ„йў„з®— пјҢ еүҠеҮҸиөӨеӯ— пјҢ ж јжһ—ж–ҜжҪҳеҪ»еә•ж”ҫејғдәҶж•°йҮҸиҙ§еёҒи°ғиҠӮ пјҢ е®Ңе…ЁиҪ¬еҗ‘д»·ж ји°ғиҠӮеҚіеҲ©зҺҮжүӢж®ө гҖӮ иҝҷдёӘж”№еҸҳеҪұе“Қж·ұиҝң гҖӮд№ӢеҗҺ пјҢ ж јжһ—ж–ҜжҪҳеҸҲдёҺе…Ӣжһ—йЎҝдёҖиө·дё»еҜјеәҹйҷӨдәҶгҖҠж јжӢүж–Ҝ-ж–Ҝи’Ӯж је°”жі•гҖӢ пјҢ жҺЁеҠЁдәҶзҫҺеӣҪйҮ‘иһҚж··дёҡ пјҢ еҪ»еә•йҮҠж”ҫдәҶйҮ‘иһҚеёӮеңә гҖӮж јжһ—ж–ҜжҪҳе°Ҷиҙ§еёҒж”ҝзӯ–дёҺж”ҝеәңиөӨеӯ—гҖҒйҮ‘иһҚйЈҺйҷ©жҗ…ж··еңЁдёҖиө·зҡ„з»“жһңжҳҜзҒҫйҡҫжҖ§зҡ„ пјҢ з»ҷд»–зҡ„дёӢдёҖд»»дјҜеҚ—е…ӢжҢ–дәҶдёҖдёӘеӨ§еқ‘ гҖӮеңЁ2007е№ҙд№ӢеүҚ пјҢ зҫҺеӣҪжҲҝд»·жҡҙж¶Ё пјҢ йҮ‘иһҚејӮеёёз№ҒиҚЈ гҖӮ дҪҶжҳҜ пјҢ ж јжһ—ж–ҜжҪҳеңЁ2005е№ҙејҖе§ӢеӨ§е№…еәҰеҠ жҒҜ пјҢ еҠ дәҶ4дёӘзӮ№вҖ”вҖ”зӣёеҪ“дәҺ2000е№ҙзҙ§зј©е‘Ёжңҹзҡ„йҷҚжҒҜе№…еәҰ гҖӮиҝҷжҳҜе”ҜдёҖдёҖж¬ЎеҠ жҒҜе№…еәҰзӯүдәҺдёҠж¬ЎйҷҚжҒҜе№…еәҰзҡ„зҙ§зј©ж“ҚдҪң пјҢ е°ұеј•зҲҶдәҶзҫҺеӣҪеҺҶеҸІдёҠжңҖдёҘйҮҚзҡ„дёҖж¬Ўж¬Ўиҙ·еҚұжңә гҖӮ2008е№ҙйҮ‘иһҚеҚұжңәзҲҶеҸ‘еҗҺ пјҢ зҫҺиҒ”еӮЁдё»еёӯдјҜеҚ—е…ӢдёәдәҶж•‘еёӮе°ҶеҲ©зҺҮйҷҚеҲ°йӣ¶ гҖӮйӣ¶еҲ©зҺҮз»ҙжҢҒдәҶеҘҪеҮ е№ҙ пјҢ зӣёеҪ“дәҺз»ҷйІҚеЁҒе°”жҢ–дәҶдёҖдёӘжӣҙеӨ§зҡ„еқ‘ гҖӮ д№ӢеҗҺдёӨд»»зҫҺиҒ”еӮЁдё»еёӯиҖ¶дјҰе’ҢйІҚеЁҒе°”жүҚд»Һйӣ¶еҲ©зҺҮдёӯиү°йҡҫең°зҲ¬еҮәжқҘ гҖӮ дҪҶжҳҜ пјҢ 2019е№ҙ пјҢ йІҚеЁҒе°”еҠ еҲ°250дёӘеҹәзӮ№е°ұеҠ дёҚдёҠеҺ»дәҶ гҖӮеҸ—зҫҺиҒ”еӮЁзҡ„зүөеҲ¶ пјҢ 欧жҙІгҖҒж—Ҙжң¬гҖҒеҠ жӢҝеӨ§зӯүиҘҝж–№еӣҪ家зҡ„еҲ©зҺҮйғҪдёҖи·Ҝиө°дҪҺ пјҢ жңҖз»Ҳиҝӣе…Ҙйӣ¶еҲ©зҺҮгҖҒиҙҹеҲ©зҺҮзҡ„жіҘжҪӯ гҖӮеҸҜи§Ғ пјҢ иҙ§еёҒж”ҝзӯ–й—®йўҳжҳҜзҫҺиҒ”еӮЁйҷ·е…Ҙиў«еҠЁзҡ„зӣҙжҺҘеҺҹеӣ гҖӮ02. иҙ§еёҒеҲ¶еәҰй—®йўҳпјҡй«ҳжіЎжІ«дёәдҪ•е Ҷз§Ҝпјҹиҙ§еёҒж”ҝзӯ–зҡ„й—®йўҳ пјҢ еңЁиҙ§еёҒеҲ¶еәҰдёҠ гҖӮеӨ®иЎҢжҳҜдёҖз§Қе…¬е…ұз”Ёе“Ғ пјҢ иҙ§еёҒжҳҜдёҖз§Қе…¬е…ұеҘ‘зәҰ пјҢ е…¶дё»иҰҒиҒҢиғҪжҳҜдҪңдёәдәӨжҚўеӘ’д»ӢйҷҚдҪҺдәӨжҳ“иҙ№з”Ё гҖӮйӮЈд№Ҳ пјҢ йӣ¶еҲ©зҺҮзҡ„йҖ»иҫ‘дҫҝжҳҜпјҡеӣҪ家еңЁеҒҡиө”жң¬зҡ„д№°еҚ– пјҢ е…Ёж°‘жқҘжүҝжӢ…дәҸжҚҹвҖ”вҖ”йҖҡиҙ§иҶЁиғҖжҲ–иө„дә§д»·ж јжҡҙж¶Ё гҖӮиҝҷз§Қе…¬е…ұз”Ёе“Ғе°ұе®№жҳ“дә§з”ҹжҗӯдҫҝиҪҰй—®йўҳ пјҢ еј•еҸ‘е…¬ең°жӮІеү§ гҖӮиҝҮеҺ»дёүеҚҒеӨҡе№ҙ пјҢ зҫҺеӣҪж”ҝеәңгҖҒйҮ‘иһҚжңәжһ„гҖҒжҠ•иө„иҖ…гҖҒдјҒдёҡ家гҖҒжҷ®йҖҡж°‘дј—йғҪеңЁжҗӯзҫҺиҒ”еӮЁзҡ„дҫҝиҪҰ гҖӮ йІҚеЁҒе°”еңЁ2019е№ҙиҜ•еӣҫ继з»ӯеҠ жҒҜ пјҢ дҪҶйҒӯеҸ—еҗ„з§ҚеҺӢеҠӣ пјҢ еҢ…жӢ¬зү№жң—жҷ®зҡ„еҸҚеҜ№гҖҒзҫҺиӮЎеҙ©зӣҳгҖҒз»ҸжөҺйҖҡзј©зӯүзӯү гҖӮеҰӮд»Ҡзҡ„иҙ§еёҒеёӮеңәе…¶е®һе°ұжҳҜдёҖдёӘе…¬ең°жӮІеү§ гҖӮеҰӮдҪ•йҳІжӯўиҙ§еёҒж”ҝзӯ–иў«жҗӯдҫҝиҪҰпјҹеҰӮжһңд№қеҚҒе№ҙд»Ј пјҢ ж јжһ—ж–ҜжҪҳжҺЁеҠЁзҫҺиҒ”еӮЁж”№йқ© пјҢ е°Ҷиҙ§еёҒж”ҝзӯ–зӣ®ж ҮжҳҺзЎ®дёӢжқҘ пјҢ дёҺ欧жҙІеӣҪ家зҡ„еӨ®иЎҢдёҖж · пјҢ е°ҶйҖҡиғҖзҺҮдҪңдёәе”ҜдёҖзҡ„зӣ®ж Ү пјҢ йӮЈд№Ҳжғ…еҶөдјҡеҘҪдёҖдәӣ гҖӮдёәд»Җд№Ҳе‘ўпјҹжҗӯдҫҝиҪҰеҺҹеӣ дё»иҰҒжҳҜжқғиҙЈдёҚжҳҺзЎ® гҖӮ ж јжһ—ж–ҜжҪҳиҝҪжұӮиҮӘжҲ‘иЈҒйҮҸжқғ пјҢ д»–иҙҹиҙЈзҡ„зҫҺиҒ”еӮЁдјјд№Һд»Җд№ҲйғҪз®Ў пјҢ йҷӨдәҶи°ғжҺ§йҖҡиғҖзҺҮ пјҢ иҝҳиҙҹиҙЈе°ұдёҡзҺҮгҖҒйҮ‘иһҚзЁіе®ҡе’Ңж”ҝеәңиөӨеӯ—и°ғиҠӮ гҖӮиҝҷз§Қе…ЁиғҪеӨ®иЎҢ пјҢ е®ҡ然引еҸ‘дј—дәәжҗӯдҫҝиҪҰ гҖӮ ж”ҝеәңжІЎй’ұиҰҒдҪ йҷҚжҒҜ пјҢ иӮЎеёӮжІЎй’ұиҰҒдҪ йҷҚжҒҜ пјҢ е·ҘдәәеӨұдёҡд№ҹиҰҒдҪ йҷҚжҒҜ гҖӮеҗҢж—¶ пјҢ е…ЁиғҪеӨ®иЎҢиҝқиғҢдәҶиҙ§еёҒзҡ„жң¬иҙЁ гҖӮ иҙ§еёҒ пјҢ еҸӘжҳҜдёҖз§ҚдәӨжҳ“еӘ’д»Ӣ пјҢ е…¶зҒөйӯӮжҳҜеёҒеҖјзЁіе®ҡ гҖӮ еӨ®иЎҢеҸӘйңҖиҰҒиҙҹиҙЈдҝқжҢҒеёҒеҖјзЁіе®ҡ пјҢ еҚіз»ҙжҢҒиҙ§еёҒдҝЎз”ЁеҚіеҸҜ гҖӮ еј—йҮҢеҫ·жӣјгҖҒи’ҷд»Је°”гҖҒдёҒдјҜж №зӯүз»ҸжөҺеӯҰ家йғҪж”ҜжҢҒиҝҷдёҖдё»еј гҖӮе°ҶеёҒеҖјзЁіе®ҡдҪңдёәиҙ§еёҒж”ҝзӯ–зҡ„е”ҜдёҖзӣ®ж Ү пјҢ еӨ®иЎҢжүҚиғҪжӯЈзЎ®еҪ’дҪҚ гҖӮ д»Җд№Ҳж—¶еҖҷеҠ жҒҜ пјҢ д»Җд№Ҳж—¶еҖҷйҷҚжҒҜ пјҢ зңӢйҖҡиғҖзҺҮжҢҮж ҮеҚіеҸҜ гҖӮ еҰӮд»Ҡдё–з•Ңдё»иҰҒеӣҪ家зҡ„еӨ®иЎҢйғҪд»ҘйҖҡиғҖзҺҮдёәе”ҜдёҖзӣ®ж Ү гҖӮж–°иҘҝе…°еӨ®иЎҢжҳҜ第дёҖдёӘе°ҶйҖҡиғҖзҺҮзәіе…Ҙжі•еҫӢзҡ„еӣҪ家 гҖӮ е…«еҚҒе№ҙд»Ј пјҢ ж–°иҘҝе…°з»ҸеҺҶдәҶдёҘйҮҚзҡ„йҖҡиғҖ пјҢ еҪ“ж—¶ж–°иҘҝе…°еӨ®иЎҢиЎҢй•ҝеёғжӢүд»Җзҡ„еҸ”еҸ” пјҢ жҳҜдёҖдҪҚжһңеҶң гҖӮ йҖҖдј‘ж—¶ пјҢ д»–жҠҠиӢ№жһңеӣӯеҚ–дәҶ пјҢ 然еҗҺе°Ҷй’ұд№°е…Ҙж–°иҘҝе…°еӣҪеҖә гҖӮ дҪҶеӣҪеҖәеҲ°жңҹж—¶ пјҢ д»–зҡ„иҝҷ笔вҖңе…»иҖҒйҮ‘вҖқиў«йҖҡиғҖеҗһеҷ¬дәҶ90% гҖӮ1989е№ҙ пјҢ еёғжӢүд»ҖиЎҢй•ҝеҶіеҝғжҺЁеҠЁз«Ӣжі• пјҢ зЎ®дҝқеӨ®иЎҢиҙ§еёҒж”ҝзӯ–дёҚеҸ—ж”ҝеәңе№Іж¶ү пјҢ дё”е°ҶйҖҡиғҖзӣ®ж ҮдҪңдёәе”ҜдёҖзҡ„и°ғжҺ§зӣ®ж Ү гҖӮ иҝҷеңЁеҪ“ж—¶еј•иө·дәҶеҫҲеӨ§зҡ„дәүи®® гҖӮжі•еҫӢйҖҡиҝҮеҗҺ пјҢ йҖҡиғҖзӣ®ж ҮзЎ®е®ҡдёәеӨҡе°‘пјҹеҪ“ж—¶ж–°иҘҝе…°зҡ„иҙўй•ҝи®ӨдёәжҳҜ0%-1% гҖӮ еёғжӢүд»ҖиЎҢй•ҝе°Ҷзӣ®ж Үжү©еӨ§дёә0%~2% гҖӮ1996е№ҙ пјҢ ж јжһ—ж–ҜжҪҳд№ҹз»ҷзҫҺиҒ”еӮЁи®ҫе®ҡйҖҡиғҖзӣ®ж Ү гҖӮ д»–жҸҗи®®е°ҶйҖҡиғҖзӣ®ж Үи®ҫе®ҡдёә0%~2% гҖӮдёҚиҝҮ пјҢ еҪ“ж—¶зҫҺиҒ”еӮЁзҗҶдәӢиҖ¶дјҰеҸҚеҜ№ гҖӮ зҗҶз”ұжҳҜ0%~1%зҡ„йҖҡиғҖзӣ®ж Ү пјҢ и·қзҰ»0%еӨӘиҝ‘дәҶ пјҢ е®№жҳ“и®©зҫҺиҒ”еӮЁзҡ„еҲ©зҺҮж”ҝзӯ–еӨұж•Ҳ гҖӮ жҜ”еҰӮ пјҢ йҖҡиғҖзӣ®ж Үдёә0% пјҢ еҗҚд№үеҲ©зҺҮдёӢи°ғеҲ°0% пјҢ е®һйҷ…еҲ©зҺҮд№ҹжҳҜ0% пјҢ иҫҫдёҚеҲ°иҙҹж•° пјҢ еҜ№з»ҸжөҺзјәд№ҸеҲәжҝҖжҖ§ гҖӮзӣ®еүҚеӨ®иЎҢе°Ҷе•Ҷдёҡ银иЎҢеңЁеӨ®иЎҢдёӯзҡ„еӯҳж¬ҫеҲ©зҺҮдёӢи°ғеҲ°йӣ¶жҲ–иҙҹж•° пјҢ зӣ®зҡ„жҳҜжғійҖҡиҝҮе®һйҷ…иҙҹеҲ©зҺҮжқҘеҲәжҝҖ银иЎҢж”ҫиҙ· пјҢ еҖ’йҖјиө„йҮ‘иҝӣе…Ҙе®һдҪ“з»ҸжөҺ гҖӮиҖ¶дјҰеҪ“ж—¶зҡ„еҺҹиҜқжҳҜпјҡвҖңеңЁжҲ‘зңӢжқҘ пјҢ жҠҠйҖҡиғҖзӣ®ж Үе®ҡзҡ„зЁҚеҫ®й«ҳдёҖдәӣзҡ„жңҖжңүеҠӣзҡ„зҗҶз”ұ пјҢ е°ұжҳҜеңЁиҪҰеӯҗи·‘дёҚеҠЁж—¶ пјҢ дҪ йңҖиҰҒеңЁе…¶иҪ®еӯҗйҮҢеҠ зӮ№жІ№иҝҷдёӘзҗҶз”ұ гҖӮ вҖқжңҖеҗҺж јжһ—ж–ҜжҪҳйҮҮзәідәҶиҖ¶дјҰзҡ„жҸҗи®® пјҢ е°ҶзҫҺиҒ”еӮЁзҡ„йҖҡиғҖзӣ®ж Үи®ҫдёә2% гҖӮзӣ®еүҚ пјҢ е…Ёзҗғдё»иҰҒеӣҪ家еӨ®иЎҢеҹәжң¬йғҪд»Ҙ2%дҪңдёәйҖҡиғҖзӣ®ж Ү гҖӮ дҪҶжҳҜ пјҢ иҝҷе…¶е®һжҳҜжңүдәүи®®зҡ„ гҖӮз»ҸжөҺеӯҰе®¶ж №жҚ®жЁЎеһӢжҺЁжөӢ пјҢ 2%зҡ„жё©е’ҢйҖҡиғҖзҺҮжңүеҲ©дәҺз»ҸжөҺжҢҒз»ӯзЁіе®ҡеўһй•ҝ пјҢ еҘҪеғҸж¶Ұж»‘жІ№дёҖж ·еҲәжҝҖз»ҸжөҺзҡ„еҸ‘еұ• гҖӮ иҝҷе°ұжҳҜжүҖи°“зҡ„вҖңж¶Ұж»‘жІ№ж”ҝзӯ–вҖқ гҖӮдҪҶз»ҸжөҺеӯҰ家и®Өдёә пјҢ з»ҸжөҺеҸҜд»Ҙе®һзҺ°йӣ¶йҖҡиғҖеўһй•ҝ пјҢ еӨ®иЎҢдёәдәҶеҲӣйҖ 2%зҡ„жё©е’ҢйҖҡиғҖ пјҢ дёҚеҫ—дёҚеӨҡеҸ‘иҙ§еёҒд»ҘвҖңж¶Ұж»‘вҖқз»ҸжөҺ пјҢ е…¶е®һжҳҜз»ҷеёӮеңәеўһеҠ вҖңжіЎжІ«вҖқ гҖӮиӢҘй•ҝжңҹд»Ҙ2%зҡ„йҖҡиғҖзҺҮдёәзӣ®ж Ү пјҢ зӣёеҪ“дәҺеӨ®иЎҢй•ҝжңҹз»ҷеёӮеңәвҖңж”ҫж°ҙвҖқ пјҢ жҢҒз»ӯжҺЁй«ҳз»ҸжөҺжқ жқҶзҺҮ гҖӮеҺ»е№ҙ пјҢ зҫҺеӣҪз»ҸжөҺеўһй•ҝејәеҠІ пјҢ дҪҶйІҚеЁҒе°”еҚҙдёәдёҚж–ӯдёӢиЎҢзҡ„йҖҡиғҖзҺҮжӢ…еҝғ гҖӮ дёәдәҶйҳІжӯўйҖҡзј© пјҢ йІҚеЁҒе°”йҮҮеҸ–дәҶйҷҚжҒҜж“ҚдҪң гҖӮжҲ–и®ё пјҢ дҪҺдәҺ2%зҡ„еўһй•ҝжң¬иә«д№ҹжҳҜеҗҲзҗҶзҡ„ гҖӮ еҸҚи§Ӯ пјҢ жё©е’ҢйҖҡиғҖе°ұеҘҪжҜ”еҲәжҝҖдәәдёҖзӣҙз»·зҙ§зҘһз»Ҹеҝ«и·‘ пјҢ еҠӘеҠӣиөҡй’ұиҝҪиө¶зү©д»· пјҢ иҝҷжҳҜдёҖз§ҚйҖҸж”ҜиЎҢдёә гҖӮиҝҷжҲ–и®ёжҳҜе…Ёзҗғиҙ§еёҒжіЎжІ«зҡ„дёҖдёӘжҠҖжңҜжҖ§еҺҹеӣ гҖӮеҲ°дәҶдјҜеҚ—е…ӢгҖҒиҖ¶дјҰж—¶д»Ј пјҢ зҫҺиҒ”еӮЁзҡ„ж”ҝзӯ–зӣ®ж ҮиҰҒжё…жҷ°еҫҲеӨҡ пјҢ 他们确е®ҡдәҶдёүеӨ§зӣ®ж ҮпјҡйҖҡиҙ§иҶЁиғҖзҺҮгҖҒеӨұдёҡзҺҮеҸҠйҮ‘иһҚзЁіе®ҡ гҖӮдҪҶжҳҜ пјҢ д»Һиҙ§еёҒжң¬иҙЁзҡ„и§’еәҰжқҘзңӢ пјҢ еӨұдёҡзҺҮе’ҢйҮ‘иһҚзЁіе®ҡ пјҢ дёҚеә”иҜҘжҳҜиҙ§еёҒж”ҝзӯ–зӣ®ж Ү гҖӮ еӨұдёҡзҺҮжҳҜж”ҝеәңзҡ„зӣ®ж Ү пјҢ йҮ‘иһҚзЁіе®ҡжҳҜдёҖз§ҚеёӮеңәзҠ¶жҖҒдёҚиғҪдҪңдёәиҙ§еёҒзӣ®ж Ү гҖӮзҫҺиҒ”еӮЁзӣ®ж ҮжіӣеҢ– пјҢ еҜјиҮҙе…¶з»Ҹеёёиў«иҒ”йӮҰж”ҝеәңжҗӯдҫҝиҪҰ гҖӮ жҲ–иҖ… пјҢ зҫҺиҒ”еӮЁдёҺиҒ”йӮҰж”ҝеәңвҖңеҗҲи°ӢвҖқ пјҢ е…ұеҗҢиҝҪжұӮе°ұдёҡзҺҮ пјҢ е…ұеҗҢеҮәжүӢж•‘еёӮ пјҢ еҲәжҝҖйҮ‘иһҚеёӮеңә гҖӮеҰӮиҝҷж¬Ўж•‘еёӮиЎҢеҠЁ пјҢ зҫҺиҒ”еӮЁе°ҶеҲ©зҺҮйҷҚиҮійӣ¶ пјҢ д№ҹеҫҲйҡҫеҲәжҝҖз»ҸжөҺеўһй•ҝ гҖӮ еә”еҜ№з–«жғ…еҜ№з»ҸжөҺзҡ„еҶІеҮ» пјҢ дё»иҰҒйқ иҙўж”ҝе·Ҙе…· пјҢ жҜ”еҰӮеӨ§и§„жЁЎеҮҸе…ҚзЁҺ пјҢ еҸ‘ж”ҫж¶Ҳиҙ№еҲё пјҢ жҸҗдҫӣе…Қиҙ№еҢ»з–—жңҚеҠЎзӯү гҖӮдҪҶжҳҜ пјҢ йІҚеЁҒе°”йЎ¶дёҚдҪҸеҺӢеҠӣ пјҢ жҠҠеӯҗеј№жү“е…ү гҖӮ зү№жң—жҷ®ејҖеҝғең°иҜҙпјҡвҖңжңӘжқҘдёӨдёӘжңҲйғҪдёҚдјҡеҶҚиҜҙйІҚеЁҒе°”еқҸиҜқдәҶ гҖӮ

жҺЁиҚҗйҳ…иҜ»

- гҖҢз‘һе№ёе’–е•ЎгҖҚжҳЁжҷҡжҡҙи·Ңд»Ҡж—ҘзҲҶеҚ•пјҒз‘һе№ёе’–е•ЎAPPеҙ©дәҶпјҢе·ҘдҪңдәәе‘ҳеҠқйҖҖйЎҫе®ўпјҡд»ҠеӨ©еҲ«зӮ№вҖңе°Ҹи“қжқҜвҖқдәҶ

- еӨ–иҙёи®ўеҚ•жҡҙи·Ң!жұҪиҪҰдҫӣеә”й“ҫйҒӯйҒҮдәҢж¬ЎеҶІеҮ» е·ҘеҺӮеҶҚ

- еҰӮжһңжҲҝд»·зӘҒ然жҡҙи·Ң, дјҡжңүеҫҲеӨҡдәәеҚ–жҺүжҲҝеӯҗеҗ—?

- е…Ёзҗғиө„дә§жҡҙи·ҢпјҢжҘјеёӮиҝҳжңүеӨҡд№…пјҹ

- зҫҺиӮЎиҝҺжҠҘеӨҚжҖ§еҸҚеј№пјҢеҲӣ1933е№ҙжқҘжңҖеӨ§еҚ•ж—Ҙж¶Ёе№…

- 欧зҫҺиӮЎеёӮеӨ§е№…еҸҚеј№ йҒ“жҢҮж¶Ёе№…и¶…иҝҮ6%

- еӯҰиҖ…иӯҰзӨәд»Ҡе№ҙиҰҒйҳІжӯўжҲҝд»·жҡҙи·ҢпјҢеҸҜиғҪеҗ—пјҹ

- дёӯеӣҪеә”жһңж–ӯжҠ„еә•зҫҺиӮЎ

- еҺҹжІ№жҡҙи·ҢеҗҺе·ЁдәҸ750дәҝ,вҖңдёӨжЎ¶жІ№вҖқжҲҗжң¬и¶ҠдҪҺдәҸеҫ—и¶ҠеӨҡпјҹ

- зҫҺиӮЎз¬¬4ж¬ЎзҶ”ж–ӯеҗҺпјҡжңӘжқҘе…Ёзҗғиө„жң¬еёӮеңәзҡ„жҺЁжј”