200年新低!美债到底发生了什么事

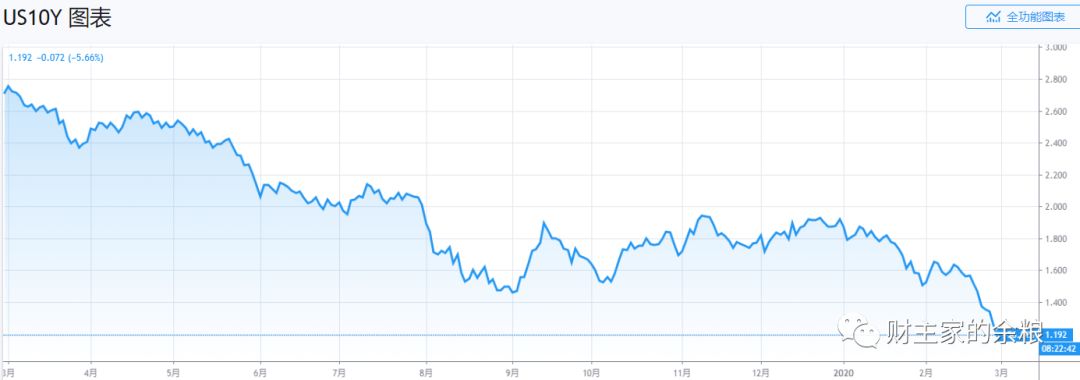

路财主美国国债被买爆了 。买家们出价越来越高 , 周五的时候 , 硬生生把美国十年期国债的收益率压低到了有史以来的最低水平 , 1.15% 。

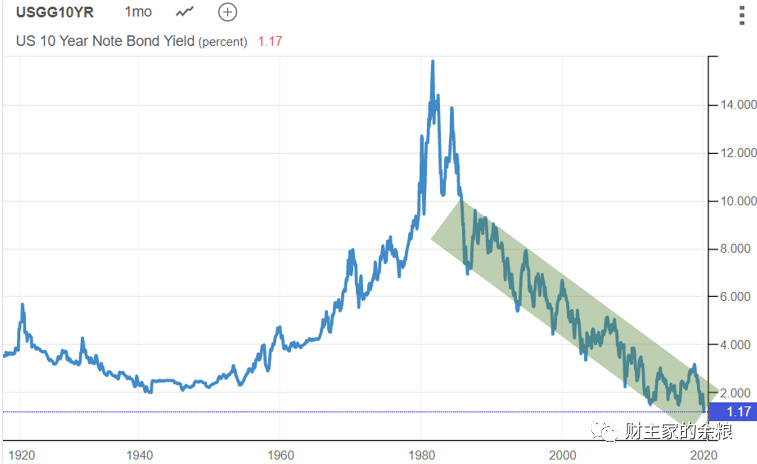

难道 , 美元国债收益率这是要向欧元国债和日元国债看齐、直奔0而去么? 下图就是1912年迄今的108年间美国十年期国债收益率的变动情况 。

自19世纪末到现在 , 美国一直都是全球第一大经济体 , 美国的长期国债收益率 , 也一直都是全球金融资产定价的基础 , 被我称之为“定海神针”——美国国债收益率升高的时候 , 国债价格下跌 , 全球金融资产都会承压 , 股市、房市表现都会很糟糕;美国国债收益率降低的时候 , 国债价格上涨 , 全球金融资产进入膨胀期 , 股市、房市表现会一片兴旺 。现在 , 当美国国债收益率创出200年来的新低 , 这意味着什么呢? 历史上美国长期国债收益率的最高点出现在1981年 , 最高到达16% , 当时面临的情况是:黄金暴涨 , 原油飙升 , 通货膨胀肆虐;而股票和债券的价格 , 则是跌得一塌糊涂 。从那时起到现在 , 美国长期国债收益率进入了长达40年的下降通道 , 一直降到今天 。 不过 , 在2011年以前 , 2%的收益率(出现在第二次世界大战期间)被认为是美元10年期国债收益率的铁底 , 也被认为是全球任何一个国家国债收益率的铁底——因为 , 2%的收益率 , 相当于一个人投资之后 , 50年之后本金才能翻倍 , 这也差不多是一个正常的成年人能在这个世界上活着的总时间 。由此 , 2%的收益率(利率)从此变成了一个神圣的“底部”——历史上看 , 2011年之前 , 只有在第二次世界大战期间 , 因为美国政府的管制 , 美债收益率才接近2%的底部 , 其余的时间美债收益率从未到达2%的低位 。不仅如此 , 以美联储为代表的西方各国央行 , 还在1990年代 , 将整个社会的物价通货膨胀目标设置在2% 。既然央行将整个社会的长期通胀目标都确定为2% , 那么 , 作为全球资产定价的“定海神针” , 美国10年期国债收益率 , 必须要大于2%——要不然 , 你当全球投资者是SB啊?!买一样资产 , 难道是为了注定让自己的钱缩水不成? 所以 , 即便是在2008年金融危机爆发之后 , 美联储将基准利率设定为0-0.25% , 这意味着短期国债的收益率接近于0 , 但十年期的国债收益率 , 却并没有怎么下降 。这个底部是如此地“铁” , 以至于当时的所有人都认为 , 除非爆发第三次世界大战和政府管制 , 美债的收益率永远都不可能再低于2%…… 直到 , 直到 , 直到2011年9月份——当时 , 因为欧元区的希腊、爱尔兰、葡萄牙、西班牙、意大利发生了债务危机 , 市场投资者开始担心 , 那些国家无法足额偿付以欧元计价的国债 , 避险资金蜂拥来到美国购买长期国债 , 结果一下子把美债收益率给压低到了2%以下 。但是 , 到了2013年初美债收益率就再度开始上升并升至3%左右的水平 , 然后又开始下降 , 并在2015年和2016年欧洲和日本的负利率大潮中 , 再次跌破2% 。然后 , 2016年下半年起美债收益率再度抬升 , 伴随着美联储2017年以后的升息步伐 , 国债收益率到2018年9月逐步提高到3%以上 。然后 , 又伴随着欧元区和日本的负利率大潮 , 避险资金蜂拥而来 , 美债收益率再次一路下跌 , 2019年底曾有一波很小的反弹 , 但很快就再次下降 , 并到达如今的位置 。根据金融市场的说法 , 是因为新冠疫情的发酵 , 导致了美国国债收益率创出历史新低 。按照这种说法 , 这新冠疫情的发酵 , 不仅比2011-2012年欧债危机影响大、比2016年和2019年的全球负利率危机影响大 , 还要比90年前的大萧条影响大 , 甚至比两次世界大战对全球经济的影响都更大…… 这怎么可能? 按道理来说 , 美债收益率下降 , 股市这种最典型的金融资产应该上涨——但实际上伴随着美债收益率的下降 , 却是美股暴跌 , 黄金暴涨+暴跌…… 又有人说 , 这是避险——那 , 与美债暴涨伴随的 , 却是黄金的暴涨暴跌 , 这算避的哪门子险? 又有人说了 , 美股下跌是因为流动性出了问题——流动性出了问题 , 为什么那么多钱来买美国国债? 所以 , 为什么会出现200年来最低的收益率? 纯粹从交易的角度来看 , 答案一点儿不复杂 , 恰恰是因为以往的美联储释放的流动性太、太、太充足了 , 这个世界上美元太多了 , 如此多的资金没有去处 , 股市估值又太高 , 所以资金才蜂拥而来 , 追逐全世界确定性最高也是最安全的资产 , 所以才把美债买成了历史最低收益率 。当代信用货币完全依赖于信贷来支撑 , 金融机构拥有很多很多钱 , 但这些钱从本质上说 , 都是从央行那里借贷出来的 , 是要支付利息的、有成本的钱 , 当实体经济的回报不足以支撑这些借贷 , 或者有很大风险的时候 , 金融机构为了安全起见 , 自然就会蜂拥去追逐最安全、最有确定性的资产——美国国债 。这就像中国曾经出现过的几次“钱荒”一样 , 银行为什么会出现钱荒? 并不是市场上的钱真的太少 , 而恰恰是因为央行印的钱太多了 , 这些钱都必须通过金融机构借贷出去(如果不借贷出去 , 央行就不会给银行钱) , 当这些借贷逐渐到期需要归还的时候 , 考虑到利息 , 一定是需要更多的钱来流通才能维持住 , 如果在某个环节掉了链子 , 就会出现市场等着钱用 , 却没有人愿意以那么低的成本付钱的情况 , 这就是“钱荒”的实质 。说到底 , 不管是中国的“钱荒”还是美国的国债收益率不正常飙升 , 其实都是涉及到当代金融市场最最核心的问题——央行的信用 。更何况 , 根据美国最新的数据 , 美国2020年1月份的年化通货膨胀率为2.5% , 十年期国债的收益率却仅有1.15%——假定这些数据持续下去 , 这意味着 , 现在花钱买入美国长期国债的人 , 买入即亏损 , 每年都要亏1.35%!

推荐阅读

- 「台湾」台湾在校学生人数创新低 教师高龄化趋势明显

- 湖北■《中国纪录》直击现场:湖北孝昌发现一棵200年古枫杨

- 东西汉各200年来历

- 醒醒吧,大夫们!

- 韩国2019年结婚率4.7‰创历史新低

- 美股、美债都熔断!美元美股美债还值得投资吗?

- 中银国际证券:美债倒挂预警经济衰退和股市调整

- 「基点」10年期美债收益率跌至0.7% 创历史新低

- 追踪两个家族200年,对比竟如此鲜明

- 「西藏」为了加入中国国籍,他们期盼了整整200年,如今美梦终于成真