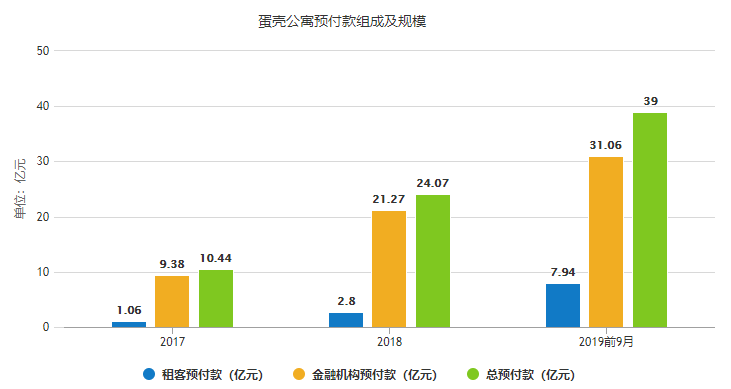

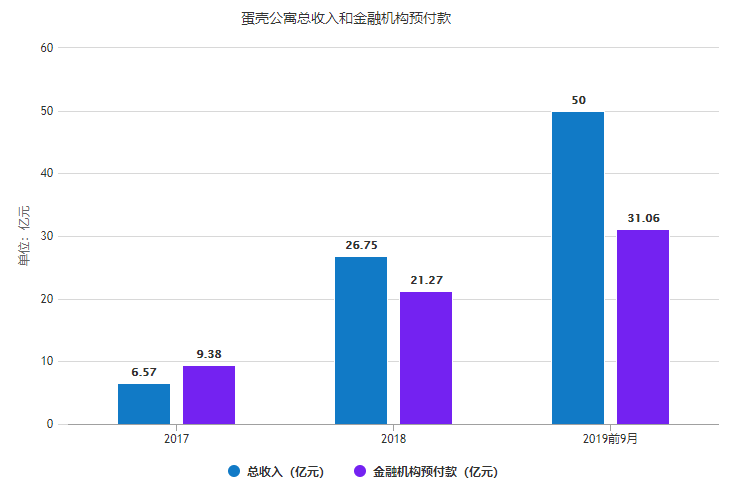

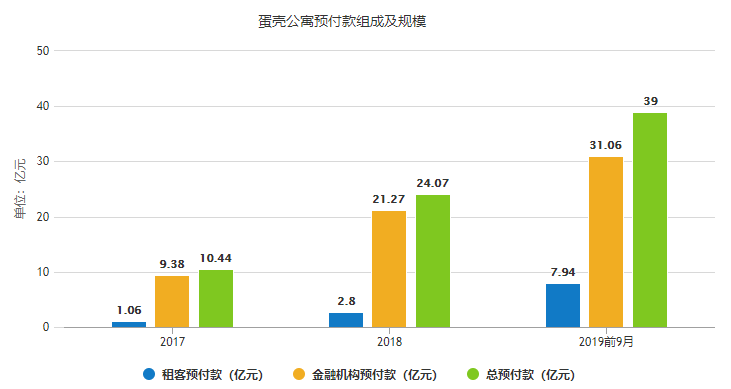

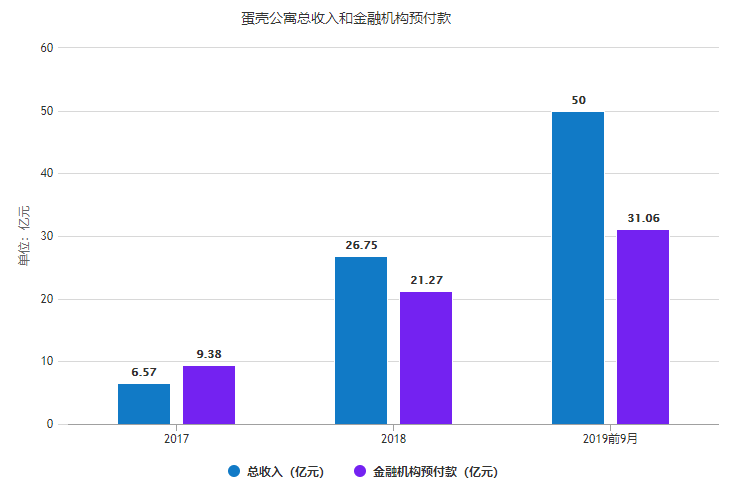

ж— и®әжҳҜз§ҹе®ўйў„д»ҳж¬ҫ пјҢ иҝҳжҳҜйҮ‘иһҚжңәжһ„йў„д»ҳиҙ·ж¬ҫ пјҢ йғҪдҝқжҢҒдёҖдёӘжҜ”иҫғжҳҺжҳҫзҡ„еўһй•ҝи¶ӢеҠҝ гҖӮ еҜ№жӯӨ пјҢ иӣӢеЈіе…¬еҜ“еңЁжӢӣиӮЎд№Ұдёӯи§ЈйҮҠдёәвҖңеҝ«йҖҹжү©еј еҜјиҮҙзҡ„дәӨжҳ“规模еўһй•ҝвҖқ гҖӮ д»Һйў„д»ҳж¬ҫеҲҶзұ»жқҘзңӢ пјҢ йҮ‘иһҚжңәжһ„зҡ„йў„д»ҳиҙ·ж¬ҫжҳҜиӣӢеЈіе…¬еҜ“вҖңиҫ“иЎҖвҖқзҡ„дё»иҰҒжқҘжәҗ гҖӮ жӢӣиӮЎд№ҰжҳҫзӨә пјҢ 2017е№ҙгҖҒ2018е№ҙгҖҒ2019е№ҙеүҚд№қдёӘжңҲ пјҢ иӣӢеЈіе…¬еҜ“зҡ„жҖ»иҗҘ收еҲҶеҲ«дёә6.57дәҝе…ғгҖҒ26.75дәҝе…ғгҖҒ50дәҝе…ғ гҖӮ е…¶дёӯ пјҢ 2017е№ҙ пјҢ жқҘиҮӘйҮ‘иһҚжңәжһ„зҡ„йў„д»ҳиҙ·ж¬ҫз”ҡиҮіи¶…иҝҮдәҶиӣӢеЈіе…¬еҜ“зҡ„жҖ»ж”¶е…Ҙ гҖӮ

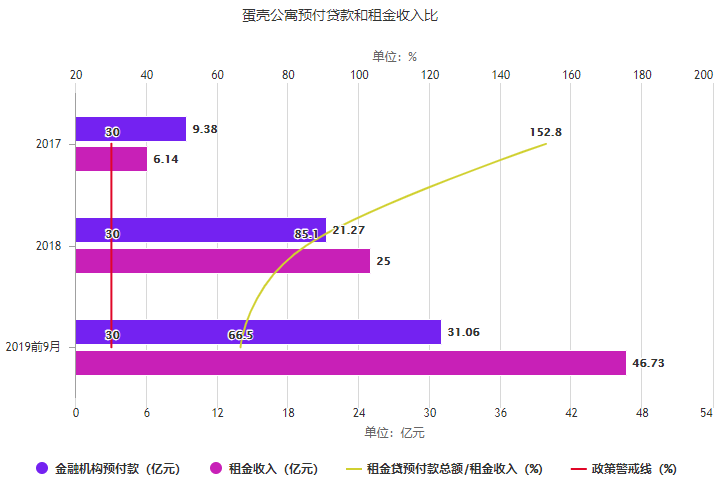

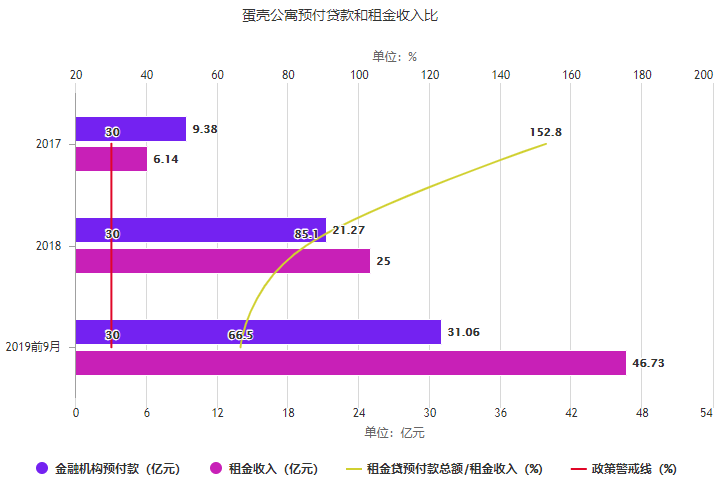

еңЁжӢӣиӮЎд№Ұдёӯ пјҢ иӣӢеЈіе…¬еҜ“еӨҡж¬ЎжҸҗеҸҠйў„д»ҳж¬ҫеҜ№е…¶иҝҗиҗҘе’Ңжү©еј зҡ„йҮҚиҰҒжҖ§ гҖӮ 究其еҺҹеӣ пјҢ жқҘиҮӘйҮ‘иһҚжңәжһ„зҡ„йў„д»ҳж¬ҫ пјҢ жҳҜд»Ҙз§ҹе®ўеңЁиҙ·ж¬ҫеҗҲеҗҢдёӢдә§з”ҹзҡ„и¶…жңҹж”Ҝд»ҳдёәдҫқжҚ®зҡ„ пјҢ жүҖд»Ҙз»ҷиӣӢеЈіе…¬еҜ“жҸҗдҫӣдәҶеӨ§йҮҸзҡ„вҖңи¶…еүҚзҺ°йҮ‘жөҒвҖқ пјҢ дҝқиҜҒиӣӢеЈіе…¬еҜ“зҡ„иҝҗиҗҘе’Ңжү©еј гҖӮ еҰӮжһңжІЎжңүйў„д»ҳж¬ҫ пјҢ иӣӢеЈіе…¬еҸёеҸҜиғҪж— жі•жӯЈеёёиҝҗиҗҘ пјҢ йӮЈд№ҲиҝҷдёӘе•ҶдёҡжЁЎејҸеҸҜиғҪе°ұиө°дёҚйҖҡдәҶ гҖӮ еӣ дёәиӣӢеЈіе…¬еҜ“иҝҳжҸҗеҲ° пјҢ е…¶иҝҗиҗҘе…¬еҜ“е®ўжҲҝзҡ„жҠ•иө„еӣһ收жңҹеңЁ12иҮі20дёӘжңҲ пјҢ иҝҷж„Ҹе‘ізқҖ пјҢ еңЁиҝҷдёӘж—¶й—ҙж®өд№ӢеүҚ пјҢ иӣӢеЈіе…¬еҜ“еҹәжң¬еӨ„дәҺе…ҘдёҚж•·еҮәзҡ„зҠ¶жҖҒ пјҢ дёҚеҫ—дёҚйқ йҮ‘иһҚжңәжһ„зҡ„йў„д»ҳиҙ·ж¬ҫжқҘиҝӣиЎҢжӯЈеёёиҝҗдҪң гҖӮ иҝҷе°ұеҸҜд»ҘеҫҲеҘҪең°и§ЈйҮҠ пјҢ дёәдҪ•иӣӢеЈіе…¬еҜ“иҰҒеҗ‘з§ҹе®ўеҠӣжҺЁвҖңз§ҹйҮ‘иҙ·вҖқжЁЎејҸ пјҢ еӣ дёәвҖңз§ҹйҮ‘иҙ·вҖқиғҪеӨҹи®©дёҺз§ҹе®ўзӯҫи®ўиҙ·ж¬ҫеҚҸи®®зҡ„йҮ‘иһҚжңәжһ„ пјҢ дёәиӣӢеЈіе…¬еҜ“жҸҗеүҚиҫ“йҖҒиҮіе…ійҮҚиҰҒзҡ„зҺ°йҮ‘жөҒ гҖӮ жӢӣиӮЎд№ҰжҳҫзӨә пјҢ 2017е№ҙгҖҒ2018е№ҙгҖҒ2019е№ҙеүҚ9дёӘжңҲ пјҢ дҪҝз”ЁвҖңз§ҹйҮ‘иҙ·вҖқзҡ„з§ҹе®ўеҚ жҖ»з§ҹе®ўжҜ”дҫӢеҲҶеҲ«дёә91.3%гҖҒ75.8%гҖҒ67.9% пјҢ еҸҜи§ҒеӨ§еӨҡж•°зҡ„з§ҹе®ўйғҪжҳҜд»Ҙиҙ·ж¬ҫз§ҹжҲҝзҡ„еҪўејҸ пјҢ дҪҸеңЁиӣӢеЈіе…¬еҜ“зҡ„ гҖӮ 2гҖҒдёүе№ҙвҖңзј“еҲ‘вҖқ з”ұдәҺиҝҮдәҺдҫқиө–вҖңз§ҹйҮ‘иҙ·вҖқеёҰжқҘзҡ„зҺ°йҮ‘жөҒ пјҢ иҝҮеҺ»дёүе№ҙ пјҢ иӣӢеЈіе…¬еҜ“з§ҹйҮ‘иҙ·ж¬ҫжҖ»йўқдёҺз§ҹйҮ‘жҖ»ж”¶е…Ҙзҡ„жҜ”дҫӢ пјҢ дёҖзӣҙеұ…й«ҳдёҚдёӢ гҖӮ з”ұдәҺиӣӢеЈіе…¬еҜ“жңӘеңЁжӢӣиӮЎд№ҰдёӯзӣҙжҺҘжҠ«йңІз§ҹйҮ‘收е…Ҙ пјҢ иҖҢжҳҜд»ҘжҖ»ж”¶е…Ҙд»Јжӣҝ пјҢ е…¶дёӯжҖ»ж”¶е…ҘеҢ…жӢ¬з§ҹйҮ‘гҖҒжңҚеҠЎиҙ№дёӨйЎ№ пјҢ еҸҰеӨ–иӣӢеЈіеҸҲжҠ«йңІ2017е№ҙеә•ејҖе§Ӣ пјҢ жңҚеҠЎиҙ№еҚ еҲ°жңҲз§ҹзҡ„6%еҲ°8% пјҢ жүҖд»ҘиҝҷйҮҢеҸ–дёӯдҪҚж•°7% пјҢ дј°з®—еҮәиӣӢеЈіе…¬еҜ“2017е№ҙгҖҒ2018е№ҙгҖҒ2019е№ҙеүҚ9дёӘжңҲзҡ„з§ҹйҮ‘收е…ҘеҲҶеҲ«дёә6.14дәҝе…ғгҖҒ25дәҝе…ғгҖҒ46.73дәҝе…ғ гҖӮ еӣ жӯӨ пјҢ иӣӢеЈіе…¬еҜ“иҝҷйЎ№ж”ҝзӯ–зәўзәҝжҢҮж ҮеңЁ2017е№ҙгҖҒ2018е№ҙгҖҒ2019е№ҙеүҚ9дёӘжңҲ пјҢ еҲҶеҲ«иҫҫеҲ°дәҶ152.8%гҖҒ85.1%гҖҒ66.5% пјҢ иҝңи¶…ж”ҝзӯ–з•Ңе®ҡзҡ„30%иӯҰжҲ’зәҝ гҖӮ

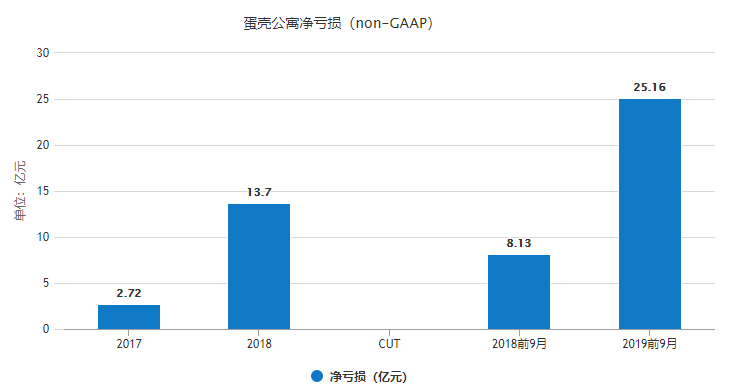

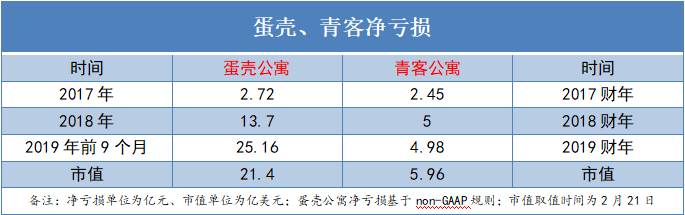

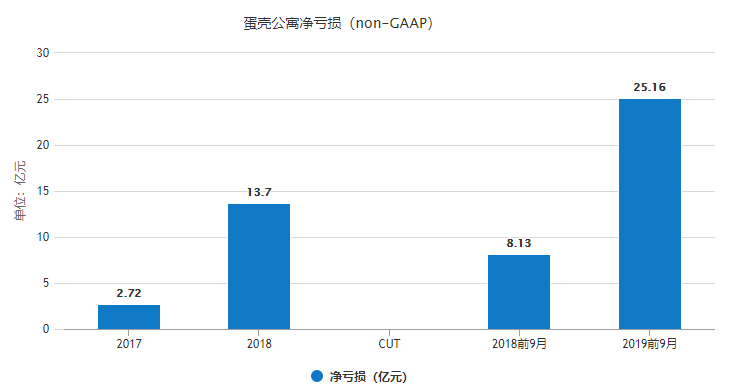

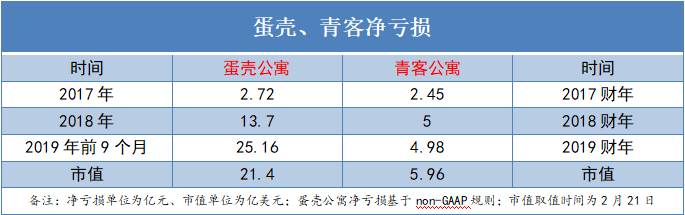

дҪҶиӣӢеЈіе…¬еҜ“иҝҳжңүж”№жӯЈзҡ„жңәдјҡ пјҢ еӣ дёәзӣ‘з®Ўз»ҷзҡ„ж—¶й—ҙжҳҜ2022е№ҙз»“жқҹеүҚ пјҢ иӣӢеЈіе…¬еҜ“иҝҳжңүжҺҘиҝ‘дёүе№ҙзҡ„ж—¶й—ҙеҺ»ж”№е–„иҝҷдёҖжҢҮж Ү гҖӮ иӣӢеЈіе…¬еҜ“еҜ№жӯӨз”ҡжҳҜе…іеҲҮ пјҢ жӢӣиӮЎд№Ұдёӯ пјҢ иӣӢеЈіе…¬еҜ“и®ЎеҲ’еңЁ2021е№ҙеә•е°ҶиҝҷдёӘжҜ”дҫӢйҷҚеҲ°30%д»ҘдёӢ пјҢ дҪҶдёҚе®Ңе…ЁдҝқиҜҒиғҪиҫҫеҲ°зӣ®зҡ„ гҖӮ жҢүз…§зӣ®еүҚйҮ‘иһҚжңәжһ„йў„д»ҳиҙ·ж¬ҫ继з»ӯеўһй•ҝзҡ„и¶ӢеҠҝжқҘзңӢ пјҢ зҗҶи®әдёҠиӣӢеЈіе…¬еҜ“иҰҒжҠҠиҝҷдёӘжҜ”дҫӢжҢҒз»ӯйҷҚдҪҺ пјҢ еҸӘжңүдёҖдёӘж–№жі• пјҢ е°ұжҳҜеҝ«йҖҹжҸҗй«ҳз§ҹйҮ‘收е…Ҙ пјҢ и®©з§ҹйҮ‘收е…Ҙзҡ„еўһйҖҹдҝқжҢҒеңЁдёҖдёӘиҫғй«ҳзҡ„ж°ҙе№і пјҢ иҝңи¶…йҮ‘иһҚжңәжһ„йў„д»ҳиҙ·ж¬ҫзҡ„еўһйҖҹ гҖӮ зӣ®еүҚжқҘзңӢ пјҢ еҝ«йҖҹжү©еј жҳҜиӣӢеЈіе…¬еҜ“з§ҹйҮ‘收е…Ҙеҝ«йҖҹеўһй•ҝзҡ„дё»иҰҒеҺҹеӣ пјҢ жүҖд»ҘеҸӘиҰҒдҝқжҢҒиҝҷдёӘйҖҹеәҰ继з»ӯжү©еј пјҢ иҝҷдёӘжҜ”дҫӢйҷҚеҲ°30%д»ҘдёӢжҲ–и®ёеҸҜд»Ҙжңҹеҫ… гҖӮ дҪҶжҳҜеҜ№иӣӢеЈіе…¬еҜ“жңҖйҡҫзҡ„дёҖзӮ№жҳҜ пјҢ еҰӮдҪ•еңЁдҝқжҢҒеҝ«йҖҹжү©еј зҡ„еҗҢж—¶жҺ§еҲ¶еҘҪиҙ·ж¬ҫз§ҹжҲҝдәәж•°зҡ„规模 пјҢ иҝҮеҺ»дёүе№ҙиӣӢеЈіе…¬еҜ“дјјд№ҺеҒҡзҡ„дёҚй”ҷ пјҢ иҙ·ж¬ҫз§ҹжҲҝзҡ„дәәж•°жҜ”дҫӢдёҖзӣҙеңЁдёӢйҷҚ пјҢ дҪҶжҳҜеҪ“иҙ·ж¬ҫз§ҹжҲҝдәәж•°дёӢйҷҚж—¶ пјҢ йҮ‘иһҚжңәжһ„зҡ„йў„д»ҳиҙ·ж¬ҫд№ҹдјҡдёӢйҷҚ пјҢ иӣӢеЈіе…¬еҜ“зҡ„зҺ°йҮ‘жөҒеҸҜиғҪдјҡеҸ—еҲ°дёҖе®ҡзЁӢеәҰеҪұе“Қ пјҢ еҸҚиҝҮжқҘеҸҲдёҚеҲ©дәҺе…¶жү©еј гҖӮ иҷҪ然иҝҳжңүжҺҘиҝ‘дёүе№ҙзҡ„ж—¶й—ҙ пјҢ дҪҶжҳҜж—¶й—ҙдёҚзӯүдәә пјҢ жҜҸи¶ҠжҺҘиҝ‘иҝҷдёӘжҜ”дҫӢдёҖжӯҘ пјҢ иӣӢеЈіе…¬еҜ“е°ұйңҖиҰҒдҪңеҮәеҫҲеӨҡжҲҳз•Ҙе’ҢиҝҗиҗҘе•Ҷзҡ„жҠүжӢ© пјҢ ж„Ҹе‘ізқҖиӣӢеЈіе…¬еҜ“еҝ…йЎ»иҲҚејғдёҖдәӣдёңиҘҝжқҘж»Ўи¶іж”ҝзӯ–жҸҗеҮәзҡ„зЎ¬жҖ§иҰҒжұӮ гҖӮ дәҸжҚҹеҲ№дёҚдҪҸпјҹ дәҸжҚҹдёҠеёӮ пјҢ еҮ д№Һе·ІжҲҗиөҙзҫҺдёӯжҰӮиӮЎзҡ„з»ҹдёҖзү№еҫҒ пјҢ иӣӢеЈіе…¬еҜ“д№ҹдёҚдҫӢеӨ– гҖӮ жҚ®жӢӣиӮЎд№Ұ пјҢ non-GAAP规еҲҷдёӢ пјҢ иӣӢеЈіе…¬еҜ“2019е№ҙеүҚ9дёӘжңҲеҮҖдәҸжҚҹиҫҫеҲ°25.16дәҝе…ғ пјҢ еҗҢжҜ”2018е№ҙеүҚ9дёӘжңҲзҡ„8.13дәҝе…ғ пјҢ еўһй•ҝ209.47% гҖӮ

дёҚиҝҮдәҸжҚҹд№ҹжҳҜй•ҝз§ҹе…¬еҜ“е№іеҸ°еҪ“еүҚзҡ„ж—ўе®ҡе‘Ҫиҝҗ гҖӮ зӣ®еүҚдёҠеёӮзҡ„й•ҝз§ҹе…¬еҜ“е№іеҸ°йқ’е®ўе…¬еҜ“ пјҢ е’ҢиӣӢеЈіе…¬еҜ“дёҖж · пјҢ йғҪеӨ„еңЁдёҖдёӘжҢҒз»ӯдәҸжҚҹ пјҢ дё”дәҸжҚҹе‘Ҳжү©еӨ§и¶ӢеҠҝзҡ„еҸ‘еұ•йҳ¶ж®ө гҖӮ иҝҷд№ҹж„Ҹе‘ізқҖ пјҢ й•ҝз§ҹе…¬еҜ“зҺ°еңЁеӨ„дәҺзғ§й’ұжү©еј зҡ„йҳ¶ж®ө пјҢ иө°еҗ‘зӣҲеҲ©еҸҜиғҪйңҖиҰҒзӣёеҪ“й•ҝзҡ„дёҖж®өж—¶й—ҙ гҖӮ

дҪҶжҳҜдәҸжҚҹеңЁиӣӢеЈіе…¬еҜ“зңӢжқҘе…¶е®һжҳҜжҲҳз•ҘжҖ§зҡ„ пјҢ дёҖж–№йқў пјҢ иӣӢеЈіе…¬еҜ“йңҖиҰҒжү©еј жҠўеёӮеңә пјҢ еўһејәиҮӘиә«з«һдәүеҠӣ пјҢ еҸҰдёҖж–№йқў пјҢ й•ҝз§ҹе…¬еҜ“жңӘжқҘеүҚжҷҜе№ҝйҳ” пјҢ зҺ°еңЁзғ§й’ұгҖҒжҢҒз»ӯзғ§й’ұ пјҢ жүҚжҳҜжҠ•иө„жңӘжқҘзҡ„иүҜзӯ– гҖӮ е°Ҫз®ЎзҫҺиӮЎе·Із»ҸжңүдёҖдәӣжүӯдәҸдёәзӣҲзҡ„дёӯжҰӮиӮЎж ҮжқҶ пјҢ жҜ”еҰӮдә¬дёңгҖҒж–—йұјгҖҒиҷҺзүҷ пјҢ дҪҶжҳҜиӣӢеЈіе…¬еҜ“зҡ„жүӯдәҸжҲ–и®ёжҜ”жғіиұЎдёӯзҡ„иҰҒиҝңеҫҲеӨҡ гҖӮ еӣ дёәиӣӢеЈіе…¬еҜ“зҺ°йҳ¶ж®өзҡ„йҰ–иҰҒзӣ®ж ҮжҳҜжү©еј пјҢ иҖҢйқһжүӯдәҸ пјҢ еңЁжӢӣиӮЎд№Ұдёӯ пјҢ иӣӢеЈіе…¬еҜ“жҸҗеҲ°IPOеӢҹиө„зҡ„6000дёҮзҫҺе…ғе°Ҷз”ЁдәҺжү©еј 规模 пјҢ 3500дёҮзҫҺе…ғе°Ҷз”ЁдәҺжҸҗеҚҮжҠҖжңҜ гҖӮ жҹҗз§ҚзЁӢеәҰдёҠеҸҜд»ҘиҜҙ пјҢ иӣӢеЈіе…¬еҜ“зҺ°еңЁдёҚжғізӣҲеҲ© пјҢ дёҚеёҢжңӣзӣҲеҲ© пјҢ еҸӘжғіжү©еј пјҢ жғіеҚ йўҶжӣҙеӨҡзҡ„еёӮеңә гҖӮ дҪҶжҳҜиӣӢеЈіе…¬еҜ“жҖ»еҫ—зӣҲеҲ© пјҢ иө„жң¬еёӮеңәдёҚеҸҜиғҪж°ёиҝңзңӢеҘҪдёҖдёӘдёҚиөҡй’ұзҡ„дјҒдёҡ пјҢ зҺ°еңЁзҡ„зңӢеҘҪйғҪжҳҜжҡӮж—¶жҖ§зҡ„ гҖӮ дәӢе®һдёҠ пјҢ иӣӢеЈіе…¬еҜ“зҺ°йҳ¶ж®өзҡ„зЎ®дёҚе…·еӨҮзӣҲеҲ©зҡ„жқЎд»¶ пјҢ дәҸжҚҹжҢҒз»ӯжү©еӨ§еёҰжқҘзҡ„жғҜжҖ§ пјҢ иӣӢеЈіе…¬еҜ“жҲ–и®ёд№ҹеҫҲйҡҫжҠөжҠ— гҖӮ 1гҖҒз–ҜзӢӮжӢҝжҲҝ иҝҮеҺ»5е№ҙж—¶й—ҙйҮҢ пјҢ иӣӢеЈіе…¬еҜ“еҘ—жҲҝж•°и¶ӢеҠҝиө°зҡ„еҮ д№ҺжҳҜдёҖжқЎжҢҮж•°еўһй•ҝзҡ„жӣІзәҝ гҖӮ 2015е№ҙеә• пјҢ иӣӢеЈіе…¬еҜ“е…¬еҜ“еҘ—жҲҝж•°дёҚиҝҮ2400еӨҡеҘ— пјҢ еҲ°2019е№ҙ9жңҲеә• пјҢ иҝҷдёӘж•°еӯ—е·Із»ҸйЈҷеҚҮеҲ°дәҶ40.67дёҮ гҖӮ иӣӢеЈіе…¬еҜ“еңЁжӢӣиӮЎд№Ұдёӯе°ұжӯӨз»ҷеҮәдәҶдёӨдёӘжғҠдәәж•°жҚ®пјҡ第дёҖ пјҢ 2015е№ҙеә•еҲ°2019е№ҙ9жңҲеә• пјҢ е…¬еҜ“еҘ—жҲҝж•°еўһй•ҝ166еҖҚпјӣ第дәҢ пјҢ 2015е№ҙеә•еҲ°2018е№ҙеә• пјҢ е…¬еҜ“еҘ—ж•°еӨҚеҗҲеўһй•ҝзҺҮиҫҫеҲ°дәҶ360% гҖӮ

жҺЁиҚҗйҳ…иҜ»

-

иӢ№жһңжүӢжңә|еҚҺдёәж–°жңәпјҢеҸҢеҚЎ+Wi-Fi 6+пјҢдјҡжҳҜи°Ғпјҹ | iPhone SE 2е®ҳж–№йҷҚд»·пјҢеӣҪиЎҢ2399иө·пјҹ

-

иҮӘеҠЁжҢЎзҡ„пјӮSвҖңжҢЎе’ҢвҖқsportпјӮжҢүй”® sportжҳҜд»Җд№Ҳж„ҸжҖқ

-

вҖңжҲ‘жғіиҰҒзҡ„дёҖзӣҙйғҪжҳҜиў«еқҡе®ҡзҡ„йҖүжӢ©вҖқ | Soulжҳҹз ”з©¶пјҡдҪ жңүвҖңзңҹжӯЈеҺ»зҲұвҖқзҡ„иғҪеҠӣеҗ—пјҹ

-

еӨ§жЁЎеһӢKimiзҒ«дәҶпјҢй•ҝж–Үжң¬вҖңеҚ·вҖқеҮәж–°й«ҳеәҰ

-

[еқҰиЁҖ]收е…ҘжҸҗй«ҳдәҶпјҹж»ҙж»ҙеҸёжңәеқҰиЁҖпјҡеӣ дёәе№іеҸ°иҝҷжіўж“ҚдҪңпјҢзҺ°еңЁж”¶е…Ҙ

-

дёӯж–°з»Ҹзә¬|дёңйҳҝйҳҝиғ¶еӨ§и·Ң5.19%пјҢжҢҜе№…8.63%

-

дёӯе№ҙ|дҪ зҡ„银иЎҢеҚЎеҸ·иҫ“й”ҷдёҖдҪҚпјҢжҲ‘们жҖҖз–‘дҪ жҒ¶ж„ҸйӘ—иҙ·пјҒ

-

дҪ•йёҝзҮҠйҖқдё–пјҢж——дёӢдёҠеёӮе…¬еҸёиӮЎд»·жҡҙж¶Ёи¶…20%

-

зҺҜзҗғзҒ«еҠӣй…Қ30mmзҒ«зҘһжңәзӮ®пјҢеҸ‘еҠЁжңәиў«жү“зғӮйғҪиғҪиҝ”иҲӘпјҢе…ЁзҗғжңҖеҪӘжӮҚзҡ„ж”»еҮ»жңә

-

зӮјеҢ–|еҚҺжі°иҜҒеҲёпјҡзңӢеҘҪеҹәзЎҖеҺҹж–ҷзҺҜиҠӮзҡ„йҫҷеӨҙе…¬еҸёпјҲйҷ„иӮЎпјү

-

гҖҢзҺӢиҖ…иҚЈиҖҖгҖҚзҺӢиҖ…иҚЈиҖҖпјҡиҜ„еҲҶжңҖй«ҳеҸӘиғҪ16пјҹзҺ©е®¶дёҖеңәеҜ№еұҖж„ҹеҠЁе®ҳж–№пјҢеҫ—еҲҶзӘҒз ҙи®°еҪ•

-

еҚҺдёәMate30еҚҺдёәжүӢжңәеӨӘеӨҡпјҢдёҚзҹҘйҒ“жҖҺд№ҲйҖүпјҹзңӢзңӢиҝҷдёүж¬ҫпјҢеҸЈзў‘и¶…еҘҪ

-

иӢұиҜӯиҖҒеҸёжңә|жҖ’жҖјзү№жң—жҷ®зҡ„дәәиө°дәҶвҖҰвҖңдёӯеӣҪеӨ–дәӨеӨ©еӣўвҖқжҚўдәәдәҶпјҒеҸ‘иЁҖдәәиҖҝзҲҪеҚёд»»

-

йҳҝеҠӣи®Іжҳҹеә§|8жңҲйҮҢпјҢи¶ҠжқҘи¶Ҡжңүй’ұзҡ„з”ҹиӮ–пјҢ7жңҲдёӢж—¬ж—ҘеӯҗзәўзәўзҒ«зҒ«

-

еЁҒе®Ғ|зҪ‘дј еӨ§еұұж·ұеӨ„еҮәзҺ°иҜЎејӮвҖңйҫҷеҗҹвҖқеЈ°пјҹи°ғжҹҘз»“жһңжқҘдәҶпјҒ

-

8дёӘиҖҒеҸёжңәдёҚж„ҝж„ҸеҲҶдә«зҡ„еҖ’иҪҰжҠҖе·§пјҢз®ҖеҚ•е®һз”ЁпјҒ

-

дҪҺйҫ„иҖҒдәәжҢӨзҲҶиҖҒе№ҙеӨ§еӯҰеЁұд№җзҸӯ жңҖзҲұдёҠд»ҖйәҪиҜҫпјҹ

-

жёёжҲҸеӨ§еҰ№еӯҗ|йҮ‘и§’еҲҡиў«иҪ¬еҲ°иҫ…еҠ©дҪҚзҪ®пјҢеҰӮд»Ҡе®ЈеёғеӣһеҪ’ADдҪҚпјҢBLGж— дәәеҸҜз”Ё

-

гҖҗжұҪиҪҰеҶ·зҹҘиҜҶгҖ‘з”өеҠЁиҲӘз©әеә§жӨ…/еҚҮйҷҚж©ұжҹң//ж—ӢиҪ¬й©¬жЎ¶пјҢдә”дёҖжҲҝиҪҰеұ•пјҡж–°ж¬ҫйЈһзҝ”TеһӢжҲҝиҪҰ

-

гҖҢе…Ӣе…ӢејӮй—»гҖҚеӨҡеҗғзӮ№д»–еҗ§пјҢеҫҲжңүз”ЁпјҢй•ҝжңҹз—ӣз»Ҹзҡ„

![[еқҰиЁҖ]收е…ҘжҸҗй«ҳдәҶпјҹж»ҙж»ҙеҸёжңәеқҰиЁҖпјҡеӣ дёәе№іеҸ°иҝҷжіўж“ҚдҪңпјҢзҺ°еңЁж”¶е…Ҙ](/renwen/images/defaultpic.gif)