科еҲӣжқҝзҡ„еӨ§й—Ёдјҡеҗ‘йҖ иҪҰж–°еҠҝеҠӣж•һејҖеҗ—пјҹ

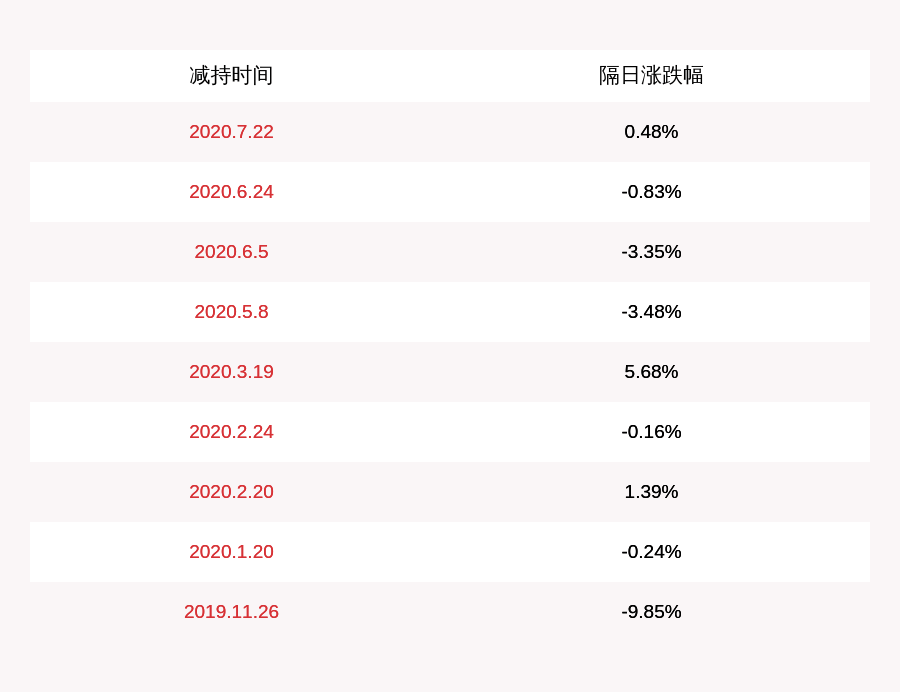

иҝ‘жқҘ пјҢ йҖ иҪҰж–°еҠҝеҠӣжҺҘиҝһдёҚж–ӯеҘ”еҗ‘иӮЎеёӮ пјҢ еҗёеј•дәҶдёҡз•Ңе…іжіЁзҡ„зӣ®е…ү гҖӮ 继7жңҲ31ж—ҘзҗҶжғіжұҪиҪҰеңЁзәіж–Ҝиҫҫе…Ӣж•Ій’ҹд№ӢеҗҺ пјҢ е°Ҹй№ҸжұҪиҪҰд№ҹдәҺ8жңҲ27ж—Ҙзҷ»йҷҶзәҪдәӨжүҖ гҖӮ иҖҢдёҺи”ҡжқҘжұҪиҪҰгҖҒзҗҶжғіжұҪиҪҰгҖҒе°Ҹй№ҸжұҪиҪҰдәүе…ҲжҒҗеҗҺиөҙзҫҺдёҠеёӮдёҚеҗҢзҡ„жҳҜ пјҢ еЁҒ马жұҪиҪҰгҖҒе“Әеҗ’жұҪиҪҰжӯЈеңЁзҙ§й”ЈеҜҶйј“зӯ№еӨҮеңЁеӣҪеҶ…еҗ‘科еҲӣжқҝеҶІеҲә гҖӮдёҚиҝҮ пјҢ 科еҲӣжқҝзҡ„еӨ§й—Ёдјҡеҗ‘е®ғ们ж•һејҖеҗ—пјҹд№ӢеүҚ пјҢ 科еҲӣжқҝеҲҡжҲҗз«Ӣж—¶ пјҢ еңЁз”іжҠҘеӨ§еҶӣдёӯ пјҢ йҖ иҪҰж–°еҠҝеҠӣеҰӮеҘҮзӮ№жұҪиҪҰгҖҒеЁҒ马жұҪиҪҰгҖҒзҹҘиұҶжұҪиҪҰгҖҒеҗҲдј—ж–°иғҪжәҗзӯүзәҰ10еӨҡ家дјҒдёҡжӣҫе°ұвҖңжҢәиҝӣ科еҲӣжқҝвҖқиҝҷдёҖзӣ®ж Үдј йҖ’еҮәз§ҜжһҒзҡ„дҝЎеҸ· гҖӮ дёҚиҝҮ пјҢ 并没жңүдёҖ家新еҠҝеҠӣзҡ„еҗҚеӯ—еҮәзҺ°еңЁз§‘еҲӣжқҝз”іжҠҘдјҒдёҡеҗҚеҚ•дёӯ гҖӮ ж—¶йҡ”дёҖе№ҙеҗҺ пјҢ еЁҒ马гҖҒе“Әеҗ’иғҪжҲҗеҠҹзҷ»йҷҶеҗ—пјҹзҺ°еңЁзҡ„科еҲӣжқҝзҺҜеўғеҜ№д»–们жҳҜеҗҰжӣҙдёәеҸӢеҘҪпјҹеҶҚеәҰи°ӢжұӮ科еҲӣжқҝиҝ‘ж—Ҙ пјҢ еЁҒ马DиҪ®иһҚиө„е’ҢIPOйғҪжңүдәҶж–°иҝӣеұ• гҖӮ зӣ®еүҚеЁҒ马DиҪ®иһҚиө„зҡ„йўҶжҠ•жңәжһ„е·Із»ҸзЎ®е®ҡ пјҢ жң¬иҪ®иһҚиө„规模预计еңЁ50дәҝе…ғжҲ–иҖ…зӯүеҖјзҫҺе…ғ гҖӮ DиҪ®иһҚиө„е®ҢжҲҗеҗҺ пјҢ еЁҒ马жұҪиҪҰеҫҲеҝ«е°ҶеҮҶеӨҮжқҗж–ҷзҷ»йҷҶ科еҲӣжқҝ пјҢ жңҖеҝ«д»Ҡе№ҙеә•е°ұеҸҜе®һзҺ°дёҠеёӮ гҖӮвҖңеЁҒ马жңҖиҝ‘зҡ„зЎ®еңЁеҮҶеӨҮдёҠеёӮ гҖӮ вҖқдёҖдҪҚдәҶи§ЈеҶ…жғ…зҡ„жҠ•иө„з•ҢдәәеЈ«еҗ‘йҮҮи®ҝдәәе‘ҳйҖҸйңІ пјҢ д№ӢеүҚеЁҒ马д№ҹжӣҫи®ЎеҲ’дәҺжө·еӨ–дёҠеёӮ пјҢ дҪҶз‘һе№ёе’–е•ЎиҙўеҠЎйҖ еҒҮдәӢ件еҸ‘з”ҹеҗҺ пјҢ дёӯжҰӮиӮЎеңЁжө·еӨ–дёҠеёӮйҡҫеәҰеҠ еӨ§ пјҢ жүҖд»ҘеЁҒ马ејҖе§ӢиҪ¬еҗ‘科еҲӣжқҝ гҖӮиҖҢеңЁеӣҪеҶ…科еҲӣжқҝдёҠеёӮ пјҢ дјјд№ҺжңүжӣҙеӨҡдҫҝеҲ© гҖӮ иҮӘеҺ»е№ҙдә®зӣёд»ҘжқҘ пјҢ 科еҲӣжқҝжҳҺзЎ®иҰҒйҮҚзӮ№ж”ҜжҢҒж–°дёҖд»ЈдҝЎжҒҜжҠҖжңҜгҖҒй«ҳз«ҜиЈ…еӨҮгҖҒж–°жқҗж–ҷгҖҒж–°иғҪжәҗгҖҒиҠӮиғҪзҺҜдҝқгҖҒз”ҹзү©еҲ¶иҚҜзӯүз¬ҰеҗҲеӣҪ家жҲҳз•ҘгҖҒжӢҘжңүж ёеҝғжҠҖжңҜзҡ„科жҠҖеҲӣж–°дјҒдёҡ гҖӮ жүҖд»Ҙдё»дёҡдёәж–°иғҪжәҗеҸҲе…је…·жҷәиғҪзҪ‘иҒ”иүІеҪ©зҡ„йҖ иҪҰж–°еҠҝеҠӣ пјҢ дёҖеәҰиў«зңӢдҪңжҳҜжңҖжңүеёҢжңӣзҷ»йҷҶ科еҲӣжқҝзҡ„дјҒдёҡ гҖӮ2019е№ҙ7жңҲ22ж—Ҙ пјҢ 科еҲӣжқҝжӯЈејҸејҖжқҝ гҖӮ еҲ°2020е№ҙ7жңҲ22ж—Ҙ пјҢ дёҖе№ҙжқҘжҲҗеҠҹдёҠеёӮдјҒдёҡж•°йҮҸдёә133家 гҖӮ дёҚиҝҮ пјҢ жұҪиҪҰеҲ¶йҖ дјҒдёҡд»ҚжҳҜз©әзҷҪ пјҢ жӣҙжІЎжңүйҖ иҪҰж–°еҠҝеҠӣзҡ„иә«еҪұ гҖӮ жӣҫз»Ҹ пјҢ еҚҡйғЎзӯүйҖ иҪҰж–°еҠҝеҠӣжӣҫе…¬ејҖе®Јз§°иҰҒзҷ»йҷҶ科еҲӣжқҝ пјҢ дҪҶж—¶иҮід»Ҡж—Ҙ пјҢ е·ІжҳҜвҖңй»„й№ӨдёҖеҺ»дёҚеӨҚиҝ” пјҢ зҷҪдә‘еҚғиҪҪз©әжӮ жӮ вҖқ гҖӮиҝ‘жқҘ пјҢ еЁҒ马иҷҪ然еҜ№дёҠеёӮзј„еҸЈдёҚиЁҖ пјҢ дҪҶеҚҙдёҖзӣҙеңЁеҠӘеҠӣдёәзҷ»йҷҶ科еҲӣжқҝйҖ еҠҝ гҖӮ 科еҲӣжқҝејәи°ғдјҒдёҡзҡ„й«ҳ科жҠҖвҖңеҹәеӣ вҖқ пјҢ еЁҒ马е°ұзӘҒеҮәиҮӘе·ұзҡ„й«ҳ科жҠҖеёғеұҖ пјҢ еҰӮдё»жү“5GиҪҰиҒ”зҪ‘гҖҒиҮӘеҠЁй©ҫ驶гҖҒеҸҚеҗ‘е……з”өзӯүж–°жҠҖжңҜ пјҢ 并公ејҖдәҶеЁҒ马вҖңдёүжӯҘиө°вҖқжҲҳз•Ҙ пјҢ еҚіз¬¬дёҖжӯҘжҳҜжҲҗдёәжҷәиғҪз”өеҠЁжұҪиҪҰзҡ„жҷ®еҸҠиҖ…пјӣ第дәҢжӯҘжҳҜеҒҡж•°жҚ®й©ұеҠЁзҡ„жҷәиғҪ硬件公еҸёпјӣ第дёүжӯҘжҳҜжҲҗй•ҝдёәжҷәж…§еҮәиЎҢзҡ„ж–°з”ҹжҖҒжңҚеҠЎе•Ҷ гҖӮ иҝҷж ·зҡ„е…¬ејҖеҸЈеҫ„ пјҢ зҡ„зЎ®дёҺеЁҒ马зҷ»йҷҶ科еҲӣжқҝзҡ„е®ҡдҪҚзӣёеҘ‘еҗҲ гҖӮзӣҜдёҠ科еҲӣжқҝзҡ„дёҚд»…еҸӘеЁҒ马дёҖ家 пјҢ е“Әеҗ’жұҪиҪҰд№ҹе°Ҷзӣ®е…үиҪ¬еҗ‘дәҶ科еҲӣжқҝ гҖӮ иҝ‘ж—Ҙ пјҢ е“Әеҗ’жұҪиҪҰдё»дҪ“жөҷжұҹеҗҲдј—ж–°иғҪжәҗжұҪиҪҰжңүйҷҗе…¬еҸёд№ҹе®Јеёғ пјҢ жӯЈејҸеҗҜеҠЁCиҪ®иһҚиө„ пјҢ иһҚиө„йҮ‘йўқ30дәҝиҮі70дәҝе…ғ пјҢ 并计еҲ’дәҺ2021е№ҙеңЁз§‘еҲӣжқҝдёҠеёӮ гҖӮ2020е№ҙд»ҘжқҘ пјҢ еёӮеңәгҖҒз–«жғ…гҖҒдҫӣеә”й“ҫгҖҒиЎҘиҙҙйҖҖеқЎзӯүдёҖзі»еҲ—иҖғйӘҢ пјҢ еҜ№дәҺеӨ§еӨҡж•°иҪҰдјҒзҡ„еҺӢеҠӣдёҚиЁҖиҖҢе–» гҖӮ иҖҢвҖңзғ§й’ұжҲҗзҳҫвҖқзҡ„йҖ иҪҰж–°еҠҝеҠӣ пјҢ иө„йҮ‘зјәеҸЈж—ҘзӣҠжҳҺжҳҫ пјҢ еӨҡ家еӣҪеҶ…йҖ иҪҰж–°еҠҝеҠӣвҖңзҲҶйӣ·вҖқгҖҒйҖҖеңә пјҢ зҡҶжҳҜеӣ дёәиө„йҮ‘зҡ„дёҚи¶і гҖӮ д№ҹеӣ жӯӨ пјҢ дёҠеёӮиһҚиө„е°ұжҲҗдёәдёҚе°‘йҖ иҪҰж–°еҠҝеҠӣзҡ„йҖүжӢ© пјҢ 科еҲӣжқҝе°ұжҳҜе…¶дёӯдёҖжқЎи·Ҝеҫ„ гҖӮзҷ»йҷҶ科еҲӣжқҝ并дёҚе®№жҳ“вҖңзҗҶжғіеҫҲзҫҺеҘҪ пјҢ зҺ°е®һеҫҲйӘЁж„ҹвҖқ гҖӮ е…¶е®һ пјҢ йҖ иҪҰж–°еҠҝеҠӣиҝ«еҲҮйңҖиҰҒиө„йҮ‘жҳҜдёҖеӣһдәӢ пјҢ зҷ»йҷҶ科еҲӣжқҝеҚҙжҳҜеҸҰдёҖеӣһдәӢ гҖӮ вҖңеңЁдёҖе®ҡзЁӢеәҰдёҠ пјҢ еңЁеӣҪеҶ…дёҠ科еҲӣжқҝз”ҡиҮіжҜ”жө·еӨ–дёҠеёӮжӣҙйҡҫ пјҢ еӣ дёә科еҲӣжқҝеҜ№дёҠеёӮдјҒдёҡжҠҖжңҜиҰҒжұӮжӣҙдёҘиӢӣ гҖӮ вҖқе…ЁеӣҪд№ҳз”ЁиҪҰеёӮеңәдҝЎжҒҜиҒ”еёӯдјҡз§ҳд№Ұй•ҝеҙ”дёңж ‘еҗ‘гҖҠдёӯеӣҪжұҪиҪҰжҠҘгҖӢйҮҮи®ҝдәәе‘ҳиЎЁзӨә гҖӮзӣ®еүҚ пјҢ жҢүз…§еӣҪеҶ…科еҲӣжқҝзҡ„дёҠеёӮжқЎд»¶ пјҢ еҲҶдёәеҹәжң¬жҢӮзүҢжқЎд»¶е’ҢдёӘжҖ§еҢ–жқЎд»¶дёӨеӨ§йғЁеҲҶ пјҢ жҜҸйғЁеҲҶеҗ„жңүдёғжқЎиҰҒжұӮ пјҢ з¬ҰеҗҲиҰҒжұӮжүҚе…·еӨҮдёҠеёӮжқЎд»¶ гҖӮе…¶дёӯ пјҢ е…ій”®еҹәзЎҖжқЎд»¶еҢ…жӢ¬ пјҢ жңҖиҝ‘дёҖе№ҙпјҲжҲ–дёҖжңҹпјүжң«е…¬еҸёз»Ҹе®Ўи®Ўзҡ„еҮҖиө„дә§дёҚдҪҺдәҺ300дёҮе…ғпјӣдёҚеӯҳеңЁжҳҫи‘—зҡ„еҗҢдёҡз«һдәүгҖҒжҳҫеӨұе…¬е…Ғзҡ„е…іиҒ”дәӨжҳ“гҖҒйўқеәҰиҫғеӨ§зҡ„иӮЎдёңдҫөеҚ иө„дә§зӯүжҚҹе®іжҠ•иө„иҖ…еҲ©зӣҠзҡ„иЎҢдёәпјӣеңЁз»ҸиҗҘе’Ңз®ЎзҗҶдёҠе…·еӨҮйЈҺйҷ©жҺ§еҲ¶иғҪеҠӣзӯү гҖӮ е…ій”®дёӘжҖ§еҢ–жқЎд»¶еҢ…жӢ¬ пјҢ жңҖиҝ‘дёҖе№ҙеҶ…з ”еҸ‘жҠ•е…ҘиҫғеӨ§ пјҢ 并еҸ–еҫ—иҫғдёәжҳҺжҳҫзҡ„жҠҖжңҜзӘҒз ҙпјӣжңҖиҝ‘дёҖе№ҙиҗҘдёҡ收е…Ҙеўһй•ҝзҺҮдёҚдҪҺдәҺ30пј…пјӣжңҖиҝ‘дёҖе№ҙиҗҘдёҡ收е…ҘдёҚдҪҺдәҺ3000дёҮе…ғ пјҢ еҮҖеҲ©ж¶ҰдёҚдҪҺдәҺ300дёҮе…ғ пјҢ дё”жҢҒз»ӯеўһй•ҝзӯү гҖӮ д»ҺиҝҷдәӣжқЎд»¶жқҘзңӢ пјҢ еЁҒ马гҖҒе“Әеҗ’йқўдёҙзҡ„еҺӢеҠӣдёҚе°Ҹ гҖӮеҶҚзңӢзәіж–Ҝиҫҫе…Ӣ пјҢ зәіж–Ҝиҫҫе…ӢжүҖиҰҒжұӮзҡ„жҳҜж»Ўи¶ідёүдёӘжқЎд»¶д№ӢдёҖ пјҢ дёҖжҳҜзЁҺеүҚжҢҒз»ӯжҖ§дёҡеҠЎзӣҲеҲ©иҮіе°‘100дёҮзҫҺе…ғпјҲзәҰеҗҲдәәж°‘еёҒ700дёҮе…ғпјүдё”иӮЎдёңжқғзӣҠиҮіе°‘1500дёҮзҫҺе…ғпјҲзәҰеҗҲдәәж°‘еёҒ1дәҝе…ғпјүпјӣдәҢжҳҜиӮЎдёңжқғзӣҠиҮіе°‘иҫҫеҲ°3000дёҮзҫҺе…ғпјҲзәҰеҗҲдәәж°‘еёҒ2.1дәҝе…ғпјү пјҢ дё”иҮіе°‘жңү2е№ҙзҡ„иҝҗиҗҘеҺҶеҸІпјӣдёүжҳҜжҖ»еёӮеҖјиҮіе°‘дёә7500дёҮзҫҺе…ғпјҲзәҰеҗҲдәәж°‘еёҒ5.2дәҝе…ғпјүжҲ–жҖ»иө„дә§е’ҢжҖ»ж”¶е…ҘеҲҶеҲ«иҮіе°‘дёә7500дёҮзҫҺе…ғ гҖӮз”ұдёҠиҝ°жқЎд»¶еҜ№жҜ”еҸҜи§Ғ пјҢ иҷҪ然зәіж–Ҝиҫҫе…ӢдёҠеёӮзҡ„жқЎд»¶иҫғе°‘ пјҢ дҪҶзӣёеҜ№зҡ„еёӮеҖјжҢҮж ҮиҰҒжҜ”科еҲӣжқҝдёҠеёӮй«ҳеҮәдёҚе°‘ гҖӮ иҝҷд№ҹжҳҜдёәд»Җд№ҲеЁҒ马гҖҒе“Әеҗ’жұҪиҪҰйҖүжӢ©еңЁеӣҪеҶ…科еҲӣжқҝдёҠеёӮзҡ„еҺҹеӣ гҖӮ еҶө且科еҲӣжқҝдҪңдёәеӣҪ家и®ҫз«Ӣзҡ„ж–°жқҝеқ— пјҢ жӢҘжңүиҜёеӨҡзҡ„еӣҪ家ж”ҝзӯ–ж”ҜжҢҒ гҖӮ вҖңеӣҪеҶ…зҡ„ж”ҝзӯ–ж”ҜжҢҒ пјҢ д»ҘеҸҠеӣҪеҶ…дёҠеёӮдёӯд»Ӣжңәжһ„иҙ№з”ЁгҖҒдҝЎжҒҜжҠ«йңІиҙ№з”Ёд»ҘеҸҠдёҠеёӮеҗҺжҠ•иө„иҖ…жІҹйҖҡгҖҒзӣ‘з®ЎжІҹйҖҡиҙ№з”ЁзӯүжҲҗжң¬жӣҙдҪҺ пјҢ иҝҷдәӣжҲ–жҳҜж–°еҠҝеҠӣйҖүжӢ©з§‘еҲӣжқҝзҡ„еҺҹеӣ д№ӢдёҖ гҖӮ вҖқе…ЁиҒ”иҪҰе•ҶжҠ•иө„з®ЎзҗҶпјҲеҢ—дә¬пјүжңүйҷҗе…¬еҸёжҖ»иЈҒжӣ№й№Өи®Өдёә гҖӮе°Ҫз®ЎеҰӮжӯӨ пјҢ йҖ иҪҰж–°еҠҝеҠӣзҡ„科еҲӣжқҝд№Ӣи·Ҝд№ҹдёҚдјҡиҪ»жқҫ гҖӮ жҜ•з«ҹиҝҷдәӣиҪҰдјҒиҝҳжңӘзӣҲеҲ© гҖӮ еҸҰеӨ– пјҢ дёҠжёёдҫӣеә”е•ҶдјҒдёҡд№ҹеңЁз”іиҜ· пјҢ зӣёжҜ”еҲӣж–°иғҪеҠӣ пјҢ йӣ¶йғЁд»¶дҫӣеә”е•Ҷдјјд№ҺжӣҙжңүдјҳеҠҝ гҖӮ дәӢе®һд№ҹжҳҜеҰӮжӯӨ пјҢ 科еҲӣжқҝеҜ№дҫӣеә”е•ҶдјҒдёҡдјјд№ҺжӣҙдёәеҸӢеҘҪ гҖӮдёҖдёӘжңҲеүҚзҡ„7жңҲ17ж—Ҙ пјҢ еҠЁеҠӣз”өжұ дҫӣеә”е•ҶеӯҡиғҪ科жҠҖзҷ»йҷҶ科еҲӣжқҝ пјҢ ејҖзӣҳеёӮеҖји¶…иҝҮ300дәҝе…ғ пјҢ жҲҗдёә科еҲӣжқҝеҠЁеҠӣз”өжұ 第дёҖиӮЎ гҖӮ иҖҢеӯҡиғҪ科жҠҖжӢҘжңүзҡ„иҪҜеҢ…з”өжұ жҠҖжңҜ пјҢ еҲҷжҳҜе…¶еңЁеёӮеңәдёҠдёҚж–ӯеҸ‘еұ•гҖҒеңЁз§‘еҲӣжқҝдёҠиЎЁзҺ°еҮәиүІзҡ„йҮҚиҰҒдҫқжүҳ гҖӮ жӯӨеүҚ пјҢ д№ҹжӣҫжңүеӨ©еҮҶ科жҠҖгҖҒе®№зҷҫ科жҠҖгҖҒиҲӘеҸҜ科жҠҖгҖҒеҳүе…ғ科жҠҖгҖҒзҖҡе·қжҷәиғҪзӯүжұҪиҪҰйӣ¶йғЁд»¶дёҠжёёзҡ„жқҗж–ҷдјҒдёҡгҖҒдҫӣеә”е•Ҷзҷ»йҷҶ科еҲӣжқҝ пјҢ 并且表зҺ°иүҜеҘҪ гҖӮвҖңиҝҷдәӣдјҒдёҡзҡ„е…ұеҗҢзү№зӮ№ пјҢ жҳҜз¬ҰеҗҲ科еҲӣжқҝй«ҳ科жҠҖгҖҒжҲҗй•ҝжҖ§зӯүжқЎд»¶ пјҢ иҖҢдё”е®һйҷ…иЎЁзҺ°д№ҹеҘ‘еҗҲ科еҲӣжқҝзҡ„е®ҡдҪҚ пјҢ 并еңЁз§‘еҲӣжқҝжүҖеӢҹйӣҶиө„йҮ‘ж”ҜжҢҒдёӢе®һзҺ°дәҶеҲӣж–°еҸ‘еұ• гҖӮ вҖқжӣ№й№ӨиЎЁзӨә пјҢ дёҺйҖ иҪҰж–°еҠҝеҠӣзӣёжҜ” пјҢ иҝҷдәӣе·Із»Ҹзҷ»йҷҶ科еҲӣжқҝзҡ„йӣ¶йғЁд»¶еҸҠдёҠжёёдјҒдёҡзҡ„дёҡеҠЎжҜ”иҫғеҚ•дёҖ пјҢ жҜ”ж¶үеҸҠйқўе№ҝгҖҒйӣҶжҲҗеӨҚжқӮзҡ„ж•ҙиҪҰеҲ¶йҖ дјҒдёҡзӣёеҜ№е®№жҳ“жҠҠжҺ§ гҖӮдёҚиҝҮ пјҢ з»ҸиҝҮдәҶдёҖе№ҙеӨҡзҡ„еҮҶеӨҮ пјҢ д»ҘеҸҠ科еҲӣжқҝжқЎд»¶зҡ„йҖӮеәҰж”ҫе®Ҫ пјҢ еҙ”дёңж ‘еҜ№еЁҒ马гҖҒе“Әеҗ’жұҪиҪҰзҷ»йҷҶ科еҲӣжқҝжңүжүҖжңҹеҫ…пјҡвҖңзӣ®еүҚ пјҢ йҖҡиҝҮиҮӘиә«е®һеҠӣдёҚж–ӯжҲҗй•ҝ пјҢ иҝҷдәӣиҪҰдјҒжӯЈеҠӘеҠӣйҖӮеә”科еҲӣжқҝзҡ„дёҠеёӮжқЎд»¶ гҖӮ вҖқдәӢе®һдёҠ пјҢ д»Һиҝ‘жқҘзҡ„й”Җе”®жғ…еҶөзңӢ пјҢ зӣёиҫғеҺ»е№ҙ пјҢ еЁҒ马дёҺе“Әеҗ’жұҪиҪҰд№ҹжңүдәҶй•ҝи¶іиҝӣжӯҘ гҖӮ 7жңҲ пјҢ еЁҒ马жңҲй”ҖйҮҸ2036иҫҶ пјҢ еҲӣе№ҙеҶ…ж–°й«ҳ пјҢ еҗҢжҜ”зҝ»з•Ә пјҢ зҺҜжҜ”е®һзҺ°вҖңдә”иҝһеўһвҖқпјӣд»Ҡе№ҙ1пҪһ7жңҲ пјҢ е“Әеҗ’жұҪиҪҰзҙҜи®Ўй”ҖйҮҸзӘҒз ҙ6018иҫҶ пјҢ еҗҢжҜ”еўһй•ҝ15пј… пјҢ зЁіеұ…йҖ иҪҰж–°еҠҝеҠӣ第дёҖйҳөиҗҘ гҖӮйңҖиҰҒжіЁж„Ҹзҡ„жҳҜ пјҢ еҚідҪҝжҲҗеҠҹзҷ»йҷҶ科еҲӣжқҝд№ҹ并йқһжҜ«ж— йЈҺйҷ© пјҢ йҖҖеёӮзҡ„йЈҺйҷ©дјҡж—¶ж—¶жҲҗдёәжӮ¬еңЁдёҠеёӮдјҒдёҡеӨҙдёҠзҡ„дёҖдёӘвҖңе®ҡж—¶зӮёеј№вҖқ гҖӮ е…¶дёӯ规е®ҡ пјҢ 科еҲӣжқҝдёҠеёӮдјҒдёҡ第дёҖе№ҙи§ҰеҸҠйҖҖеёӮжҢҮж Ү пјҢ зӣҙжҺҘ*STиӯҰе‘ҠеӨ„зҗҶпјӣйҖҖеёӮж•ҙзҗҶжңҹж—¶й—ҙеұҠж»ЎеҗҺзҡ„5дёӘдәӨжҳ“ж—ҘеҶ… пјҢ дёҠдәӨжүҖеҜ№иҜҘе…¬еҸёиӮЎзҘЁдәҲд»Ҙж‘ҳзүҢ пјҢ е…¬еҸёиӮЎзҘЁз»ҲжӯўдёҠеёӮ гҖӮ еҖјеҫ—жіЁж„Ҹзҡ„жҳҜ пјҢ ж¶үеҸҠйҮҚеӨ§иҝқжі•йҖҖеёӮжҢҮж Үзҡ„дјҒдёҡ пјҢ е°Ҷдјҡе®һж–Ҫж°ёд№…йҖҖеёӮ пјҢ еҶҚж— дёҠеёӮзҡ„еҸҜиғҪ гҖӮ жӣ№й№Өи®Өдёә пјҢ 科еҲӣжқҝзҡ„йЈҺйҷ©дёҚе®№е°Ҹ觑 пјҢ еҖјеҫ—дјҒдёҡи®Өзңҹзӯ№еӨҮ пјҢ дёүжҖқиҖҢеҗҺиЎҢ гҖӮж–°еҠҝеҠӣдёҠеёӮж„Ҹд№үдҪ•еңЁпјҹйӮЈд№Ҳ пјҢ ж–°еҠҝеҠӣдёҠеёӮжңүеҮ йҮҚж„Ҹд№үпјҹйҰ–е…ҲжҳҜиө„жң¬зҡ„иҰҒжұӮ гҖӮ еҲҶжһҗе·Із»ҸдёҠеёӮжҲ–жӯЈзӯ№еӨҮдёҠеёӮзҡ„йҖ иҪҰж–°еҠҝеҠӣ пјҢ иҖҗдәәеҜ»е‘ізҡ„жҳҜ пјҢ ж— и®әжҳҜиөҙзҫҺдёҠеёӮзҡ„е°Ҹй№ҸжұҪиҪҰгҖҒи”ҡжқҘжұҪиҪҰгҖҒзҗҶжғіжұҪиҪҰ пјҢ иҝҳжҳҜе·Іжңүж„Ҹеҗ‘зҷ»йҷҶ科еҲӣжқҝзҡ„йҖ иҪҰж–°еҠҝеҠӣеЁҒ马жұҪиҪҰгҖҒе“Әеҗ’жұҪиҪҰ пјҢ 他们зҡ„иғҢеҗҺйғҪжңүзқҖйҳҝйҮҢгҖҒи…ҫи®ҜгҖҒзҷҫеәҰгҖҒзҫҺеӣўзӯүдә’иҒ”зҪ‘иЎҢдёҡе·ЁеӨҙзҡ„иә«еҪұ гҖӮвҖңйҖ иҪҰж–°еҠҝеҠӣзҺ©зҡ„е°ұжҳҜиһҚиө„гҖҒиһҚиө„еҶҚиһҚиө„зҡ„иө„жң¬жёёжҲҸ пјҢ IPOжҳҜе…¶еҪ’йҖ” гҖӮ д»Һиө„жң¬жҠ•иө„е‘ЁжңҹзңӢ пјҢ дёҖиҲ¬еӨ§жҰӮиҜһз”ҹ5пҪһ6е№ҙзҡ„ж—¶й—ҙе°ұиҰҒдёҠеёӮ пјҢ иҖҢдё”еҫҖеҫҖжңүдёҠдёҚдәҶеёӮзҡ„еӣһиҙӯжқЎж¬ҫ гҖӮ вҖқжӣ№й№Өи®Өдёә пјҢ дёҚз®ЎжҳҜзҫҺиӮЎиҝҳжҳҜ科еҲӣжқҝ пјҢ е“ӘдёӘеёӮеңәиғҪдёҠе°ұдёҠе“ӘдёӘ пјҢ иҝҷд№ҹжҳҜиө„жң¬зҡ„иҰҒжұӮ гҖӮе…¶ж¬ЎжҳҜиһҚиө„зҡ„иҝ«еҲҮиҰҒжұӮ гҖӮ д»Ҡе№ҙд»ҘжқҘ пјҢ йҖ иҪҰж–°еҠҝеҠӣдёӨжһҒеҲҶеҢ–зү№еҫҒж„ҲеҠ жҳҺжҳҫ гҖӮ еҚҡйғЎгҖҒжӢңи…ҫгҖҒиөӣйәҹзӯүеӨҡ家йҖ иҪҰж–°еҠҝеҠӣдјҒдёҡйҷ·е…ҘиҝҗиҗҘеӣ°еўғ пјҢ иҖҢд»Ҙи”ҡжқҘгҖҒеЁҒ马гҖҒе°Ҹй№ҸгҖҒе“Әеҗ’зӯүдёәд»ЈиЎЁзҡ„еӨҙйғЁдјҒдёҡйҳөиҗҘеҲҷе®һзҺ°дәҶиҫғдёәзЁіе®ҡзҡ„йҮҸдә§дёҺдәӨд»ҳ гҖӮ зңјдёӢ пјҢ йҡҸзқҖйҖ иҪҰж–°еҠҝеҠӣиҝӣе…Ҙз”ҹжӯ»е…ій”®жңҹ пјҢ иө„йҮ‘жҲҗдёәеҶіе®ҡе…¶з”ҹжӯ»зҡ„вҖңе‘Ҫй—ЁвҖқ гҖӮ еӣ жӯӨ пјҢ дёәиҺ·еҫ—жӣҙеӨҡиө„йҮ‘ж”ҜжҢҒ пјҢ еӨҙйғЁзҡ„йҖ иҪҰж–°еҠҝеҠӣ们ејҖе§ӢеҠ еҝ«IPOиҝӣзЁӢ гҖӮ дёҡеҶ…з”ҡиҮіжңүи§ӮзӮ№и®Өдёә пјҢ йҖ иҪҰж–°еҠҝеҠӣжүҺе ҶдёҠеёӮ пјҢ жҲ–е°ҶжҲҗдёәж–°еҠҝеҠӣзҡ„ж–°жҪ®жөҒ гҖӮдёҚиҝҮ пјҢ дёӯеӣҪеёӮеңәеӯҰдјҡиҗҘй”Җ专家委е‘ҳдјҡз§ҳд№Ұй•ҝи–ӣж—ӯд№ҹејәи°ғпјҡвҖңиһҚиө„жҳҜйҖ иҪҰж–°еҠҝеҠӣйқўдёҙзҡ„йҰ–иҰҒйҡҫйўҳ пјҢ дёҠеёӮиҷҪ然еҸҜд»ҘжҡӮж—¶зј“и§Ј пјҢ дҪҶиҝҳжҳҜиҰҒеҮӯеҖҹиҮӘе·ұзҡ„е…ҲиҝӣжҠҖжңҜвҖҳзңҹеҠҹеӨ«вҖҷ пјҢ д»ҘеҸҠй«ҳе“ҒиҙЁзҡ„дә§е“ҒвҖҳзңҹж°ҙе№івҖҷ пјҢ жүҚиғҪеңЁж—ҘзӣҠжҝҖзғҲзҡ„з«һдәүдёӯиөўеҫ—еүҚйҖ” гҖӮ вҖқ

жҺЁиҚҗйҳ…иҜ»

- дёәеӯ©еӯҗ们撑иө·дёҖзүҮи“қеӨ©

- дёӯиҠҜзүӣйҖјпјҡйқҙеӯҗиҗҪең°еүҚпјҢеҲӣдёӢ科еҲӣжқҝжңҖеҝ«дёҠеёӮи®°еҪ•

- еҚҒдёүдә”|科еҲӣе®һеҠӣеҪ°жҳҫ жҲҗжһңз«һзӣёж¶ҢзҺ°

- ж»ҙж»ҙгҖҢйҖ иҪҰгҖҚеӨ§жҸӯз§ҳпјҡжҜ”дәҡиҝӘзҗҶжғіеҢ—жұҪе°Ҹй№Ҹеӣӣ家жҺҘеҚ•

- зҫҺзүҲйҖ иҪҰж–°еҠҝеҠӣвҖңдёүй©ҫ马иҪҰвҖқеҮәзӮү

- жҒ’еӨ§йҖ иҪҰпјҢжҳҜиұӘиөҢеңҶжўҰиҝҳжҳҜиө„жң¬еҒҡеұҖпјҹ

- зҫҺеӣҪж”№еҸҳеҜ№дёӯеӣҪз•ҷеӯҰз”ҹж•һејҖеӨ§й—Ёж”ҝзӯ–дјҡжңүд»Җд№ҲеҪұе“Қ

- **жұҪиҪҰиҝһ1еҸ°иҪҰиҝҳжІЎеҚ–еҮәпјҢе·Із»Ҹе®ЈеёғдёҠAиӮЎз§‘еҲӣжқҝ

- еӨ§еӣҪе°Ҹж°‘ | е°ұз®—жҳҜзҲ¬пјҢжҲ‘д№ҹиҰҒзҲ¬иҝӣ985зҡ„еӨ§й—Ё

- еҶҚ跑科еҲӣжқҝеңҲй’ұпјҢжҒ’еӨ§жұҪиҪҰиҰҒеҒҡзү№ж–ҜжӢүиҝҳжҳҜиҙҫи·ғдәӯпјҹ