利率|LPR三个月未变,下半年降息概率大吗?房贷族怎么选?

上半年两次“降息” , 百万贷款月供省90元 。

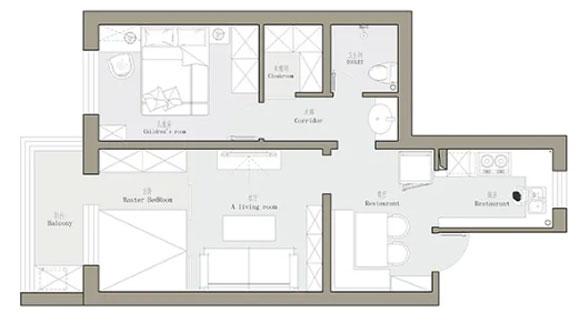

图片

7月LPR报价出炉 。 7月20日 , 央行授权全国银行间同业拆借中心公布最新数据 , 1年期LPR(贷款市场报价利率)为3.85% , 5年期以上LPR为4.65% , 均已连续三个月“原地踏步” 。

今年LPR在2月、4月曾两度降息 , 1年期LPR年内累计下行30个基点 , 5年期以上LPR累计下行15个基点 。 对有非公积金贷款的“房贷一族”而言 , 8月底前需要在LPR和固定利率间作出选择 。

由于转换后并非立即生效 , 假设选择挂钩LPR , 重定价日在明年1月1日 , 若到今年12月 , LPR报价仍延续现有利率 , 则明年全年100万贷款本金、30年等额本息的按揭贷款 , 月供可省90元 。 从理论上来说 , 下半年LPR利率还会不会降 , 关系着明年的月供多少 。

LPR连续第三次“原地踏步”

7月LPR持平在市场预期内 。

“从LPR形成的两个部分看 , 一是MLF , 二是加减幅度(银行报价) 。 最近半年以来 , 都是MLF利率下行(带动LPR下行) 。 ”光大证券(601788,股吧)固收首席分析师张旭对新京报贝壳财经采访人员表示 。

而上周MLF续作时并未降息 。 据央行7月15日公告 , 当日开展了4000亿元中期借贷便利(MLF)操作 , 中标利率仍为2.95% , 为连续第三个月保持不变 。 张旭分析称 , 利率并不是越低越好 , 如果光依靠MLF引导 , 会弱化LPR改革的意义 。

从4月开始 , 逐渐露头的资金空转套利等迹象已被监管重视 , 货币政策转向“降实体融资成本”和“打击空转套利”的平衡 。 在7月10日央行举行的2020年上半年金融统计数据新闻发布会上 , 央行货政司副司长郭凯明确 , 货币政策的立场仍然是稳健的 , 货币政策更加灵活适度 。

“我们现在更加强调适度这两个字 。 适度有两个含义 , 一个是总量上要适度 , 信贷的投放要和经济复苏的节奏相匹配;第二是价格上要适度 。 要引导融资成本进一步降低 , 向实体经济让利 , 同时也要认识到利率适当下行并不是利率越低越好 , 利率如果严重低于和潜在经济增长率相适应的水平 , 就会产生套利、资源错配等问题 。 ”郭凯称 。

房贷利率转换窗口8月底将关闭 , “房贷一族”怎么选?

LPR关系着企业获得贷款资金的成本 , 也关系着“房贷一族”的月供 。

根据央行此前通知 , 今年3月1日 , 存量个人住房贷款定价基准转换工作正式开始 , 8月31日之前 , 居民根据需要自由选择固定利率或LPR 。

3月以来 , 已有不少用户收到银行短信 , 提醒转换房贷利率 。 由于多数房贷期限超过5年 , 参照5年期以上LPR , 100万贷款本金、30年等额本息的按揭贷款 , LPR每降5个基点 , 购房者月供可以减少约30元 , 合计30年能减少利息大约10800元;若降息10个基点 , 相当于月供降息60元 , 合计节省21637元 。

今年LPR曾在2月、4月两度降息 , 1年期LPR年内累计下行30个基点 , 5年期以上LPR累计下行15个基点 。 按上述情况计算 , 两次降息后 , 百万房贷月供累计可省约90元 。

多家银行在官方公众号发布的LPR转换科普贴中也提示 , 房贷利率转换后并非立即生效 。 假设选择挂钩LPR , 重定价日在明年1月1日 , 若到今年12月 , LPR报价仍延续现有利率 , 则明年全年100万贷款本金、30年等额本息的按揭贷款 , 月供均可省90元 , 全年节省1080元 。

下半年会不会继续“降息”?

从理论上来说 , 下半年LPR利率还会不会降 , 关系着购房者明年的月供 。 对于贷款剩余期限在3、5年甚至10年以上的购房者而言 , 则需要判断贷款剩余期限内 , 货币政策处于降息还是加息周期 。

对于7月LPR报价 , 易居研究院智库中心研究总监严跃进分析称 , 此次利率数据和上一次发布保持持平 , 说明当前利率政策的导向 , 即总体上以消化上半年较为宽松的政策为主 。 虽然利率没有调整 , 但总体上下半年以保持低息为导向 。

推荐阅读

- 电视剧|复盘《三十而已》,王漫妮三个月到底经历什么?让她看不起有钱人

- 利率|房贷利率换锚期限将至,要不要转LPR?专家这么说

- 民间借贷|民间借贷利率红线降到15.4%,花呗、分期贷也会降息吗?

- 房贷利率“换锚”期限将至——要不要转LPR?听听专家怎么说

- 房贷利率“换锚”期限将至|房贷利率“换锚”期限将至 要不要转LPR?

- 房贷利率“换锚”期限将至 要不要转LPR?

- 经济日报|房贷利率“换锚”期限将至 要不要转LPR?

- LPR|房贷利率“换锚”期限将至 要不要转LPR?

- 支晓|27家持牌消费金融公司利率大曝光:谁在踩钢丝,谁在缩规模?

- 明星婚姻|《小苹果》女主官宣结婚,和丈夫认识三个月不到,又是闪婚