金融街物业今日于港交所上市

【环球网 采访人员 邓云】7月6日 , 金融街物业股份有限公司(以下简称“金融街物业”)正式在香港联合交易所主板挂牌交易 , 股票代码1502.HK 。

金融街物业公司本次发行定价7.36港元/股 , 募集资金逾6.6亿港币(不含超额配售) 。 国际发售获得大幅超额认购 , 相当于根据国际发售初步可供认购发售股份总数约20倍 , 香港公开发售股份约13.16亿股认购 , 相当于香港公开发售项下初步可供认购香港发售股份总数900万股的约146.22倍 。

据金融街物业公布的招股书显示 , 截至2019年12月31日 , 金融街物业为全国共144个物业项目提供物业管理及相关服务 , 涉及在管建筑面积合共约19.9百万平方米 , 其中40.8%位于北京地区 。

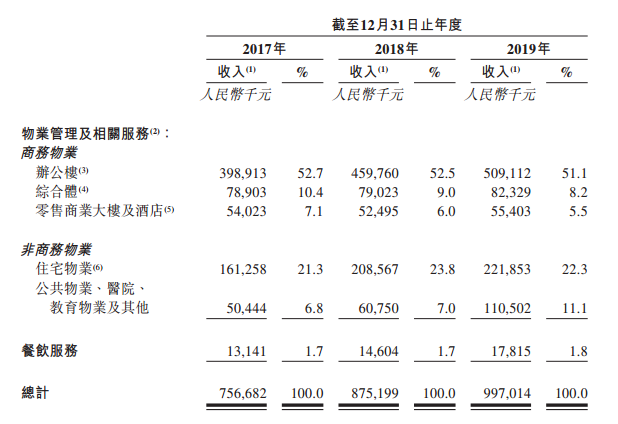

在收入、年内溢利及在管建筑面积方面 , 金融街物业2017年、2018年、2019年的收入分别为7.57亿元、8.75亿元、9.97亿元 , 年内溢利分别为0.827亿元、0.915亿元、1.134亿元 , 在管建筑面积分别约为1320万平方米、1640万平方米、1990万平方米 。

文章图片

金融街物业年度物业管理服务及相关服务及餐饮服务所得收入明细 。 图片来源:招股书

【金融街物业今日于港交所上市】据金融街物业官网介绍 , 公司于1994年5月成立 , 注册资金27000万元 , 专注于向国家各级金融管理中心的物业提供物业管理及相关服务 , 客户包括国家金融管理机构、银行总部、内外资金融机构和投资集团 。

安信国际行业分析师黄焯伟认为 , 行业并购加速 , 物业管理行业正在重复地产行业的发展过程 , 集中度不断提升 , 行业整合将会加速 。 金融街物业以办公楼物业管理为主 , 未来增长会低于同业 , 加上增值服务在商厦的发展性较低 , 业态上应存在估值上的拆价 。 此外 , 在港上市的商业物管公司不多 , 而且金融街物业的国企背景 , 上市后会有一定的资金追捧 。

推荐阅读

- 今日说保|2020年上半年投连险收益出炉:平均收益6.79%,最高收益35.56%

- 股票行情|生物制品供应商艾迪药业今日上市,布局创新药研发

- 股市|股市:今日,又一利好传来,央行和证监会一起行动了!

- 房地产|徐家汇:优质商圈隐蔽高比例自有物业价值霸主

- 小幽|太壕了!糖小幽缴纳6万物业费,网友扒出她和Doinb的1400平婚房

- 股票|上证指数今日行情:大跌是牛市中的调整,稀土永磁、环保逆势走强

- 中年|焦价二轮提降范围扩大,废钢持强运行

- 选股宝|还有多少人觉得是牛市的?

- 股票行情|沪指单日重挫超百点,然后呢?

- 股票|今日,通威、海大市值齐破900亿!谁会最先荣登千亿?

![[数码小王]Pro有点像,还是双打孔曲面屏!荣耀30 Pro真机曝光,跟华为P40](https://imgcdn.toutiaoyule.com/20200328/20200328061128829913a_t.jpeg)