投资者网|湖州银行因虚增贷款被处罚 中间业务连亏三年转型之路何在?

依靠传统业务的息差收入 , 为湖州银行上市扮出亮丽业绩的同时 , 中间业务亏损"三连冠" , 存贷款集中度高的风险 , 以及因虚增贷款被处罚等 , 均折射出这家中小城商行传统业务转型创新的能力欠缺 。

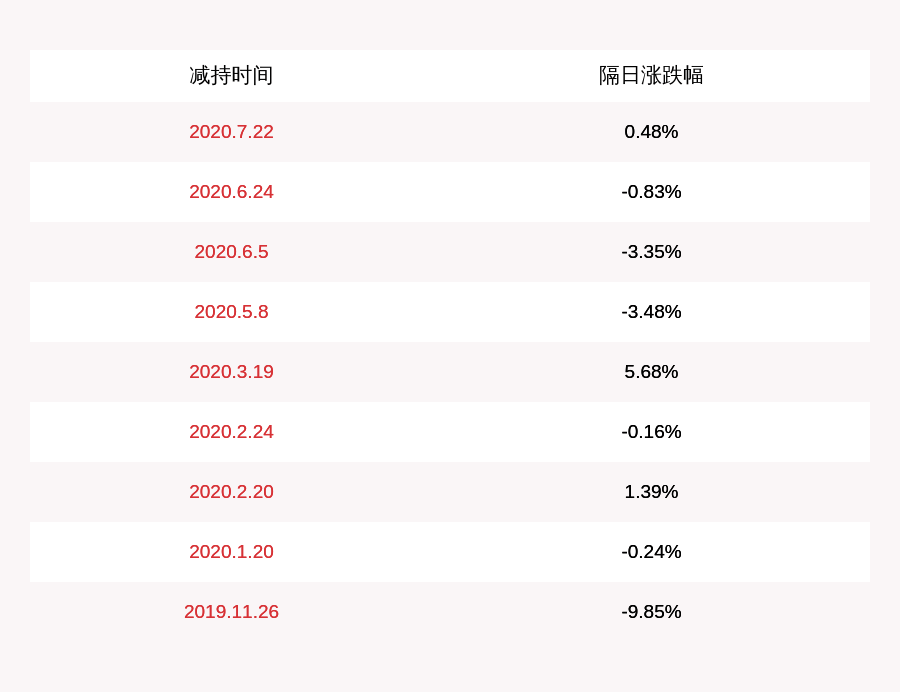

本文插图

《投资者网》孙先锋丁琬璎

湖州银行虽然获得有关方面的"厚爱" , 但自己的表现却不太争气 。

6月2日 , 湖州市南浔区人民政府与湖州银行签定战略合作协议 , 未来五年内 , 湖州银行将在南浔再投放信贷资金60亿元 , 力争到2024年向南浔区域信贷总投放余额达100亿元 , 达到2019年该行712亿元总资产规模的14% 。

当然凡事有利也有弊 。 "湖州银行在非标投资上配置了较大规模的信托计划和资管计划 , 投资标的以该行授信客户为主 , 最终投向为地方政府融资平台 , 集中度较高 , 信用风险管理压力加大 。 "评级机构新世纪在评级报告的风险提示中指出 。

实际上 , 地域特色十足的湖州银行 , 其规模较大的非标投资并没有改变中间业务亏损"三连冠"的囧境 。

针对湖州银行存在的上述及其他问题 , 《投资者网》致函公司 , 获得一些答复 。

中间业务连续三年亏损

所谓非标业务,是指金融市场中投向于非标准化资产的业务,如信托收益权、资管收益权等 , 通常这类业务被归纳于中间业务范畴 。 数据显示 , 去年一季度末 , 湖州银行非标及其他投资金额达到51.78亿元 , 占资金业务结构比例为24.16%

据银行业人士介绍 , 投资"非标"业务可绕开银行或债券审批部门,既可为银行带来更高收益,也可使银行在做大"非标"资产规模的同时,不用考虑存贷比的限制 , 一度在银行中盛行 。

"非标投资业务向来就是城商行的主战场 。 "上述银行业人士表示 , "像湖州银行这类城商行‘生于斯 , 长于斯’ , 为当地政府平台融资有着天然的优势 。 "

据年报审计报告 , 截至2019年末 , 湖州银行总资产为712.05亿元 , 全年实现营业收入与净利润分别为17.46亿元、7.57亿元 。 其中 , 净利润的主要来源于利息净收入 。

以去年为例 , 实现营业收入17.462亿元 , 利息净收入则达17.644亿元 , 占营业收入的比重高达101.05% , 而这一占比在2017、2018年两年间均超过100% , 分别为103.66%和103.67% 。

随着利率市场化进程的加快推进以及银行业竞争的不断加剧 , 人民币存贷款利率受市场影响的程度将逐步加大 , 利差逐步缩窄;同时 , 商业银行之间的竞争加剧 , 揽存压力增大 , 从而增加银行成本和收益的不确定性 。

"本行的经营业绩与众多商业银行一样 , 在很大程度上依赖净利息收入 , 因此如果市场利率出现不利变动或存贷款利差进一步缩窄 , 则将对本行盈利能力和经营业绩带来一定的负面影响 。 "湖州银行表示 。

实际上 , 在当前金融脱媒的大趋势下 , 中间业务亦成为银行业传统业务转型创新的突破口之一 。 不过 , 湖州银行在这一业务创新上总是"掉队" , 其中间业务实现亏损"三连冠" 。 数据显示 , 截至2019年末 , 该行的手续费及佣金收入为-1.52亿元 , 较上年末下降近52% 。 拉长时间来看 , 2016年至2019年 , 手续费及佣金净收入分别为241万元、-0.71亿元、-1亿元以及-1.52亿元 , 已经持续3年亏损 。

对此 , 湖州银行方面表示 , "手续费及佣金支出 , 主要包括网贷业务、结算类业务和银行卡业务等支付的相关费用 。 2016年底 , 本行开始开展互联网贷款业务 , 该业务的平台服务费系根据贷款规模按比例收取 。 "

"随着合作互联网贷款业务规模的逐步增长 , 本行支付给各合作平台的手续费也相应增长 。 "湖州银行还表示 , "同时 , 自2019年4月1日起本行对客户电子渠道的业务手续费进行了全部减免 , 减少了中间业务收入 。 "

推荐阅读

- 金融|花旗银行:黄金突破历史新高只是时间问题

- 贷款|“天降”4000万?浙江女子想买房,去银行一查吓懵了

- 案件侦办|揭阳农商银行曝违法放贷窝案,造成损失870万元,支行行长等5人悉数获刑

- 银行|下半年起,银行存款要“谨慎”?一天进账这个数,会被调查?

- 厦门银行|“候场”近千日,闯关终成功,今年首家登陆A股的银行来了!

- 民生经济|银行理财收益跌跌不休到近400只浮亏,颠覆形象或突破性选择?

- 汇丰银行|在中国捞金无数,却“站错队”的汇丰,又“搞事”,这次是90万亿

- 厦门银行|“候场”近千日 厦门银行首登今年业界A股

- 观察者网|央行、证监会发文,银行参与交易所“协议交易”将无壁垒

- |年内银行股IPO“破冰”:花落厦门银行 另有18家中小银行候场