债市观察V|手撕标普?470亿债券“另类闽系房企”被降级,直斥评级双标

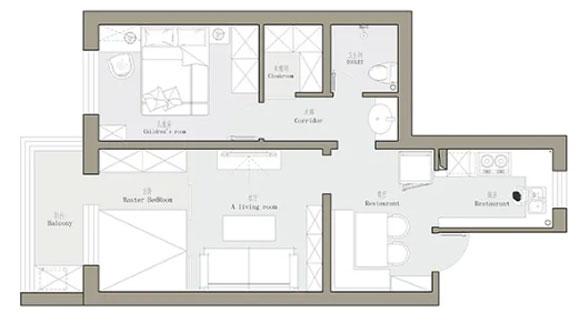

本文插图

作者 | 王洪臣

来源 | 债市观察

6月4日 , 禹洲地产股份有限公司(下称“禹洲地产”,1628.HK)召开了2019年度业绩会 , 公司高级副总裁邱于赓对标普此前的负面评级公开指责 。 就此 , 这家世界三大评级机构之一和禹洲地产终止合作的原因被公之于众 。

曾几何时 , 在“激进”的闽系房企圈子 , 禹洲地产因追求稳健 , 长期徘徊在200亿元至300亿元区间而被视为“另类” , 如今为何要正面硬怼标普?

01

直指标普“双标” , 遭穆迪降级却服气

公开信息显示 , 邱于赓认为 , 标普给予公司的指标与其他公司有别 , 持双重标准 , 加上早前评级机构降级幅度较大 , 但其他公司财务指标相比禹洲相近 , 甚至更差 , 降级幅度却相对较低 , 令公司感到不公 , 故决定不再与标普合作 。

邱于骞表示 , 另一家国际评级机构穆迪也将有公司列入负面观察名单 , 关注去杠杆进展 , 与惠誉的评级相比更合理 , 强调公司流动性充裕 , 自去年中期起已加强去杠杆 , 预期项目回款后负债比率可持续下降 。

小债了解到 , 就在几天前 , 标普发布公告称 , 应发行人要求 , 撤销禹洲地产的“B+”长期发行人信用评级和该公司高级无抵押票据的“B+”长期发行评级 。 评级撤销时 , 展望仍为“负面” 。

这都要从一个月前标普对禹洲地产的那次降级说起 。

4月17日 , 标普将禹洲地产的评级从“BB-”下调至“B+” , 展望为“负面” 。 标普认为 , 禹洲地产的去杠杆化前景仍不明朗 , 且由于未确认销售有限 , 收入增长可能会放缓 。 其杠杆率于2019年进一步恶化后 , 预计在未来12个月内或也不会恢复 。

当时标普指出 , 禹洲地产对扩张的强烈欲望导致其债务在2018年飙升58% , 随后在2019年增长28% 。 虽然公司2019年下半年的总债务一直保持平稳 , 但这不足以支撑其增长 。

更早之前 , 另一家世界三大评级机构之一的穆迪也下调了禹洲地产的评级 , 将公司的“Ba3”企业家族评级(CFR)和“B1”高级无抵押债务评级列入评级下调观察名单 , 展望从“稳定”调整为评级观察 。

穆迪表示 , 禹洲地产信用评级下调的原因在于 , 禹洲地产的债务在持续增长 , 以为其业务扩展提供资金 。 其指出 , 禹洲地产的杠杆率从2018年的44.6%降至2019年的35.8% , 但在未来12-18个月内 , 以收入/调整后债务衡量的公司杠杆率将趋向于45%-50% 。

前述可知 , 标普的评级让邱于骞冒火 , 穆迪的评级则是获得了认可 。

02

470亿债券压顶 , 盈利能力连年下滑

据官网介绍 , 禹洲地产1994年成立于厦门 , 2009年在香港联交所上市 。 目前 , 禹洲地产已发展成集房地产开发、商业投资运营、酒店运营、物业管理、金融、贸易为一体的多元化综合性集团 。

2016年 , 禹洲地产将总部从厦门搬迁至上海 , 2017年提出新的发展战略 , 并喊出了千亿销售的目标.

于是 , 近年来多地土拍市场开始频繁出现禹洲地产的身影 。 数据显示 , 2019年上半年 , 禹洲便以141.3亿元权益地价获得14宗地块 , 且大部分土地均为溢价成交 , 溢价率超过30%的超过6宗 。

溢价拿地带来最直接的影响 , 就是负债规模的提高 , 禹州地产的财务杠杆始终维持在80%之上居高不下 , 2019年总负债已飙升至千亿以上 。

此次业绩会上 , 禹洲地产创始人、董事局主席林龙安再度提到千亿目标 , 表示禹洲地产肯定“2020年将完成千亿规模” 。 但无论是标普还是穆迪 , 在评级报告中也都表示出对禹洲地产持续增长的债务担忧 。

企业预警通显示 , 禹洲地产及子公司在境内的债券数量共14只 , 总规模约为101.34亿元 , 其中一年内到期的债券规模约为30亿元 。

推荐阅读

- 债市基础设施|“打通”债市基础设施 市场互联互通又迈一步

- 债券市场|打破市场分割统一价格 百万亿债市谋求互联互通

- 观察者网|央行、证监会发文,银行参与交易所“协议交易”将无壁垒

- 观察者网|李国庆喊话俞渝:你正动用关系,不把我送进监狱誓不罢休

- 债市互联互通|打破市场分割统一价格 百万亿债市谋求互联互通

- 债市互联互通启动 百万亿市场被“激活”

- 日本|财经观察:振兴国内游促日本旅游业复苏引争议

- 市场|银行间和交易所债市互联互通启动 百万亿市场被激活

- 富途证券|陆港通每周观察:北向资金大幅流出,腾讯等蓝筹股受追捧

- 中年|家常小菜:素炒手撕包菜,花椒鱼,四川冒菜