美联储“无限量宽”的边界和人民币国际化的未来

原始标题:孙明春:美联储“无限量宽”的边界和人民币国际化的未来

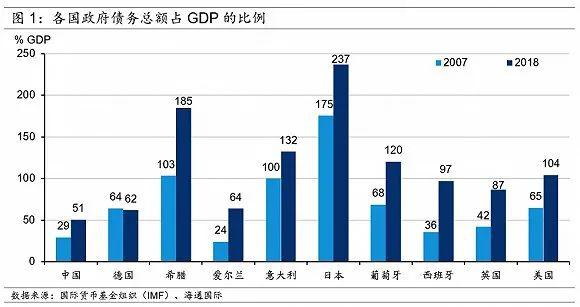

图片来源:视觉中国作者:孙明春 (海通国际首席经济学家)“高通胀(消费物价通胀)一旦回归 , 就会立即给央行的“无限量宽”划上句号 。 即便不出现高通胀 , 如果央行长期不遵守货币纪律 , 市场仍有可能通过“用脚投票”给央行的“无限量宽”划一个界限 。”今年年初 , 一场百年一遇的新冠疫情把全球经济推入危机之中 。 面对疫情冲击 , 各国政府都出台了巨额的财政纾困政策 , 各国央行也出台了空前宽松的货币政策(例如美联储的“无限量化宽松”政策) , 极力控制疫情的扩散 , 确保民众健康和基本生活需要得到保障 , 避免经济与金融市场陷入无序与混乱之中 。 这些措施属于灾难救助措施 , 而非经济刺激政策 , 只要存在真实需要 , 无论规模多大 , 都无可厚非 , 不必拘泥于常规情况下对财政赤字率或货币纪律的约束 。 无论如何 , 各国政府和央行都要齐心协力度过当前的困难时期 , 先求生存 , 等疫情结束后再设法解决这些“非常规措施”(Unconventional policies)可能带来的“后遗症” 。然而 , 作为研究者和市场参与者 , 我们也不得不思考一下各国财政的可持续性、央行“无限量宽”政策的边界及其对未来国际货币体系的潜在影响 。一、公共债务的可持续性在新冠疫情爆发之前 , 全球各主要经济体的政府债务负担都已远远超过2008年全球金融海啸前(图1) 。 例如 , 美国国债与GDP的比率从2007年的65%上升到2018年的104%;“欧猪五国”(PIIGS)的国债与GDP的比率则分别上升了30-80多个百分点;只有德国出现了国债与GDP比率下降的现象 。

显然 , 无论是英美日、还是“欧猪五国” , 在经历了全球金融海啸和欧洲主权债务危机之后的7-10年里 , 虽然经济早已步入复苏期 , 但财政政策并没有从“非常规政策”中退出来 。 至少从数据上看 , 我们并没有看到传统凯恩斯主义经济学理论中所阐述的在经济复苏后通过实现财政盈余为经济衰退期间的财政赤字“买单”的现象 。 实际上 , 几乎所有的经济学家都明白 , 虽然理论上讲 , 逆周期的财政政策是实现公共债务长期可持续性的必要举措 , 但在现实实践中 , 对政治家而言 , 却永远找不到削减赤字(更不要说实现财政盈余)的合适时机 。 人类社会过去几百年的历史表明 , 政府债务会越积越多 , 直到出现高通胀或债务违约 。据国际货币基金组织(IMF)统计 , 新冠疫情爆发之后 , 全球193个经济体都推出了各种各样的财政纾困与货币宽松措施 。 以美国为例 , 联邦政府已推出数轮财政纾困计划 , 总额已达2.8万亿美元 。 由于疫情尚未结束 , 白宫和国会尚在研究出台更多的财政纾困与经济刺激计划 , 全年下来大概率不止3万亿美元 。 考虑到去年美国的财政赤字已超过1万亿美元 , 估计今年的财政赤字将达到GDP的20%左右 。 笔者判断 , 明年、后年美国经济增长将依然疲弱 , 每年财政赤字估计都在GDP的10%左右 。 这意味着 , 到2022年 , 美国政府债务占GDP的比率就将达到150% 。 鉴于欧洲也是此次疫情的重灾区 , 欧洲各国的财政负担在今后2-3年里也会大幅度上升 , 公共债务的可持续性问题令人堪忧 。根据当前全球发展的格局及各国竞争力的变化来判断 , 在未来5-10年 , 欧美日等发达经济体通过实现经济高增长来恢复财政盈余的可能性微乎其微 , 通过大幅度削减福利开支等方法来实现财政基本平衡或大幅度减少赤字的可能性也不大(政治上不允许) 。 因此 , 除非出现高通胀 , 否则其公共债务负担会愈益沉重 。 这是否会引发主权债务危机呢?笔者认为 , 在欧美日等发达经济体出现主权债务危机的可能性不大 。 这是因为 , 这些经济体的国债都是以本币发行 , 鉴于其中央银行现在都采取或接近采取“无限量宽”的货币政策 , 只要央行兜底 , 相关政府的所有借贷需求都可以被货币化 。 在这种情况下 , 除非央行出于某些原因不出手救助 , 否则这些国家不大可能出现主权债务危机 。然而 , 对发展中国家来说 , 情况则有所不同 。 一些发展中国家的政府背负金额巨大的外币债务 , 一旦出现偿付困难 , 本国央行即便愿意无限兜底 , 也没有充足的外汇储备来帮助本国政府度过这一难关 。 这些国家的主权债务出现违约的可能性不可低估 。 实际上 , 在本轮全球危机的初始阶段 , 黎巴嫩和阿根廷政府都先后出现了主权债务违约的现象 , 就是例证 。二、“无限量宽”的边界各大央行的“无限量宽”政策虽然大大降低了发达经济体发生主权债务危机的可能性 , 却把压力转移到中央银行和货币体系上 。在上一轮危机(全球金融海啸)之前 , 美联储的资产负债表规模只有不到1万亿美元(图2) 。 面对金融海啸给全球经济与金融体系带来巨大冲击 , 美联储采取了非常规的货币政策 , 也就是“量化宽松”政策 , 在不到五年时间里(2009-14) , 通过三轮“量化宽松” , 将资产负债表扩张到4.5万亿美元左右 。 理论上讲 , 当经济与金融体系恢复常态后 , 联储应该收回(或至少部分地收回)非常规时期释放的流动性 , 也就是实施所谓的“量化紧缩”政策 。 但“量化紧缩”仅仅开展了不到两年(2018-19) , 美联储的资产负债表规模也只下降了7000亿美元 , 到2019年9月就停止了 。 到新冠疫情发生之前 , 其资产负债表规模又回到了4.2万亿美元的水平 。 显然 , 即便对于具有高度独立性的联储来说 , 也是“放水”容易、回收难啊!

推荐阅读

- 经济数据好却要降息?美联储要打“预防针”

- 蔡定创:美联储重新定义央行了吗?

- 央行换成类似于美联储,房价会高会低。

- 美联储主席:二季度美国经济或收缩20%至30%

- 美加边境关闭,母子只能在边界两边相见

- 明朝蒙汉缓冲地,烧荒276年,实际是当时的边界线

- 58同城的平台边界

- 黄金机会来了!美联储还将继续放水!

- 美联储澄清负利率,黄金跌势是否加剧?

- 何去何从,中国必须做出选择