「首次公开募股」科创板非公开转让细则出炉 询价、价格、配售如何确定?一文读懂!来看十大关键点

科创板非公开转让制度出炉 。

上交所4月3日就《上海证券交易所科创板上市公司股东以非公开转让和配售方式减持股份实施细则》(简称《实施细则》)向社会征求意见 , 明确了非公开转让的基本条件、程序、询价定价机制、出让方与受让方要求、信息披露 , 以及股份配售基本要求等作出了规定 , 是科创公司股东通过非公开转让和配售方式转让首发前股份的实施指引和操作规范 。

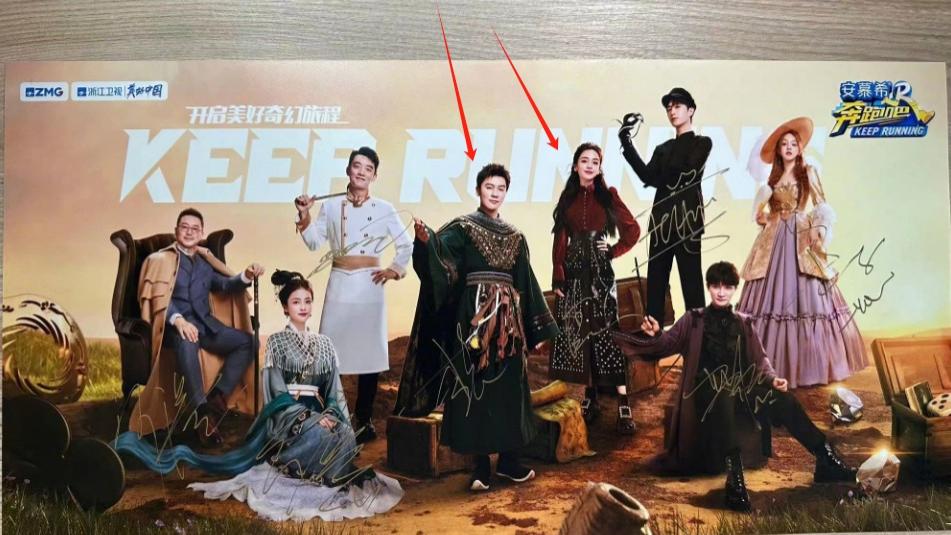

本文插图

具体来看 , 有以下关键点:

1、每次转让的股份总数不得低于公司股份总数的1% 。 非公开转让询价的底价 , 由认购邀请书明确并在转让计划中披露 , 但不得低于发送认购邀请书之日前20个交易日科创公司股票交易均价的70% , 股东可以设置更高的底价 。

2、在价格形成机制方面 , 证券公司确定询价对象 , 并发送认购邀请书 , 收集询价对象的认购报价表 , 询价对象不得少于细则规定的数量 。 认购报价结束后 , 对有效认购进行累计统计 , 按照价格优先、数量优先、时间优先的原则确定转让价格 , 并初步确定受让方与转让数量 。

3、获配询价对象的最低报价为本次转让价格;认购不足的 , 可以按已经确定的转让价格追加认购或者按实际认购情况确定转让结果 。 根据前述原则确定转让价格的 , 参与转让的股东应当进行转让 。

4、对科创公司控股股东、实际控制人、董监高及核心技术人员参与非公开转让设置窗口期 , 要求其在定期报告、业绩预告和快报以及发生重大事项的有关期间内不得启动、实施和参与非公开转让 。

5、为避免股东通过关联方代持、“过桥”等方式 , 损害非公开转让及询价过程的公平、公正 , 要求与参与转让的股东、证券公司等中介机构存在关联关系的投资者 , 不得参与非公开转让 。

6、投资者通过非公开转让受让的股份 , 在受让后6个月内不得转让 。 限售期届满后 , 持股5%以上的投资者卖出所受让股份的 , 适用减持细则 。 受让方应当在限售期届满前5个交易日 , 通过提示性公告披露其可以卖出有关股份的数量 。

7、在配售制度方面 , 提高投资者参与配售的积极性 , 每次配售股份的数量不得低于科创公司股份总数的5% 。

8、配售价格由参与配售的股东确定 , 但不得低于本次配售首次公告日前20个交易日股票交易均价的70% 。

9、在非公开转让、配售的多个环节 , 均要求证券公司等中介机构严格履行核查职责 , 确保合法合规 。

10、明确了非公开转让、配售各参与方违反相关规定的监管措施及纪律处分 , 并规定交易所可以对证券公司等中介机构非公开转让、配售业务进行现场检查 。 必要时 , 将提交证监会立案稽查 , 确保非公开转让、配售制度规范运行 。

看点一:科创板非公开转让制度有了规则

股东以非公开转让、配售方式减持所持有的科创公司首次公开发行前已发行股份(以下简称首发前股份)的 , 将适用本细则 。

非公开转让的主要制度功能 , 有三个方面内容:

一是推动形成市场化定价约束机制 。 在科创板中引入非公开转让制度 , 并将非公开转让的受让方限定为具备专业知识和风险承受能力的专业机构投资者 , 转让价格通过询价方式形成 , 旨在探索构建买卖双方均衡博弈下的市场化定价约束机制 , 发挥二级市场应有的定价功能 , 促进形成更合理的价格发现机制 。

二是满足创新资本退出需求 。 从科创板已上市企业的情况看 , 许多创投基金投资年限较长 , 一些基金超过10年 。 为创新资本提供便捷、可预期的退出渠道 , 符合风险投资的运作规律 , 有利于提升创新资本循环利用效率 。 《实施细则》对于限售期届满后 , 股东通过非公开转让方式减持首发前股份 , 不再限制减持数量和持有时间 , 创投基金可以根据需要自主决定减持的时间、数量、比例 。

推荐阅读

- 首次公开募股:中泰证券获IPO批文,将成第38家A股券商

- 「港股挖掘机」光荣控股(09998):集团将透过远程办公开展工作

- 「管理办法」证监会就《证券基金投资咨询业务管理办法》公开征求意见

- 『首次公开募股』新股排查丨金现代应收账款占比高,监管关注是否过于依赖政府补助

- 疫情@一图看懂4月份政治局会议:“六保”首次被提及

- 「怎样不秃顶」中国铁路货车首次直接出境运输

- 「港股挖掘机」中州证券(01375)完成兑付15亿元2019年非公开发行公司债券(第一期)

- 『海航』债券投资人会议风波后,海航公开批评财务总监及相关人员

- 「美国」全球疫情动态【4月16日】:美国四周创造近2200万“失业大军” 英国议会700多年来首次举行视频

- 紫金农商银行:首次跻身“中国银行业100强”

![[亮剑君]怀才不遇,终被我国赏识,这位美国教授为我国天网贡献巨大!,](https://imgcdn.toutiaoyule.com/20200402/20200402010437473463a_t.jpeg)