жқҺиҝ…йӣ·пјҡиҙҹеҲ©зҺҮдёӢзҡ„жөҒеҠЁжҖ§еҚұжңә

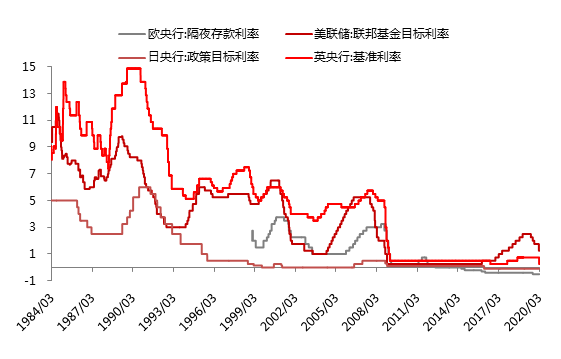

е…Ёзҗғз–«жғ…зҲҶеҸ‘д№ӢдёӢ пјҢ з»ҸжөҺеўһйҖҹйў„жңҹеӨ§е№…ж”ҫзј“ пјҢ еј•еҸ‘дәә们еҜ№з»ҸжөҺиЎ°йҖҖзҡ„жӢ…еҝ§ пјҢ дәҺжҳҜйЈҺйҷ©еҒҸеҘҪдёӢйҷҚ пјҢ й»„йҮ‘дҪңдёәйҒҝйҷ©е·Ҙе…· пјҢ иҮӘ然еҸ—еҲ°жҠ•иө„иҖ…иҝҪжҚ§ гҖӮ дҪҶжҳҜ пјҢ еңЁиҝҮеҺ»дёүе‘ЁеҶ… пјҢ зҫҺиӮЎжҡҙи·Ң пјҢ зҙҜи®Ўи·Ңе№…и¶…иҝҮ20% пјҢ иҖҢиҝ‘жңҹй»„йҮ‘д»·ж јд№ҹеҮәзҺ°дәҶеӨ§е№…дёӢи·Ң пјҢ д»ӨжҠ•иө„иҖ…еӨ§и·Ңзңјй•ң гҖӮдёҖдёӘжҜ”иҫғеҗҲзҗҶзҡ„и§ЈйҮҠ пјҢ е°ұжҳҜиӮЎеёӮеӨ§и·ҢеҜјиҮҙжөҒеҠЁжҖ§ж”¶зҙ§вҖ”вҖ”ж¬ еҖәиҝҳй’ұ пјҢ й»„йҮ‘е®№жҳ“еҸҳзҺ° пјҢ дәҺжҳҜиў«жҠӣе”® гҖӮ йӮЈд№Ҳ пјҢ еңЁжөҒеҠЁжҖ§зҹӯзјәзҡ„иЎЁиұЎдёӢ пјҢ дјҡеҗҰеј•еҸ‘еҚҒеҮ е№ҙд№ӢеҗҺзҡ„еҸҲдёҖиҪ®еҚұжңәе‘ўпјҹдёәдҪ•иҙҹеҲ©зҺҮдёӢд№ҹдјҡеҸ‘з”ҹеҚұжңәпјҹеӣһйЎҫдёҖдёӢиҝҮеҺ»30еӨҡе№ҙзҡ„еҺҶеҸІ пјҢ еҸ‘зҺ°жҜҸдёҖж¬ЎзҫҺеӣҪеҸ‘з”ҹиӮЎзҒҫж—¶ пјҢ иҒ”йӮҰеҹәйҮ‘зҡ„зӣ®ж ҮеҲ©зҺҮйғҪеӨ„еңЁзӣёеҜ№й«ҳдҪҚ гҖӮ еҰӮ1987е№ҙ10жңҲеҸ‘з”ҹиӮЎзҒҫеүҚ пјҢ еҲ©зҺҮж°ҙе№іе·Із»ҸеӣһеҚҮиҮі7.25%пјӣ2000е№ҙзҫҺеӣҪзҡ„дә’иҒ”зҪ‘жіЎжІ«з ҙзҒӯж—¶ пјҢ еҲ©зҺҮж°ҙе№іеӣһеҚҮиҮі6.5%пјӣ2008е№ҙзҫҺеӣҪзҲҶеҸ‘ж¬Ўиҙ·еҚұжңә пјҢ д№ӢеүҚиҒ”йӮҰеҹәйҮ‘еҲ©зҺҮжҳҜд»Һ2003е№ҙзҡ„1%еӣһеҚҮеҲ°2007е№ҙзҡ„5.25% гҖӮеҶҚзңӢдёҖдёӢ90е№ҙд»ЈеҲқж—Ҙжң¬зҡ„жҲҝең°дә§жіЎжІ«з ҙзҒӯ пјҢ д№ҹдёҺй«ҳеҲ©зҺҮжңүе…і пјҢ ж—Ҙжң¬еӨ®иЎҢзҡ„зӣ®ж ҮеҲ©зҺҮд»Һ1986е№ҙзҡ„2.5%дёҠи°ғеҲ°дәҶ1990е№ҙзҡ„6% гҖӮ жҲ–и®ёжӯЈжҳҜеӣ дёәиҝҮеҺ»зҡ„иҜёеӨҡеҚұжңәжЎҲдҫӢ пјҢ еҗ„еӣҪйҮ‘иһҚеҪ“еұҖдјјд№ҺиҫҫжҲҗдёҖдёӘе…ұиҜҶпјҡй«ҳеҲ©зҺҮе®№жҳ“и§ҰеҸ‘йҮ‘иһҚеҚұжңә пјҢ дҪҺеҲ©зҺҮжҲ–и®ёеҸҜд»ҘйҒҝе…ҚеҚұжңә гҖӮзҫҺеӣҪгҖҒиӢұеӣҪгҖҒж—Ҙжң¬гҖҒ欧зӣҹеӨ®иЎҢеҺҶе№ҙзӣ®ж ҮеҲ©зҺҮиө°еҠҝ

ж•°жҚ®жқҘжәҗпјҡWIND пјҢ дёӯжі°иҜҒеҲёз ”究жүҖеҰӮд»Ҡ пјҢ ж—Ҙжң¬еӨ®иЎҢзҡ„еҲ©зҺҮж°ҙе№іе·Із»ҸйҷҚиҮі-0.1% пјҢ 欧еӨ®иЎҢзҡ„йҡ”еӨңеӯҳж¬ҫеҲ©зҺҮе·Із»ҸйҷҚиҮі-0.4% пјҢ иӢұеӨ®иЎҢзҡ„еҹәеҮҶеҲ©зҺҮжңҖиҝ‘д№ҹдёӢи°ғиҮі0.25% пјҢ дёүеӨ§з»ҸжөҺдҪ“зҡ„еҲ©зҺҮж°ҙе№іеқҮеӨ„еңЁиҙҹеҲ©зҺҮжҲ–жҺҘиҝ‘йӣ¶зҡ„ж°ҙе№і гҖӮеүҚдёҚд№… пјҢ зҫҺиҒ”еӮЁжҠҠзӣ®ж ҮеҲ©зҺҮи°ғйҷҚиҮі1%-1.25% пјҢ 3жңҲ16ж—ҘеҸҲзӘҒ然еӨ§е№…йҷҚжҒҜиҮі0-0.25% пјҢ 并жүҝиҜә7000дәҝзҫҺе…ғзҡ„иө„дә§иҙӯд№° пјҢ жңӘжқҘиҙҹеҲ©зҺҮеҸҜжңҹ гҖӮд»Һе®һйҷ…еҲ©зҺҮзҡ„и§’еәҰзңӢ пјҢ иҘҝж–№дё»иҰҒз»ҸжөҺдҪ“йғҪе·Із»Ҹж— дёҖдҫӢеӨ–ең°е®һиЎҢдәҶиҙҹеҲ©зҺҮж”ҝзӯ– гҖӮ й—®йўҳеңЁдәҺ пјҢ иҙҹеҲ©зҺҮж”ҝзӯ–并没жңүиғҪеӨҹи®©з»ҸжөҺжҳҫи‘—еӣһжҡ– пјҢ 2019е№ҙ пјҢ зҫҺеӣҪGDPеўһйҖҹдёә2.3% пјҢ 欧зӣҹGDPеўһйҖҹеҸӘжңү1.4% пјҢ ж—Ҙжң¬дёә0.7% пјҢ е°Ҫз®Ў2019е№ҙиҘҝж–№иӮЎеёӮзҡ„иЎЁзҺ°дёҚй”ҷ гҖӮзҫҺеӣҪеұ…ж°‘зҡ„дё»иҰҒиө„дә§жҳҜиҜҒеҲёиө„дә§ пјҢ е°ұеғҸдёӯеӣҪеұ…ж°‘иө„дә§дё»иҰҒжҳҜжҲҝең°дә§дёҖж · гҖӮ жҲ‘еҸ‘зҺ°дёҖдёӘзҺ°иұЎпјҡдёҚе°‘е…¬еҸёеңЁдҪҺеҲ©зҺҮжқЎд»¶дёӢеӨ§е№…еҖҹй’ұеӣһиҙӯиҮӘе·ұзҡ„иӮЎзҘЁ пјҢ иҖҢдёҚжҳҜз”ЁжқҘжҠ•иө„е®һдёҡ гҖӮ иӮЎд»·зҡ„дёҠж¶Ёи®©дјҒдёҡзӣҲеҲ©еўһеҺҡ пјҢ д»ҺиҖҢеҸҲжҸҗй«ҳдәҶеҲҶзәўзҺҮ пјҢ еҗҢж—¶д№ҹи®©жҠ•иө„иҖ…зҡ„иө„жң¬еҲ©еҫ—жү©еӨ§ пјҢ еҪўжҲҗиҙўеҜҢж•Ҳеә” пјҢ иҝӣиҖҢдҝғиҝӣж¶Ҳиҙ№гҖҒеҲӣйҖ жӣҙеӨҡзҡ„е°ұдёҡжңәдјҡ гҖӮдҫӢеҰӮ пјҢ жіўйҹіе…¬еҸёзҡ„иӮЎдёңжқғзӣҠпјҲеҮҖиө„дә§пјүдёә-83дәҝзҫҺе…ғ пјҢ иҖҢдё”2019е№ҙжҳҜдәҸжҚҹзҡ„ пјҢ дҪҶе®ғеңЁ2019е№ҙз»ҷиӮЎдёңеҲҶзәўжҙҫжҒҜдёӨж¬Ў пјҢ жҜҸж¬Ўжҙҫ2зҫҺе…ғ/иӮЎ гҖӮ еҸҲеҰӮ пјҢ жҳҹе·ҙе…Ӣе…¬еҸёзҡ„еҮҖиө„дә§д№ҹжҳҜиҙҹзҡ„ пјҢ 2019е№ҙдә”ж¬ЎеҲҶзәўпјӣеҪ“然 пјҢ 2019е№ҙиҝҳжҳҜзӣҲеҲ©зҡ„ пјҢ дҪҶ2020е№ҙиҝҳиғҪзӣҲеҲ©еҗ—пјҹйҡҸзқҖз–«жғ…еңЁе…Ёзҗғжү©ж•Ј пјҢ йӨҗйҘ®жңҚеҠЎе’ҢиҲӘз©әдёҡзӯүжңҚеҠЎдёҡйғҪеҸ—еҲ°жІүйҮҚжү“еҮ» пјҢ ж¶Ҳиҙ№йңҖжұӮеӨ§е№…дёӢйҷҚ гҖӮ йӮЈд№Ҳ пјҢ еҺҹе…Ҳзҡ„йқ й«ҳиҙҹеҖәжҸҗй«ҳROEзҡ„зӣҲеҲ©жЁЎејҸиҝҳиғҪжҢҒз»ӯдёӢеҺ»еҗ—пјҹд»ҺиЎЁиұЎзңӢ пјҢ жҹҗдәӣе…Ёзҗғи‘—еҗҚдјҒдёҡзҡ„ROEеҫҲй«ҳ пјҢ дҪҶдёҖж—ҰдјҒдёҡзҡ„ROAпјҲжҖ»иө„дә§ж”¶зӣҠзҺҮпјүдҪҺдәҺиһҚиө„жҲҗжң¬зҡ„ж—¶еҖҷ пјҢ еҒҡеӨ§иө„дә§иҙҹеҖәиЎЁзҡ„зӣҲеҲ©е°ұж— жі•жҢҒз»ӯдёӢеҺ»дәҶ гҖӮ еҒҮи®ҫзҫҺеӣҪиӮЎеёӮеҚҒе№ҙз№ҒиҚЈжүҖдҫқиө–зҡ„жЁЎејҸж— жі•жҢҒз»ӯ пјҢ йӮЈе°ұеҸҳжҲҗдәҶпјҡиө„дә§д»·ж јдёӢи·Ң-иҙўеҜҢж•Ҳеә”ж¶ҲеӨұ-ж¶Ҳиҙ№еҮҸе°‘-еӨұдёҡзҺҮдёҠеҚҮ пјҢ жңҖз»ҲеҠ йҖҹз»ҸжөҺдёӢиЎҢ пјҢ 并иҜұеҸ‘йҮ‘иһҚеҚұжңә гҖӮеӣ жӯӨ пјҢ 欧зҫҺз»ҸжөҺи§ҰеҸ‘еҚұжңәзҡ„жҰӮзҺҮи¶ҠжқҘи¶ҠеӨ§ гҖӮ еҰӮжһңиҜҙж¬Ўиҙ·еҚұжңәжҳҜз”ұжҲҝең°дә§жіЎжІ«з ҙзҒӯеј•еҸ‘зҡ„ пјҢ йӮЈд№Ҳ пјҢ иҝҷиҪ®еҸҜиғҪзҲҶеҸ‘зҡ„еҚұжңәдјҡеҗҰжҳҜиӮЎеёӮжіЎжІ«з ҙзҒӯжүҖеј•еҸ‘зҡ„пјҹжҜ•з«ҹзҫҺеӣҪиҝҷиҪ®зүӣеёӮе·Із»Ҹж¶ЁдәҶдә”еҖҚ гҖӮ ж¬Ўиҙ·еҚұжңәзӣҙжҺҘзҲҶз ҙзҡ„еҺҹеӣ жҳҜйҮ‘иһҚе·Ҙе…·зҡ„еҲӣж–° пјҢ иҖҢиҝҷж¬ЎдјҡеҗҰжҳҜиҙҹеҲ©зҺҮе’ҢQEеҜјиҮҙзҡ„дјҒдёҡиө„дә§иҙҹеҖәиЎЁеҚұжңәпјҹеҸҚжҖқдёҖдёӢ пјҢ й«ҳеҲ©зҺҮдёӢзҡ„еҚұжңә пјҢ жҳҜз»ҸжөҺз№ҒиҚЈеҜјиҮҙзҡ„ пјҢ жҳҜеҜ№з»ҸжөҺжҙ»еҠЁзҡ„й«ҳеӣһжҠҘеҠ жқ жқҶпјӣиҖҢдҪҺеҲ©зҺҮпјҲжҲ–иҙҹеҲ©зҺҮпјүдёӢзҡ„еҚұжңә пјҢ жҳҜз»ҸжөҺиҗ§жқЎеҜјиҮҙзҡ„ пјҢ жҳҜеҜ№дҪҺиһҚиө„жҲҗжң¬еҠ жқ жқҶ гҖӮ еӣ жӯӨ пјҢ дёҚз®Ўй«ҳеҲ©зҺҮиҝҳжҳҜдҪҺеҲ©зҺҮж”ҝзӯ– пјҢ йғҪдёҚжҳҜеә”еҜ№з»ҸжөҺеӨұиЎЎзҡ„зҒөдё№еҰҷиҚҜ пјҢ жІ»ж ҮдёҚжІ»жң¬ гҖӮз–«жғ…йЈҺйҷ©жҜ”йҮ‘иһҚйЈҺйҷ©жӣҙйҡҫз®ЎжҺ§д»ҺзҫҺиҒ”еӮЁзҡ„дёҫжҺӘзңӢ пјҢ йҷҚжҒҜи¶…йў„жңҹ пјҢ йҮҸеҢ–е®ҪжқҫеҠӣеәҰд№ҹи¶…йў„жңҹ пјҢ еҰӮжӯӨеӨ§еҠӣеәҰең°ж•‘еёӮ пјҢ еҸӘжңүеңЁеҸ‘з”ҹиӮЎзҒҫзҡ„ж—¶еҖҷжүҚиҝҷд№ҲеҒҡпјҒиҝҷеҲҶжҳҺдёҚжҳҜжқҘеҜ№д»ҳз»ҸжөҺиЎ°йҖҖ пјҢ иҖҢжҳҜеңЁеә”еҜ№йҮ‘иһҚеҚұжңә гҖӮ жӯӨеӨ– пјҢ еҰӮжһңд»…д»…дёәдәҶеә”еҜ№йҮ‘иһҚеёӮеңәзҡ„жөҒеҠЁжҖ§еҚұжңә пјҢ йӮЈиҝҳз®ҖеҚ• гҖӮ й—®йўҳжҳҜз–«жғ…еҜјиҮҙдәҶдәәеҸЈзҡ„жөҒеҠЁжҖ§е’Ңиҙ§зү©зҡ„жөҒеҠЁжҖ§еҸ—йҳ» пјҢ иҝҷжүҚжҳҜиҙ§еёҒж”ҝзӯ–ж— иғҪдёәеҠӣзҡ„ең°ж–№ гҖӮеӣ жӯӨ пјҢ еҶҚе®Ҫжқҫзҡ„иҙ§еёҒж”ҝзӯ–д№ҹж— еҠ©дәҺз–«жғ…зҡ„жҺ§еҲ¶ пјҢ иҖҢжҺ§еҲ¶з–«жғ…жүҚжҳҜеә”еҜ№еҪ“еүҚеҚұжңәзҡ„иүҜиҚҜ гҖӮ ж•…йў„еҲӨз–«жғ…и¶ӢеҠҝеҸҜд»ҘдҪңдёәеҶізӯ–иҖ…еҰӮдҪ•еҮәж”ҝзӯ–з»„еҗҲжӢізҡ„йҮҚиҰҒдҫқжҚ® гҖӮ дҪҶзҫҺиҒ”еӮЁеңЁиҙ§еёҒж”ҝзӯ–дёҠдјјд№Һж…ҢдёҚжӢ©и·Ҝ пјҢ еҸҚиҖҢеҜјиҮҙжҠ•иө„иҖ…дә§з”ҹжӮІи§Ӯйў„жңҹ гҖӮжҲ‘们еңЁ2жңҲ3ж—ҘеҸ‘еёғзҡ„гҖҠз–«жғ…жӢҗзӮ№дҪ•ж—¶еҮәзҺ°вҖ”вҖ”еҹәдәҺж•°еӯҰжЁЎеһӢзҡ„ж–°еҶ з—…жҜ’дј ж’ӯйў„жөӢгҖӢжҠҘе‘Ҡдёӯ пјҢ еҜ№ж–°еҶ з—…жҜ’зҡ„еҹәжң¬дј жҹ“ж•°R0иҝӣиЎҢдәҶжөӢз®— пјҢ еҜ№йҮҮеҸ–дёҘж јйҳІжҺ§жҺӘж–ҪеҗҺдј жҹ“зі»ж•°зҡ„дёӢйҷҚе№…еәҰиҝӣиЎҢдәҶиҫғдёәеҗҲзҗҶзҡ„жҺЁжөӢ пјҢ еҫ—еҮәдәҶжҲ‘еӣҪз–«жғ…е°ҶеңЁ2жңҲдёӯдёӢж—¬еҮәзҺ°жӢҗзӮ№ пјҢ еӣҪеҶ…зҙҜи®ЎзЎ®иҜҠдәәж•°иҫҫеҲ°8.8дёҮзҡ„з»“и®ә гҖӮеҜ№дәҺжө·еӨ–з–«жғ…зҡ„еҸ‘еұ•и¶ӢеҠҝ пјҢ жҲ‘们зҡ„еҲӨж–ӯжҳҜеӨ§жҰӮзҺҮеӨұжҺ§ гҖӮ еңЁгҖҠжө·еӨ–з–«жғ…еӨұжҺ§зҡ„жҰӮзҺҮжңүеӨҡеӨ§пјҹгҖӢдёҖж–Үдёӯ пјҢ жҲ‘们и®Өдёә пјҢ д»ҺжөҒиЎҢз—…дј ж’ӯжЁЎеһӢжқҘзңӢ пјҢ еҹәжң¬дј жҹ“жҢҮж•°R0иҰҒдёӢйҷҚеҲ°1д»ҘдёӢ пјҢ жүҚиғҪжҺ§еҲ¶з–«жғ…пјӣиҖҢеңЁе…¶д»–еҸӮж•°жҺ§еҲ¶еҫ—и·ҹеӣҪеҶ…зӣёеҗҢж°ҙе№ізҡ„еүҚжҸҗдёӢ пјҢ дәәе‘ҳзҡ„жҺҘи§Ұйў‘зҺҮиҰҒжҜ”е№іж—¶дёӢйҷҚ66%д»ҘдёҠ пјҢ иҝҷеҜ№дёҚе°‘еӣҪ家зҡ„з»„з»ҮеҠЁе‘ҳиғҪеҠӣеҸҜиғҪеӯҳеңЁиҫғеӨ§жҢ‘жҲҳ гҖӮж №жҚ®дј ж’ӯеҠЁеҠӣжЁЎеһӢпјҡR0 = kbD пјҢ е…¶дёӯkжҳҜдёҖдёӘжңүдј жҹ“иғҪеҠӣзҡ„жӮЈиҖ…е№іеқҮжҜҸеӨ©дёҺжҳ“ж„ҹдәәзҫӨзҡ„жҺҘи§Ұж¬Ўж•° пјҢ bжҳҜжҜҸж¬ЎжҺҘи§Ұдј жҹ“жҲҗеҠҹзҡ„жҰӮзҺҮ пјҢ DжҳҜеҸҜд»Ҙе№іеқҮжҜҸдёӘз—…дәәеӨ„дәҺдј ж’ӯзҠ¶жҖҒзҡ„еӨ©ж•° гҖӮиҷҪ然иҘҝж–№дёҚе°‘еӣҪ家дәәеҸЈеҜҶеәҰдёҚй«ҳ пјҢ еҪјжӯӨжҺҘи§ҰжңәдјҡзӣёеҜ№дёӯеӣҪиҰҒе°‘ пјҢ д»ҺзҗҶи®әдёҠи®І пјҢ з–«жғ…дј ж’ӯйҖҹеәҰе’ҢиҢғеӣҙжҜ”дёӯеӣҪзӣёеҜ№иҰҒе°Ҹ гҖӮ дҪҶиҘҝж–№еӣҪ家зҡ„ж°‘дј—еҸҜиғҪжҜ”иҫғжҺ’ж–ҘжҲҙеҸЈзҪ© пјҢ жңүдәӣеңәеҗҲдёҚйҖӮеҗҲжҲҙеҸЈзҪ©пјҲеҰӮиҒҡйӨҗгҖҒйӣҶдјҡзӯүпјү пјҢ еҜјиҮҙbиҝҷдёӘзі»ж•°иҫғй«ҳ гҖӮ欧зҫҺеӨ§йғЁеҲҶеӣҪ家еңЁз–«жғ…еҲқе§Ӣйҳ¶ж®ө пјҢ ж”ҝеәңжӢ…еҝғдёҘж јзҡ„йҳІз–«жҺӘж–ҪдјҡеҪұе“Қз»ҸжөҺ пјҢ дё”дјҡйҒӯеҲ°ж°‘дј—еҸҚеҜ№ пјҢ ж•…йҡҫд»Ҙе®һж–ҪдёҘиӢӣзҡ„з®ЎжҺ§дёҫжҺӘ пјҢ еҰӮд»ҠдәЎзҫҠиЎҘзүў пјҢ дёәж—¶е·Іжҷҡ гҖӮ иҖҢдё” пјҢ иҘҝж–№зӨҫдјҡеҲ¶еәҰзҡ„зү№еҫҒжҳҜвҖңеӨ§зӨҫдјҡ пјҢ е°Ҹж”ҝеәңвҖқпјӣж”ҝеәңиҙўеҠӣжңүйҷҗ пјҢ еҸӘжүҝжӢ…жңүйҷҗиҙЈд»» пјҢ йқўеҜ№з–«жғ…зҡ„еӨұжҺ§ пјҢ еҫҖеҫҖжңүеҝғж— еҠӣ гҖӮ еӣ жӯӨ пјҢ зҺ°еңЁзЎ®е®һеҫҲйҡҫеҲӨж–ӯз–«жғ…дҪ•ж—¶иғҪеӨҹжҺ§еҲ¶ гҖӮеҜ№дәҺеҪ“еүҚе…Ёзҗғз»ҸжөҺиҖҢиЁҖ пјҢ з–«жғ…д»ҺйңҖжұӮе’Ңдҫӣз»ҷдёӨз«ҜеҜ№з»ҸжөҺеёҰжқҘдәҶеҶІеҮ» пјҢ еҜ№йңҖжұӮзҡ„жү“еҮ»е°Өе…¶еӨ§ пјҢ еӣ дёәз–«жғ…зҡ„зҲҶеҸ‘е’Ңжү©ж•ЈдҪҝеҫ—дәә们жӯЈеёёзҡ„жҙ»еҠЁйғҪеҸ—еҲ°еҪұе“Қ пјҢ еҰӮеҮәиЎҢгҖҒж—…жёёдј‘й—ІгҖҒж–ҮеҢ–еЁұд№җгҖҒйӨҗйҘ®иҒҡдјҡзӯү пјҢ еҸҜйҖүж¶Ҳиҙ№е“Ғе’ҢжңҚеҠЎзҡ„йңҖжұӮеӨ§е№…дёӢйҷҚ гҖӮ иҝ‘жңҹжІ№д»·жҡҙи·Ң пјҢ е®һйҷ…дёҠе°ұжҳҜеҜ№йңҖжұӮз«ҜиҗҺзј©зҡ„жӢ…еҝ§еҜјиҮҙзҡ„ гҖӮиҖҢиҘҝж–№еӣҪ家зҡ„з»ҸжөҺеҮ д№ҺйғҪжҳҜйқ ж¶Ҳиҙ№й©ұеҠЁзҡ„ пјҢ еҪ“ж°‘дј—ж„ҹеҲ°ж”ҝеәңйҡҫд»ҘжҺ§еҲ¶з–«жғ… пјҢ еҲҷеҜ№жңӘжқҘзҡ„йў„жңҹдјҡжӣҙе·® пјҢ ж¶Ҳиҙ№ж„Ҹж„ҝе°ұжӣҙејұ гҖӮ иҝҮеҺ»зҡ„еҺҶж¬ЎеҚұжңәеҸ‘з”ҹ пјҢ д№ҹдјҡеҜјиҮҙйңҖжұӮиҗҺзј© пјҢ дҪҶиҝҷжҳҜ收е…ҘдёӢйҷҚзҡ„йў„жңҹжҲ–зҺ°е®һеҜјиҮҙзҡ„ пјҢ иҖҢиҝҷж¬ЎйҰ–е…ҲжҳҜз–«жғ…еҜјиҮҙзҡ„ пјҢ йҡҸеҗҺе°ҶжҳҜ收е…ҘдёӢйҷҚе’ҢеӨұдёҡзҺҮжҸҗй«ҳи§ҰеҸ‘ гҖӮд»Һдҫӣз»ҷз«ҜзңӢ пјҢ иҝҮеҺ»зҡ„еҺҶж¬ЎеҚұжңә пјҢ йғҪдёҚдјҡдҪҝеҫ—дҫӣз»ҷдә§з”ҹй—®йўҳ пјҢ еӣ дёәдә§дёҡй“ҫеҸҜд»ҘжӯЈеёёдј иҫ“ гҖӮ иҖҢз–«жғ…еҜјиҮҙдәҶеӣҪеҶ…д№ғиҮіе…Ёзҗғдә§дёҡй“ҫе’Ңдҫӣеә”й“ҫеҸ—йҳ» пјҢ дјҒдёҡдёҠдёӯдёӢжёёд№Ӣй—ҙзҡ„дә§дёҡй“ҫйҡҫд»Ҙз•…йҖҡдј еҜј пјҢ еҜјиҮҙеӣҪеҶ…д№ғиҮіе…Ёзҗғиҙёжҳ“еӨ§е№…иҗҺзј© пјҢ дјҒдёҡйҡҫд»ҘиҺ·еҫ—еғҸд»ҘеҫҖйӮЈж ·еӨҡзҡ„и®ўеҚ• пјҢ иҝӣиҖҢеҪұе“ҚеҲ°е°ұдёҡ гҖӮеӣ жӯӨ пјҢ з–«жғ…йЈҺйҷ©жҜ”йҮ‘иһҚйЈҺйҷ©жӣҙйҡҫз®ЎжҺ§ пјҢ иҖҢдё” пјҢ з”ЁйҮ‘иһҚжүӢж®өжқҘеә”еҜ№з–«жғ… пјҢ жіЁе®ҡйҡҫд»ҘеҘҸж•Ҳ гҖӮ зҺ°еңЁе”ҜдёҖиғҪеҘҸж•Ҳзҡ„ пјҢ е°ұжҳҜе…ЁзҗғеҸ‘з”ҹз–«жғ…еҗ„еӣҪе°Ҫеҝ«еқҗеңЁдёҖиө·е…ұеҗҢе•Ҷи®Ё пјҢ зЎ®е®ҡйҳІжҺ§з–«жғ…зҡ„еҚҸеҗҢеҜ№зӯ– пјҢ е»әз«Ӣдәәзұ»е‘Ҫиҝҗе…ұеҗҢдҪ“ гҖӮ иҝҷж ·жҠ•иө„иҖ…жүҚиғҪж ‘з«ӢдҝЎеҝғ пјҢ ж‘Ҷи„ұжҒҗж…Ңжғ…з»Ә гҖӮз»ҸжөҺиЎ°йҖҖзҡ„ж·ұеұӮеӣ зҙ вҖ”вҖ”дәәеҸЈиҖҒйҫ„еҢ–дёҺз»“жһ„еӣәеҢ–д»Ҡе№ҙжҳҜдәҢжҲҳз»“жқҹеҗҺзҡ„第75дёӘе№ҙеӨҙ пјҢ д№ҹе°ұжҳҜиҜҙ пјҢ е…ЁзҗғжҖ§е’Ңе№іж—¶й—ҙе·Із»ҸжҢҒз»ӯдәҶ75е№ҙпјӣиҖҢ第дәҢж¬Ўдё–з•ҢеӨ§жҲҳзҡ„зҲҶеҸ‘ пјҢ дёҺ第дёҖж¬Ўдё–з•ҢеӨ§жҲҳзҡ„з»“жқҹзӣёйҡ”ж—¶й—ҙеҸӘжңү21е№ҙ гҖӮ еңЁиҝҷ75е№ҙйҮҢ пјҢ дәәеқҮйў„жңҹеҜҝе‘ҪеӨ§е№…дёҠеҚҮ пјҢ дәәеҸЈи§„жЁЎеӨ§е№…еўһеҠ пјҢ е…Ёзҗғдё»иҰҒз»ҸжөҺдҪ“зҡ„иҖҒе№ҙдәәеҸЈеӨ§е№…еўһеҠ гҖӮй•ҝжңҹзҡ„е’Ңе№із»ҷдәәзұ»еёҰжқҘдәҶзҰҸзҘү пјҢ ж•ҷиӮІж–ҮеҢ–еЁұд№җгҖҒеҢ»з–—еҚ«з”ҹдҝқеҒҘдҪ“зі»и¶ҠжқҘи¶Ҡе®Ңе–„ пјҢ з”ҹжҙ»иҙЁйҮҸеӨ§е№…жҸҗй«ҳ гҖӮ еӣ жӯӨ пјҢ е’Ңе№іе’ҢзҫҺеҘҪз”ҹжҙ»жҳҜдәәзұ»жүҖеҗ‘еҫҖе’ҢиҝҪжұӮзҡ„зӣ®ж Ү гҖӮ дёҚиҝҮ пјҢ д»Һдәәзұ»еҺҶеҸІзңӢ пјҢ еҸҳжҳҜдёҖз§ҚеёёжҖҒ пјҢ й•ҝжңҹе’Ңе№ід№ҹдјҡеёҰжқҘдәәеҸЈиҖҒйҫ„еҢ–е’Ңз»ҸжөҺз»“жһ„жүӯжӣІзӯүй—®йўҳ гҖӮйҰ–е…Ҳ пјҢ дјҙйҡҸзқҖ科жҠҖиҝӣжӯҘ пјҢ еӣ йҘҘйҘҝиҖҢз—…йҖқзҡ„еӨ§е№…еҮҸе°‘ пјҢ еҜјиҮҙе…ЁзҗғдәәеҸЈж•°йҮҸеӨ§е№…дёҠеҚҮ пјҢ еҰӮдёӯеӣҪдәәеҸЈжҜ”1949е№ҙеўһеҠ дәҶдёүеҖҚ гҖӮ дәәеҸЈиҖҒйҫ„еҢ– пјҢ иҖҒе№ҙдәәеҸЈеӨ§е№…еўһеҠ пјҢ еҠіеҠЁдәәеҸЈзӣёеҜ№е°‘дәҶ пјҢ жҠҡе…»дәәеҸЈзӣёеҜ№еӨҡдәҶ пјҢ з»ҸжөҺеўһйҖҹиҮӘ然ж”ҫзј“ пјҢ д№ҹеҝ…然еҜјиҮҙе…¬е…ұжңҚеҠЎж”ҜеҮәзҡ„еӨ§е№…дёҠеҚҮ пјҢ ж”ҝеәңзҡ„еҖәеҠЎзҺҮеӨ§е№…дёҠеҚҮ гҖӮе…¶ж¬Ў пјҢ й•ҝжңҹе’Ңе№іж„Ҹе‘ізқҖвҖңжёёжҲҸ规еҲҷвҖқзҡ„й•ҝжңҹдёҚеҸҳ пјҢ з”ұжӯӨеҜјиҮҙдәҶзӨҫдјҡз»ҸжөҺеҗ„йғЁй—Ёзҡ„вҖңдәҢе…«зҺ°иұЎвҖқжҷ®йҒҚеӯҳеңЁ гҖӮгҖҠдәҢеҚҒдёҖдё–зәӘиө„жң¬и®әгҖӢдҪңиҖ…зҡ®еҮҜи’Ӯи§ӮеҜҹиө„жң¬/GDPзҡ„жҜ”дҫӢ пјҢ еҸ‘зҺ°еңЁ1700е№ҙд»ҘеҗҺзҡ„зӣёеҪ“й•ҝж—¶й—ҙеҶ… пјҢ иӢұеӣҪгҖҒжі•еӣҪгҖҒеҫ·еӣҪзҡ„иө„жң¬и§„жЁЎеӨ§зәҰжҳҜGDPзҡ„6-7еҖҚ пјҢ зӣҙеҲ°дё–з•ҢеӨ§жҲҳзҲҶеҸ‘д№ӢеҗҺ пјҢ иҜҘжҜ”дҫӢжүҚејҖе§ӢдёӢйҷҚ пјҢ жңҖдҪҺеҲ°2-3еҖҚ гҖӮ дҪҶжҲҳдәүз»“жқҹд№ӢеҗҺ пјҢ иҜҘжҜ”дҫӢеҸҲејҖе§ӢдёҠеҚҮ гҖӮ еҲ°2010е№ҙ пјҢ иӢұеӣҪгҖҒжі•еӣҪзҡ„иө„жң¬/GDPеӨ§зәҰжҳҜ5-6еҖҚ пјҢ еҫ·еӣҪдёә4еҖҚе·ҰеҸі гҖӮз»ҹи®ЎжҳҫзӨә пјҢ зҫҺеӣҪжңҖеҜҢиЈ•зҡ„1%дәәзҫӨжүҖеҚ жңүзҡ„зӨҫдјҡиҙўеҜҢжҢҒз»ӯеўһеҠ пјҢ 2016е№ҙеҚ жңүзҫҺеӣҪ38.6%зҡ„иҙўеҜҢ пјҢ иҖҢеҚ жҖ»дәәеҸЈ90%зҡ„еӨ§дј—жүҖжӢҘжңүзҡ„иҙўеҜҢе’Ң收е…ҘжҜ”йҮҚеңЁиҝҮеҺ»25е№ҙйҮҢжҖ»дҪ“е‘ҲдёӢйҷҚи¶ӢеҠҝ гҖӮжҸҸиҝ°иҙ«еҜҢе·®и·қжү©еӨ§зҡ„вҖңеӨ§иұЎжӣІзәҝвҖқ

жҺЁиҚҗйҳ…иҜ»

- гҖҺMLFгҖҸиҙ§еёҒж”ҝзӯ–йҖҶе‘ЁжңҹжҢҒз»ӯеҸ‘еҠӣпјҒеӨ®иЎҢMLFеҲ©зҺҮеҶҚдёӢи°ғ20дёӘеҹәзӮ№

- иө„йҮ‘еҲ©зҺҮв– е®ҡеҗ‘йҷҚеҮҶйҰ–жү№иө„йҮ‘иҗҪең°

- гҖҢз»“жһ„жҖ§еӯҳж¬ҫгҖҚеӨ®иЎҢпјҡвҖңй«ҳжҒҜвҖқжҸҪеӮЁеҠЁеҠӣдёӢйҷҚеј•еҜјеӯҳж¬ҫеҲ©зҺҮдёӢиЎҢ

- гҖҢеӯҳж¬ҫгҖҚеӨ®иЎҢпјҡвҖңй«ҳжҒҜвҖқжҸҪеӮЁеҠЁеҠӣдёӢйҷҚеј•еҜјеӯҳж¬ҫеҲ©зҺҮдёӢиЎҢ

- гҖҢеҲ©зҺҮгҖҚдёңж–№ж—¶иҜ„дёЁеҫҗжҙӘжүҚпјҡеӨ®иЎҢеҶҚеҮәз»„еҗҲжӢі е®ҡеҗ‘йҷҚеҮҶ+йҷҚжҒҜ

- дјҳжғ еҲ©зҺҮв–Іе·ІеҸ‘ж”ҫ280дәҝе…ғ еҢ—дә¬дјҳжғ еҲ©зҺҮиҙ·ж¬ҫжңүеҠӣжңүеәҸеҠ©дјҒеӨҚе·Ҙ

- еӨ®иЎҢв– еӨ®иЎҢе®Јеёғе®ҡеҗ‘йҷҚеҮҶ并дёӢи°ғи¶…йўқеӯҳж¬ҫеҮҶеӨҮйҮ‘еҲ©зҺҮ

- жқҺиҝ…йӣ·иҜ„GDPеўһйҖҹзӣ®ж ҮпјҡдёҚе®ңеҸ–ж¶Ҳ еҸ–ж¶ҲеҸӘдјҡеҪұе“ҚеӨҚе·Ҙ

- еӨ®иЎҢдёӢи°ғ7еӨ©жңҹйҖҶеӣһиҙӯеҲ©зҺҮиҮі2.2% жӯӨеүҚдёә2.4%

- иҝ…йӣ·ж–°иҙўжҠҘиғҢеҗҺпјҡдёӢиҪҪдёҖе“ҘеҲ°иү°йҡҫжұӮз”ҹ