дёҡеҠЎ|?жү§ж„ҸеүҘзҰ»дё»иҗҘз”өзјҶиө„дә§пјҒеҚ—жҙӢиӮЎд»ҪдёҚдёәжұӮз”ҹеӣ дҪ•вҖңж–ӯиҮӮвҖқпјҹ( дәҢ )

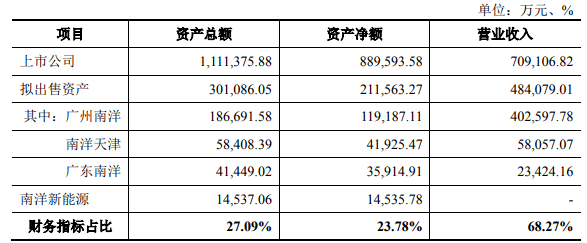

з”ұдәҺз”өзәҝз”өзјҶдёҡеҠЎеҜ№дәҺеҚ—йҳіиӮЎд»Ҫзҡ„иҗҘ收е’ҢеҮҖеҲ©ж¶ҰеқҮжңүдёҚе°ҸиҙЎзҢ® пјҢ дәӨжҳ“е®ҢжҲҗеҗҺ пјҢ дёҠеёӮе…¬еҸёжҖ»иө„дә§и§„жЁЎгҖҒеҮҖиө„дә§и§„жЁЎгҖҒ收е…Ҙ规模гҖҒеҮҖеҲ©ж¶Ұж°ҙе№ігҖҒжҜҸиӮЎж”¶зӣҠеқҮе°ҶжңүжүҖдёӢйҷҚ гҖӮ

既然еҜ№дёҠеёӮе…¬еҸёеҪұе“ҚдёҚе°Ҹ пјҢ дёәдҪ•еҚ—жҙӢиӮЎд»ҪиҝҳиҰҒеҮәе”®з”өзәҝз”өзјҶдёҡеҠЎпјҹиӢҘд»…д»…жҳҜдёәдәҶиҒҡз„ҰвҖңзҪ‘з»ңе®үе…ЁдёҡеҠЎвҖқ пјҢ йӮЈд№ҲеҸҲе°ҶеҮ е№ҙеүҚзҡ„вҖңеӨҡе…ғеҢ–жҲҳз•ҘвҖқзҪ®дәҺдҪ•ең°пјҹ

еҜ№жӯӨ пјҢ ж·ұдәӨжүҖиҰҒжұӮеҚ—жҙӢиӮЎд»Ҫз»“еҗҲ2018е№ҙд»ҘжқҘз”өзәҝз”өзјҶдёҡеҠЎиҗҘдёҡ收е…ҘгҖҒеҮҖеҲ©ж¶ҰеҚ жҜ” пјҢ д»ҘеҸҠзҪ‘з»ңе®үе…ЁдёҡеҠЎжҜӣеҲ©зҺҮгҖҒеёӮеңәз«һдәүеҠӣгҖҒеҗҺз»ӯеҸ‘еұ•жҪңеҠӣгҖҒиө„йҮ‘дҪҝз”Ёи®ЎеҲ’зӯү пјҢ иҜҰз»Ҷи®әиҜҒжң¬ж¬ЎдәӨжҳ“жҳҜеҗҰжңүеҲ©дәҺеўһејәе…¬еҸёжҢҒз»ӯз»ҸиҗҘиғҪеҠӣ пјҢ жҳҜеҗҰз¬ҰеҗҲ гҖҠдёҠеёӮе…¬еҸёйҮҚеӨ§иө„дә§з®ЎзҗҶеҠһжі•гҖӢдёӯвҖңжңүеҲ©дәҺдёҠеёӮе…¬еҸёеўһејәжҢҒз»ӯз»ҸиҗҘиғҪеҠӣвҖқзҡ„规е®ҡ гҖӮ

еңЁеӣһеӨҚеҮҪдёӯеҚ—жҙӢиӮЎд»ҪиЎЁзӨә пјҢ иҝ‘е№ҙжқҘз”өзәҝз”өзјҶиЎҢдёҡж•ҙдҪ“з«һдәүеҺӢеҠӣжҢҒз»ӯ пјҢ иҷҪ然зӣёе…ідёҡеҠЎж”¶е…ҘеҚ дёҠеёӮе…¬еҸёж•ҙдҪ“дёҡеҠЎж”¶е…ҘжҜ”йҮҚиҫғй«ҳ пјҢ дҪҶзӣҲеҲ©иғҪеҠӣиҫғејұ гҖӮ иҖҢзҪ‘з»ңе®үе…ЁдёҡеҠЎжҜӣеҲ©зҺҮж°ҙе№іиҫғй«ҳ пјҢ еӨ©иһҚдҝЎдәҰе…·жңүиҫғдёәзӘҒеҮәзҡ„еёӮеңәз«һдәүеҠӣе’ҢжҢҒз»ӯзӣҲеҲ©иғҪеҠӣ пјҢ еӣ жӯӨеүҘзҰ»з”өзәҝз”өзјҶдёҡеҠЎвҖңжңүеҲ©дәҺдёҠеёӮе…¬еҸёеўһејәжҢҒз»ӯз»ҸиҗҘиғҪеҠӣвҖқ гҖӮ

еҚ—жҙӢиӮЎд»ҪжӯӨж¬ЎдәӨжҳ“зӣёе…іиҙўеҠЎжҢҮж Үжғ…еҶө

ж–Үз« еӣҫзүҮ

ж•°жҚ®жқҘжәҗпјҡе…¬еҸёе…¬е‘Ҡ

иө„дә§иҪ¬и®©еҮ з»ҸжіўжҠҳ

еӣһжәҜиҝҷж¬Ўиө„дә§еҮәе”® пјҢ е…¶е®һж—©еңЁ2019е№ҙеә•ж—¶ пјҢ еҚ—жҙӢиӮЎд»Ҫе°ұеҸ‘еёғдәҶжӢҹеҮәе”®иө„дә§зҡ„жҸҗзӨәжҖ§е…¬е‘Ҡ гҖӮ

2019е№ҙ12жңҲ15ж—Ҙ пјҢ еҚ—жҙӢиӮЎд»ҪдёҺе®һйҷ…жҺ§еҲ¶дәәйғ‘й’ҹеҚ—зӯҫзҪІдәҶгҖҠиө„дә§иҪ¬и®©ж„Ҹеҗ‘д№ҰгҖӢ пјҢ ж„Ҹеҗ‘д№ҰжҳҫзӨәдёҠеёӮе…¬еҸёжӢҹе°ҶеҗҚдёӢз”өзәҝз”өзјҶдёҡеҠЎжүҖж¶үе…ЁйғЁиө„дә§еҸҠзӣёе…іжқғзӣҠе’ҢиҙҹеҖәиҪ¬и®©з»ҷйғ‘й’ҹеҚ—жҲ–е…¶жҢҮе®ҡзҡ„е…іиҒ”ж–№ гҖӮ дҪҶеӣ дёәдәӨжҳ“еҸҢж–№жңҖз»ҲжңӘиғҪиҫҫжҲҗеҚҸи®® пјҢ йҒӮе°ұжӯӨдҪңзҪў гҖӮ

йҡҸеҗҺеҚ—жҙӢиӮЎд»ҪиҮӘ2020е№ҙ5жңҲ18ж—Ҙиө· пјҢ е°Ҷж Үзҡ„иө„дә§д»ҘеўһеҖјзҺҮ14.24%гҖҒиҜ„дј°д»·еҖј23.96дәҝе…ғзҡ„д»·ж ј пјҢ еңЁдә§жқғдәӨжҳ“жүҖжҢӮзүҢеҮәе”® гҖӮ

жҚ®е…¬е‘ҠжҳҫзӨә пјҢ 第дёҖж¬ЎжҢӮзүҢжңҹж»Ўе№¶ж— ж„Ҹеҗ‘еҸ—и®©ж–№ пјҢ еҚ—жҙӢиӮЎд»ҪеҸ¬ејҖи‘ЈдәӢдјҡе®Ўи®®йҖҡиҝҮи°ғж•ҙжҢӮзүҢд»·ж јзҡ„и®®жЎҲ пјҢ 并е°Ҷд»·ж јдёӢи°ғдёә21.05дәҝе…ғеҗҺ第дәҢж¬Ўе…¬ејҖжҢӮзүҢиҪ¬и®© гҖӮ 然иҖҢ пјҢ 第дәҢж¬ЎжҢӮзүҢжңҹж»Ўд»Қж— ж„Ҹеҗ‘еҸ—и®©ж–№ гҖӮ

жңҖеҗҺ пјҢ еҚ—жҙӢиӮЎд»ҪдёҺжң¬ж¬ЎдәӨжҳ“еҜ№ж–№зӯҫзҪІиӮЎжқғиҪ¬и®©еҚҸи®® пјҢ жңҖз»ҲдәӨжҳ“д»·ж јдёә 21.05 дәҝе…ғ пјҢ иҫғж Үзҡ„иө„дә§иҙҰйқўеҮҖиө„дә§еўһеҖјзҺҮд»… 0.37% гҖӮ

еҜ№дәҺдёӨж¬ЎжҢӮзүҢзҡ„иҝҮзЁӢ пјҢ зү№еҲ«жҳҜеҚ—жҙӢиӮЎд»ҪжҳҜеҗҰеӯҳеңЁи®ҫзҪ®дёҚеҗҲзҗҶзҡ„жҢӮзүҢжқЎд»¶ пјҢ ж·ұдәӨжүҖиЎЁзӨәе…іжіЁ гҖӮ

й—®иҜўеҮҪдёӯ пјҢ ж·ұдәӨжүҖиҰҒжұӮдёҠеёӮе…¬еҸёз»“еҗҲиҝ‘дёӨж¬Ўе…¬ејҖжҢӮзүҢдёӯеҜ№еҸ—и®©ж–№иө„ж јгҖҒеҸ—и®©жқЎд»¶гҖҒеұҘзәҰдҝқиҜҒйҮ‘жҜ”дҫӢгҖҒжҢӮзүҢж—¶й—ҙзҡ„и®ҫе®ҡ пјҢ д»ҘеҸҠе…¶д»–еҗҢзұ»еһӢдәӨжҳ“зҡ„жҢӮзүҢжқЎд»¶е’ҢдәӨжҳ“жүҖзӣёе…іи§„е®ҡзӯү пјҢ е…·дҪ“иҜҙжҳҺе…¬еҸёжҳҜеҗҰеӯҳеңЁи®ҫзҪ®дёҚеҗҲзҗҶзҡ„жҢӮзүҢжқЎд»¶д»ҘиҮҙж— жі•еҜ»жұӮйҷӨе…іиҒ”ж–№еӨ–зҡ„е…¶д»–еҸ—и®©ж–№зҡ„жғ…еҪў пјҢ жҳҜеҗҰе……еҲҶдҝқйҡңдёҠеёӮе…¬еҸёиӮЎдёңзҡ„еҗҲжі•жқғзӣҠ гҖӮ

еҗҢж—¶ пјҢ й’ҲеҜ№з¬¬дәҢж¬ЎжҢӮзүҢд»·ж јеҸҠжңҖз»ҲдәӨжҳ“д»·ж јзҡ„зЎ®е®ҡдҫқжҚ® пјҢ д»ҘеҸҠиҫғиө„дә§еҹәзЎҖжі•дёӢзҡ„иҜ„дј°еҖјжҠҳд»·зҡ„е…·дҪ“еҺҹеӣ д№ҹйғҪйңҖиҰҒе…¬еҸёиҜҙжҳҺ гҖӮ

еҸҰеӨ– пјҢ ж №жҚ®й—®иҜўеҮҪиҰҒжұӮ пјҢ еҚ—жҙӢиӮЎд»ҪиҝҳйңҖиҜҙжҳҺжң¬ж¬ЎдәӨжҳ“收ж¬ҫе®үжҺ’зҡ„еҗҲзҗҶжҖ§ пјҢ жҳҜеҗҰз¬ҰеҗҲе•ҶдёҡжғҜдҫӢ пјҢ жҳҜеҗҰй’ҲеҜ№е…іиҒ”ж–№жҸҗдҫӣжӣҙе®Ҫжқҫзҡ„д»ҳж¬ҫжқЎд»¶ пјҢ 并иҰҒжұӮеҚ—жҙӢиӮЎд»ҪиҮӘжҹҘжҳҜеҗҰеұһдәҺеҸҳзӣёеҚ з”ЁдёҠеёӮе…¬еҸёиө„йҮ‘зҡ„жғ…еҪў гҖӮ

7жңҲ13ж—Ҙжҷҡй—ҙ пјҢ еҚ—жҙӢиӮЎд»ҪеҸ‘еёғдёҡз»©йў„е‘Ҡ пјҢ йў„и®Ў2020е№ҙеүҚдәҢеӯЈеәҰеҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶ҰдәҸжҚҹ1.7дәҝе…ғиҮі2.2дәҝе…ғ гҖӮ иҜҘе…¬еҸёиЎЁзӨә пјҢ йҖ жҲҗдәҸжҚҹзҡ„дё»иҰҒеҺҹеӣ жҳҜеҸ—ж–°еҶ з–«жғ…еҪұе“Қ пјҢ зҪ‘з»ңе®үе…ЁдёҡеҠЎзҡ„йЎ№зӣ®иҝӣеәҰ延缓 пјҢ з”өзәҝз”өзјҶдёҡеҠЎзҡ„еҗҲеҗҢзӯҫзҪІгҖҒе•Ҷе“Ғй…ҚйҖҒеҸҠйӘҢ收еқҮеҸ—еҲ°е»¶зј“ гҖӮ

жңүдёҡеҶ…дәәеЈ«и®Өдёә пјҢ иҝҷз§Қжғ…еҶөдёӢ пјҢ еҚ—жҙӢиӮЎд»Ҫзҡ„з»ҸиҗҘеә”иҜҘжҳҜд»ҘзЁідёәдё» пјҢ иҖҢдёҚжҳҜе°ҶиғҪдә§з”ҹеҲ©ж¶Ұзҡ„з”өзәҝз”өзјҶдёҡеҠЎиө„дә§ пјҢ д»Ҙиҝ‘д№Һе№ід»·зҡ„дәӨжҳ“еҜ№д»·еҮәе”®з»ҷе®һйҷ…жҺ§еҲ¶дәә гҖӮ

жҺЁиҚҗйҳ…иҜ»

- д»·е·®|дёӯж—Ҙе”®д»·е·®2еҖҚпјҢжёҗеӨұдёӯеӣҪз”ЁжҲ·дҝЎд»»зҡ„ж— еҚ°иүҜе“ҒпјҢеҸҲйҒҮзҫҺеӣҪдёҡеҠЎз ҙдә§

- жҫҺж№ғж–°й—»|еҫ®иҪҜе°Ҷ继з»ӯе•Ҷи°Ҳ收иҙӯTikTokеңЁзҫҺдёҡеҠЎ дёҺTikTokе•Ҷи°ҲдёҚжҷҡдәҺ9жңҲ15ж—Ҙе®ҢжҲҗ

- дә§дёҡж°”иұЎз«ҷ|TikTok(еӯ—иҠӮи·іеҠЁ)еңЁзҫҺеӣҪзҡ„дёҡеҠЎпјҢеҫ®иҪҜеҸҜиғҪ收иҙӯ

- еҫ®иҪҜеҮҶеӨҮ继з»ӯи®Ёи®ә收иҙӯTikTok|еҫ®иҪҜеҮҶеӨҮ继з»ӯи®Ёи®ә收иҙӯTikTokзҫҺеӣҪдёҡеҠЎ

- [TikTok]дёәдәҶжҙ»дёӢеҺ»пјҒеҫ®иҪҜе°Ҷ继з»ӯ收иҙӯTikTokзҫҺеӣҪдёҡеҠЎ TikTokеӨҡж¬ЎеҗҰи®ӨзҫҺж–№жҢҮжҺ§

- гҖҢеӯ—иҠӮгҖҚеҫ®иҪҜе°Ҷ继з»ӯ收иҙӯTikTokзҫҺеӣҪдёҡеҠЎ еӯ—иҠӮи·іеҠЁз§°йҒӯи„ёд№ҰжҠ„иўӯжҠ№й»‘

- TikTok@еӨ–еӘ’пјҡеӯ—иҠӮи·іеҠЁжҲ–жңү45еӨ©иҫҫжҲҗTikTokзҫҺеӣҪдёҡеҠЎеҮәе”®еҚҸи®®

- 3DMжёёжҲҸзҪ‘|жӢҹдәҺ9жңҲ15ж—ҘеүҚе®ҢжҲҗи°ҲеҲӨпјҢеҫ®иҪҜзЎ®и®Өе°Ҷ收иҙӯTikTokеңЁзҫҺдёҡеҠЎ

- 银иЎҢ|дёҚиүҜзҺҮдёҠеҚҮгҖҒзҪ‘иҙ·дёҡеҠЎжҲ–收зҙ§ ж№–е·һ银иЎҢIPOеӯҳйҡҗеҝ§

- 收иҙӯ|еҫ®иҪҜе°Ҷ继з»ӯ收иҙӯTikTokзҫҺеӣҪдёҡеҠЎ жңҖиҝҹ9жңҲ15ж—Ҙжңүз»“жһң