еҲӣдёҡжқҝ|еҲӣдёҡжқҝе®ҡејҖеҹәйҮ‘жқҘдәҶпјҡжіЁеҶҢеҲ¶жҲҳз•Ҙй…Қе”®пјҒеҖјеҫ—д№°еҗ—пјҹ10й—®10зӯ”жңҖе…Ёж”»з•ҘвҖҰ( дәҢ )

жҠ•иө„еҲӣдёҡжқҝжҜ”дҫӢдёҚдҪҺдәҺ80%

з§ҜжһҒеӨҮжҲҳеҲӣдёҡжқҝжҲҳз•Ҙй…Қе”®

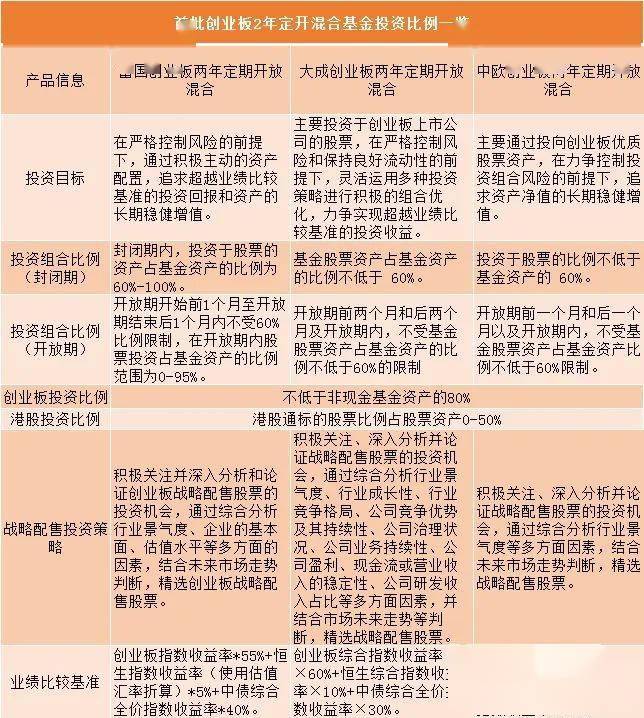

д»Һеҗ„家еҲӣдёҡжқҝдёӨе№ҙе®ҡејҖж··еҗҲеҹәйҮ‘жҠ«йңІзҡ„жӢӣеӢҹиҜҙжҳҺд№ҰдёҠзңӢ пјҢ йҷӨдәҶеҹәйҮ‘йқһзҺ°йҮ‘иө„дә§80%д»ҘдёҠжҠ•иө„еҲӣдёҡжқҝиӮЎзҘЁ пјҢ еҲҶдә«ж”№йқ©зәўеҲ©д№ӢеӨ– пјҢ еҸҜеҸӮдёҺжҲҳз•Ҙй…Қе”®д№ҹжҳҜеҲӣдёҡжқҝдёӨе№ҙе®ҡејҖж··еҗҲеҹәйҮ‘жңҖеҸ—е…іжіЁзҡ„дә®зӮ№ гҖӮ

ж–Үз« еӣҫзүҮ

еҜҢеӣҪеҲӣдёҡжқҝдёӨе№ҙе®ҡејҖж··еҗҲеҹәйҮ‘жӢӣеӢҹиҜҙжҳҺд№ҰжҳҫзӨә пјҢ еҹәйҮ‘еңЁдёӨе№ҙе®ҡејҖе°Ғй—ӯжңҹеҶ…еҸҜд»ҘжҠ•иө„йҖҡиҝҮжҲҳз•Ҙй…Қе”®еҸ–еҫ—зҡ„иӮЎзҘЁ пјҢ жҲҳз•Ҙй…Қе”®иҺ·й…ҚиӮЎзҘЁзҡ„жңҖй•ҝй”Ғе®ҡжңҹеҸҠеҮҸжҢҒжңҹдёҚжҷҡдәҺжҠ•иө„ж—¶жүҖеӨ„е°Ғй—ӯжңҹзҡ„еү©дҪҷжңҹйҷҗ гҖӮ

еӨ§жҲҗеҲӣдёҡжқҝдёӨе№ҙе®ҡејҖжӢӣеӢҹиҜҙжҳҺд№Ұд№ҹжҸҗеҲ° пјҢ е°Ҷз§ҜжһҒе…іжіЁгҖҒж·ұе…ҘеҲҶжһҗ并и®әиҜҒжҲҳз•Ҙй…Қе”®иӮЎзҘЁзҡ„жҠ•иө„жңәдјҡ пјҢ йҖҡиҝҮз»јеҗҲеҲҶжһҗиЎҢдёҡжҷҜж°”еәҰгҖҒиЎҢдёҡжҲҗй•ҝжҖ§гҖҒиЎҢдёҡз«һдәүж јеұҖзӯүеӨҡж–№йқўеӣ зҙ пјҢ з»“еҗҲеёӮеңәжңӘжқҘиө°еҠҝзӯүеҲӨж–ӯ пјҢ зІҫйҖүжҲҳз•Ҙй…Қе”®иӮЎзҘЁ гҖӮ

еҜҢеӣҪеҲӣдёҡжқҝдёӨе№ҙе®ҡжңҹејҖж”ҫж··еҗҲеһӢеҹәйҮ‘жӢҹд»»еҹәйҮ‘з»ҸзҗҶжӣ№жҷӢиЎЁзӨә пјҢ ж–°иҺ·жү№зҡ„еҲӣдёҡжқҝдёӨе№ҙе®ҡејҖеҹәйҮ‘е…·еӨҮдёӨеӨ§дә®зӮ№пјҡ第дёҖ пјҢ д»Ҡе№ҙд»ҘжқҘзҡ„еҲӣдёҡжқҝжҢҮж•°еә”иҜҘжҳҜиЎЁзҺ°жңҖеҘҪзҡ„жҢҮж•° гҖӮ еҢ…жӢ¬еҲӣдёҡжқҝжҲҗй•ҝжҢҮж•°гҖҒеҲӣдёҡжқҝ50гҖҒеҲӣдёҡжқҝи“қзӯ№гҖҒеҲӣдёҡжқҝжҢҮгҖҒеҲӣдёҡжқҝз»јзӯүзӯү гҖӮ иҖҢиҝҷзұ»еҹәйҮ‘жҳҜд»ҘжҠ•еҲӣдёҡжқҝдёәдё» пјҢ е®ғ们еҹәжң¬дёҠжҠ•е…Ҙзҡ„жҳҜд»Ҡе№ҙејәеҠІзҡ„жҢҮж•° пјҢ д№ҹеҸҜиғҪжҳҜжңӘжқҘеҸҜиғҪ2~3е№ҙиҫғејәзҡ„жҢҮж•° гҖӮ第дәҢ пјҢиҝҷзұ»еҹәйҮ‘зӣёжҜ”жҷ®йҖҡзҡ„еҲӣдёҡжқҝеҹәйҮ‘ пјҢ е…·еӨҮдјҳе…Ҳзҡ„жҲҳз•Ҙй…Қе”®жқғ гҖӮ д»Ҡе№ҙд»ҘжқҘеҲӣдёҡжқҝжҢҮж•°ж¶ЁдәҶдёҚе°‘ пјҢ зӣёеҜ№иҖҢиЁҖ пјҢ е…¶дј°еҖјеҸҜиғҪд№ҹйғҪдёҚдҫҝе®ң гҖӮ еҰӮжһңиғҪеӨҹеҸӮдёҺжҲҳз•Ҙй…Қе”® пјҢ е°ұиғҪд»ҘжҜ”иҫғдҪҺзҡ„жҲҗжң¬иҫҫеҲ°зӣёеҪ“дёҖйғЁеҲҶзҡ„зӯ№з ҒжҲ–иҖ…д»“дҪҚ гҖӮ жүҖд»ҘиҝҷдёӘжҳҜе®ғзҡ„第дәҢдёӘдә®зӮ№ гҖӮ

вҖңиғҪеӨҹеҸӮдёҺжҲҳз•Ҙй…Қе”® пјҢ ж„Ҹе‘ізқҖжҜ”иҫғеӨ§зҡ„еҲ¶еәҰзәўеҲ© гҖӮ зӣ®еүҚз”іжҠҘзҡ„иҝҷдёҖжү№ пјҢ зү№еҲ«з¬¬дёҖжү№еҲӣдёҡжқҝжіЁеҶҢеҲ¶еҗҺз”іиҜ·IPOзҡ„е…¬еҸёиҙЁең°йғҪжҳҜдёҚй”ҷзҡ„ пјҢ еҗҺйқўеҸҜиғҪиҝҳжңүдёҖдәӣд»ҺзҫҺеӣҪеӣһжқҘзҡ„зәўзӯ№дјҒдёҡеӣһеҪ’ пјҢ еҰӮжһңиғҪеӨҹеҸӮдёҺзҡ„иҜқ пјҢ жҲ–е°ҶжҳҜеҫҲдёҚй”ҷзҡ„еҲ¶еәҰзәўеҲ© гҖӮ вҖқжӣ№жҷӢжҢҮеҮә пјҢ дҪҶд№ҹйңҖиҰҒжҸҗйҶ’зҡ„жҳҜ пјҢ еј•е…ҘжҲҳз•ҘжҠ•иө„иҖ…жҳҜиӮЎзҘЁеҸ‘иЎҢдәәзҡ„жҲ–жңүйҖүжӢ©жқғ пјҢ еҸҜд»ҘйҖүжӢ©жҳҜеҗҰеј•е…ҘжҲҳз•ҘжҠ•иө„иҖ…й…Қе”®иӮЎзҘЁ пјҢ 并еҸҜж №жҚ®иҮӘиә«йңҖжұӮзЎ®е®ҡжҲҳз•ҘжҠ•иө„иҖ… пјҢ еӣ жӯӨеҲӣдёҡжқҝдёӨе№ҙе®ҡејҖеҹәйҮ‘д№ҹеӯҳеңЁж— жі•еҸӮдёҺжҲҳз•Ҙй…Қе”®жҲ–жңӘиҺ·й…Қзҡ„йЈҺйҷ© гҖӮ

еҲӣдёҡжқҝжңӘжқҘеҲҶеҢ–жҲ–еҠ еӨ§

еҲ©еҘҪдё“дёҡжҠ•иө„иҖ…

йҰ–е…Ҳ пјҢ еҲӣдёҡжқҝжіЁеҶҢеҲ¶жҺЁеҮәд№ӢеҗҺ пјҢ еҜ№еӯҳйҮҸжҠ•иө„иҖ…зҡ„йҖӮеҪ“жҖ§з®ЎзҗҶиҰҒжұӮеҹәжң¬дҝқжҢҒдёҚеҸҳ пјҢ дҪҶеҜ№ж–°з”іиҜ·ејҖйҖҡеҲӣдёҡжқҝдәӨжҳ“жқғйҷҗзҡ„дёӘдәәжҠ•иө„иҖ… пјҢ еўһи®ҫеүҚ20дёӘдәӨжҳ“ж—Ҙж—ҘеқҮ10дёҮиө„дә§йҮҸеҸҠ24дёӘжңҲзҡ„дәӨжҳ“з»ҸйӘҢзҡ„еҮҶе…Ҙй—Ёж§ӣ гҖӮ

жӯӨеӨ– пјҢ жіЁеҶҢеҲ¶ж”№йқ©д№ӢеҗҺ пјҢ еҲӣдёҡжқҝзҡ„ж¶Ёи·Ңе№…д»Һ10%и°ғж•ҙдёә20% пјҢ иҝҷеҜ№дәҺдёҖдәӣжҜ”иҫғжңүз»ҸйӘҢзҡ„жҲ–иҖ…иө„йҮ‘йҮҸжҜ”иҫғеӨ§зҡ„жҠ•иө„иҖ… пјҢ еҰӮжһңиғҪеӨҹзӯӣйҖүеҮәжҜ”иҫғеҘҪзҡ„е…¬еҸё пјҢ иҺ·еҫ—и¶…йўқ收зӣҠеҸҜиғҪжӣҙеӨ§ гҖӮ иҖҢеҜ№дәҺдёҖ иҲ¬зҡ„жҠ•иө„иҖ… пјҢ е»әи®®йҖҡиҝҮеҲӣдёҡжқҝдё»йўҳеҹәйҮ‘еҸӮдёҺжҜ”иҫғеҘҪ пјҢ 第дёҖ пјҢ еӣ дёәе®ғжң¬иә«жңүдёҖе®ҡзҡ„жҠ•иө„й—Ёж§ӣпјӣе…¶ж¬Ў пјҢ еҲӣдёҡжқҝжіЁеҶҢеҲ¶ж”№йқ©еҗҺ пјҢ жңӘжқҘеҲҶеҢ–д№ҹдјҡжҜ”иҫғжҳҺжҳҫ пјҢ иҖҢдё”жіЁеҶҢеҲ¶дёӢ пјҢ дёҠеёӮй—Ёж§ӣжӣҙеҢ…е®№ пјҢ жңүжӣҙеӨҡзҡ„е…¬еҸёдёҠеёӮ пјҢ еҰӮжӯӨдёҖжқҘ пјҢ зӯӣйҖүйҡҫеәҰд№ҹиҫғеӨ§ пјҢ

жҖ»иҖҢиЁҖд№Ӣ пјҢ еҲӣдёҡжқҝжіЁеҶҢеҲ¶ж”№йқ© пјҢ жҷ®йҖҡжҠ•иө„иҖ…зӣҙжҺҘжҠ•иө„еҲӣдёҡжқҝйҡҫеәҰеҠ еӨ§ пјҢ иҖҢеҜ№дё“дёҡзҡ„жңәжһ„жҠ•иө„иҖ…жқҘиҜҙ пјҢ еҸҜиғҪжҳҜдёҖдёӘжҜ”иҫғеӨ§зҡ„еҲ©еҘҪ гҖӮ

жӯӨеӨ– пјҢ е…¬еӢҹеҹәйҮ‘дёӯеҸӘжңүе°Ғй—ӯејҸзҡ„жҲҳз•Ҙй…Қе”®еҹәйҮ‘жүҚеҸҜд»ҘиҺ·еҫ—жҲҳз•Ҙй…Қе”®иө„ж ј пјҢ дёҖж—ҰеҸӮдёҺжҲҳз•Ҙй…Қе”® пјҢ е°ұеҝ…йЎ»й”Ғе®ҡдёҖе№ҙд»ҘдёҠ гҖӮ иҖҢдё”дёҖе№ҙи§ЈзҰҒеҗҺ пјҢ иҝҳйңҖиҰҒдёҖе®ҡзҡ„дәӨжҳ“ж—¶й—ҙ гҖӮ

еӣ жӯӨ пјҢ дёӘдәәжҠ•иө„иҖ…йңҖиҰҒжіЁж„Ҹзҡ„жҳҜ пјҢ е°Ҫз®ЎдёӨе№ҙе®ҡжңҹејҖж”ҫзҡ„и®ҫи®ЎиғҪеӨҹзЎ®дҝқеҹәйҮ‘зҡ„иө„дә§и§„жЁЎзЁіе®ҡ пјҢ дәүеҸ–иҺ·еҫ—жҲҳз•Ҙй…Қе”®иө„ж ј пјҢ дҪҶд№ҹиҰҒжіЁж„ҸеҹәйҮ‘еӯҳеңЁжөҒеҠЁжҖ§йЈҺйҷ© пјҢ еҗҲзҗҶе®үжҺ’иҮӘе·ұзҡ„иө„йҮ‘дҪҝз”Ёжғ…еҶө гҖӮ

еҲӣдёҡжқҝдёӨе№ҙе®ҡејҖеҹәйҮ‘

10й—®10зӯ”

1гҖҒеҲӣдёҡжқҝжҠ•иө„д»·еҖјеңЁе“ӘйҮҢпјҹ

зӯ”пјҡеӨҡж”ҝзӯ–ж”№йқ©и®©еҲӣдёҡжқҝжӣҙе…·жҠ•иө„д»·еҖј пјҢ 4жңҲ27ж—Ҙ пјҢ гҖҠеҲӣдёҡжқҝж”№йқ©е№¶иҜ•зӮ№жіЁеҶҢеҲ¶жҖ»дҪ“е®һж–Ҫж–№жЎҲгҖӢе®Ўи®®йҖҡиҝҮ пјҢ еҲӣдёҡжқҝжіЁеҶҢеҲ¶ж”№йқ©жӯЈејҸеҗҜеҠЁпјӣ5жңҲ22ж—Ҙ пјҢ иҜҒзӣ‘дјҡеҸ‘еёғгҖҠеҲӣдёҡжқҝйҰ–ж¬Ўе…¬ејҖеҸ‘иЎҢиҜҒеҲёеҸ‘иЎҢдёҺжүҝй”Җзү№еҲ«и§„е®ҡгҖӢпјҲеҫҒжұӮж„Ҹи§ҒзЁҝпјү пјҢ еҖҹйүҙ科еҲӣжқҝз»ҸйӘҢ пјҢ 并结еҗҲеҲӣдёҡжқҝеӯҳйҮҸж”№йқ©зү№зӮ№ пјҢ дҪңеҮәжңүй’ҲеҜ№жҖ§зҡ„еҲ¶еәҰе®үжҺ’ пјҢ ејәеҢ–еёӮеңәеҢ–зәҰжқҹжңәеҲ¶ гҖӮ

жҺЁиҚҗйҳ…иҜ»

- е…¬еҸё|еӨҡ家AиӮЎе…¬еҸёйҖҡиҝҮиӮЎжқғеҹәйҮ‘и®ӨиҙӯдёӯиҠҜеӣҪйҷ…科еҲӣжқҝдёҠеёӮиӮЎзҘЁ

- и°ғжҹҘ|е…¬е…ұеҚ«з”ҹдәӢ件жңҹй—ҙ еҜ№еҶІеҹәйҮ‘дёәдҪ•д»Қ然еқҡжҢҒ收еҸ–й«ҳйўқиҙ№з”Ё

- еҹәйҮ‘|дёӯиҠҜеӣҪйҷ…еҸ‘иЎҢд»·дёә27.52е…ғ дёӯеӣҪдҝЎз§‘е’ҢеӣҪ家йӣҶжҲҗз”өи·ҜеҹәйҮ‘еҸӮдёҺ

- з§ҒеӢҹеҹәйҮ‘|з§ҒеӢҹеҹәйҮ‘д№ұиұЎйў‘з”ҹ еӨҡең°еҜҶйӣҶејҖеҮәиӯҰзӨәеҮҪ

- ж јеұҖ|еӨ§йі„ж¶Ңе…ҘпјҢдҝқйҷ©зі»е…¬еӢҹеҹәйҮ‘иҝҺж–°ж јеұҖпјҒиЎҢдёҡеӯҳеңЁж„ҹе°ҡеҫ…жҸҗеҚҮпјҢиҝҷйЎ№дёҡеҠЎжҲ–жҲҗжқҖжүӢй”Ҹ

- дәәеҜҝ|еӨ§йі„ж¶Ңе…ҘпјҢдҝқйҷ©зі»е…¬еӢҹеҹәйҮ‘иҝҺж–°ж јеұҖпјҒиЎҢдёҡеӯҳеңЁж„ҹе°ҡеҫ…жҸҗеҚҮпјҢиҝҷйЎ№дёҡеҠЎжҲ–жҲҗжқҖжүӢй”Ҹ

- иҝӣиЎҢ|з§ҒеӢҹеҹәйҮ‘д№ұиұЎйў‘з”ҹ еӨҡең°еҜҶйӣҶејҖеҮәиӯҰзӨәеҮҪ

- еҹәйҮ‘и®Өиҙӯ|[е…¬еҸё]дёӯзҺҜиӮЎд»ҪпјҡеҸӮиӮЎеҹәйҮ‘и®ӨиҙӯдёӯиҠҜеӣҪйҷ…科еҲӣжқҝйҰ–еҸ‘иӮЎзҘЁ

- иө„дә§й…ҚзҪ®|дёҠеҚҠе№ҙиөҡеӨ§дәҶпјҒдёӢеҚҠе№ҙпјҢеҹәйҮ‘жҖҺд№ҲжҠ•пјҹ

- жҠ•иө„|[е…¬еҸё]дёӯзҺҜиӮЎд»ҪпјҡеҸӮиӮЎеҹәйҮ‘и®ӨиҙӯдёӯиҠҜеӣҪйҷ…科еҲӣжқҝйҰ–еҸ‘иӮЎзҘЁ