财经|达达集团更新招股书,估值35-40亿美元,即时零售赛道跑出新黑马

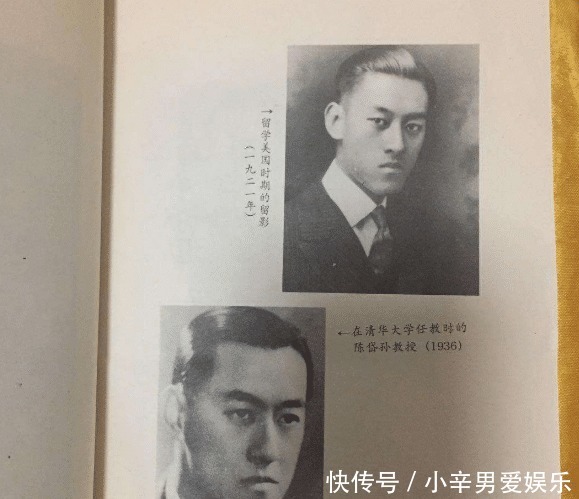

本文插图

“京东集团和沃尔玛持有约45.3%和9.5%股份 。 ”

作者:Stone Jin

编辑:tuya

出品:财经涂鸦

据IPO早知道消息 , 本地即时零售和配送平台达达集团于北京时间6月1日晚间向美国证券交易委员会(SEC)递交F-1/A文件 , 计划以 “DADA”为交易代码在纳斯达克挂牌上市 , 将成“即时零售第一股” 。

这意味着 , 达达或将成为5月20日美国参议院通过《外国公司问责法》(Holding Foreign Companies Accountable Act)后 , 第一家成功在美上市的中国企业 。

【财经|达达集团更新招股书,估值35-40亿美元,即时零售赛道跑出新黑马】往更深一步讲 , 无论是5月8日上市的金山云还是即将正式挂牌的达达 , 某种程度上都将增强中国企业冲击美股的决心和信心 。

毕竟 , 无论《外国公司问责法》何时获众议院通过 , 不管今后美国证监会是否还颁布更为严苛的法律法规 , 一个不争的事实就是——美国对外国上市公司、尤其是中国企业监管趋严已成无法回避的问题 。

从这一角度来看 , 达达选择在这一时间点在美上市 , 已实属不易 。

募资规模超市场预期

更新后的招股书显示 , 达达计划在本次IPO中发行1650万股美国存托股票(ADS) , 发行区间拟定于每股15美元至17美元 , 高盛亚洲、美银证券和杰富瑞担任联席主承销商 , 而承销商总计享有247.5万股的超额配售权 , 即执行“绿鞋机制”后的募资规模至多为3.03亿美元(按发行区间中间值计算) 。

相较于达达在F-1文件中注明的1亿美元暂定募资规模 , 达达实际募资规模明显增加 , 或也表明在IPO路演过程中 , 潜在投资者对达达的商业模式及发展前景持有较为积极的态度 。

而纵观过去一年在美上市的中国新经济公司 , 超3亿美元的募资规模也已属于较高的水平 , 同时也为后续在二级市场的表现带来了更多想象空间 。

重要合作伙伴持续加码

另据招股书介绍 , 京东和沃尔玛将作为基石投资者分别以IPO价格认购达达价值6000万美元和3000万美元的ADS 。

值得注意的是 , 京东和沃尔玛是达达最重要的两大机构股东和合作伙伴 , IPO后将分别持有达达45.3%和9.5%的股份 。 两者此番对达达的加持 , 也印证了其对于达达过往业绩表现、商业模式和长期价值的认可 。

业务协同方面 , 京东和沃尔玛作为市值高达约800亿美元和超3500亿美元的电商和零售巨头 , 两者与达达合作的想象空间依然不小 。

譬如 , 达达集团旗下的京东到家业务即主要为消费者提供超市便利、生鲜果蔬、医药健康、鲜花蛋糕、烘焙茶点、家居时尚等商品1小时配送到家的服务 , 这与京东集团的出发点不谋而合 。

而站在沃尔玛的角度来看 , 作为占据国内最多市场份额的外资零售巨头之一 , 其若想抢占更多国内消费者的心智 , 无疑需要更强有力的本土化服务与支持 。

早在2016年 , 沃尔玛就开始与腾讯、京东、达达集团等企业展开战略合作 , 以完成线上、线下的全渠道布局 。 而在1月6日至4月15日 , 沃尔玛鲜食在中国线上平台的销售额同比增长近3倍 , 其中很重要的一个驱动因素便是京东到家 。

何况 , 京东集团和沃尔玛向来更多考虑业务布局的长期价值 , 因此在一定程度上也让投资者对于达达在二级市场的股价表现吃下一颗“定心丸” 。

业务闭环带来更大想象空间

而从达达集团自身的成绩单来看 , 2017年至2019年 , 达达集团的净收入分别为12.18亿元、19.22亿元和30.99亿元(人民币 , 下同);2020年第一季度 , 达达集团的净收入为10.99亿元 , 同比增长108.9% 。

至于To C创业公司长期以来饱受争议的亏损问题 , 尽管不可避免的尚处于亏损状态 , 但净亏损已呈明显收窄趋势 。

推荐阅读

- FX168财经|欧佩克+产油国或在6月4日举行线上会议 油价续刷3月中旬以来高位

- 财经|上市公司圣象董事长意外离世,股价涨停,难道股民很冷血?

- 乐居财经|蓝光发展:2020年第三次临时股东大会决议公告

- BOSS说财经|低调的互联网大佬:与马云齐名,一年累计捐款高达8.5亿

- 每日经济新闻|丹化科技:第一大股东丹化集团质押4400万股

- 易木财经|软银不与愿景联合投资 北汽拟收购神州优车 小鹏汽车秘交IPO文件

- 财经|中国持续减持1200亿,各国纷纷效仿,美国被逼亮出最后“底牌”

- 乐居财经|南山控股[公司]拟转让成都恒璟源49%股权及相关债权

- 乐居财经|2019年中国连锁百强出炉 银泰新零售逆势双位数上涨

- 环球老虎财经|厦门前首富名下大唐地产赴港上市:净负债率曾高达1085.3%