银行卡贩卖黑产链条调查:农村青年、大学生被盯上( 三 )

与之类似,张迪透露,他和快递公司业务员同样存在“合作关系”。“寄一套一般会给快递员30元,有什么风声他(快递员)也会告诉我。”张迪说。

至于交易账款的交接,张迪十分谨慎,“有一个小号专门转账,我们都很小心,怕被查。”除此之外,他不愿过多透露其他信息。

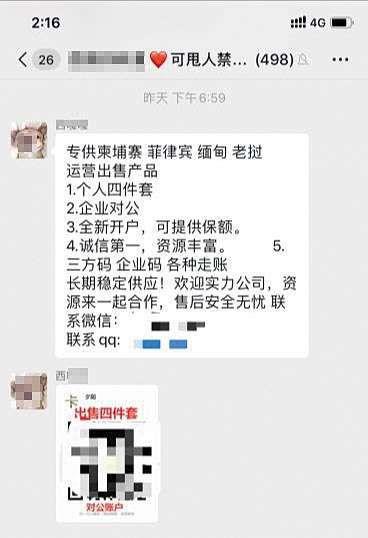

据张迪介绍,因不少赌博网站运营方均在境外,他特意为此开辟了出境的渠道。采访人员卧底上文提及的博彩行业交流群发现,称可以提供出境邮递服务的信息同样并不少见。

银行卡贩卖黑产链条调查:农村青年、大学生被盯上//www.jiangsulong.com//本文由热心网友[jtr88] 投稿。来源是:新京报

“广州到菲律宾、柬埔寨、泰国海运、陆运、空运,双清关派送到门(时效稳定,诚信经营)。”去年10月30日凌晨三点,一名昵称为“柬埔寨东南亚物流专线”的用户发布到群里的广告这样描述其主要业务,并在广告下方附有联系电话。其表示,香烟、四件套等敏感货物均可承运。

当天下午,采访人员拨打了对方留下的手机号码,电话另一端是一位操南方口音的男士。“现在广州渠道查得严,四件套做不了。”不过,其表示可以走广西的渠道将货物送出境。“每公斤35元,160件四件套大概就200多块钱。都是空运。”

“四件套一直在走(发货),安全性你可以放心。”至于如何规避监管,以及将银行卡四件套运送出境的具体方法,对方以这是其“商业机密”为由拒绝透露。

“银行卡四件套因具有真实性,并非非法伪造的证件,所以不在禁止邮寄名录之列。目前从法律规定层面来看,是可以邮寄的。”北京盈科(上海)律师事务所高级合伙人陈晓薇说,“但因为贩卖银行卡四件套的行为已经发展为一条产业链,其中最重要的一个环节就是“邮寄”。邮寄因为成本低,效率高,成为银行卡四件套贩卖黑产的推动器。”

陈晓薇认为,只有从邮寄环节进行规范限制,才能从根本上打击银行卡四件套的贩卖黑产业务。“有关部门应当尽快出台《禁止邮寄物品指导目录》的补充修订,将证件、银行卡等涉及个人隐私的物品列入。同时也应考虑到社会经济发展的需求,在法律法规中进行补充,即上述证件、银行卡等的邮寄,需经本人签字确认。再结合《中华人民共和国邮政法》第二十五条规定:邮政企业应当依法建立并执行邮件收寄验视制度。对信件以外的邮件,邮政企业收寄时应当当场验视内件。用户拒绝验视的,邮政企业不予收寄。各邮政企业应该对邮寄物品进行验视,发现有身份证、银行卡、U盾等,必须本人签名确认后,才可收寄。否则,不予邮寄。邮政企业需要承担法律规定的验视义务。”

被用于电信诈骗、洗钱,银行应严查异常开户

银行卡贩卖黑产链条调查:农村青年、大学生被盯上.www.jiangsulong.com//本文由热心网友[55只手遮天] 投稿。

在近几年查获的电信诈骗案中,拥有大量的银行卡成为犯罪嫌疑人的“必备品”。

2018年12月至2019年5月,历时5个半月,四川大英县公安局专案组将犯罪嫌疑人杨某华等11名团伙骨干抓获归案。警方查明,该犯罪团伙通过办理、贩卖银行卡套件,为网络赌博、诈骗、洗钱等犯罪活动提供帮助。在查实的879套银行卡中,有400余套涉及全国各地电信诈骗案1000余件,涉及金额1.65亿元。

除了电信诈骗,银行卡买卖的背后还指向洗钱、行贿、受贿、非法所得的财产转移等不法行为。为防止洗钱等犯罪活动,监管层在近年先后颁布了多项政策。

2016年3月,银监会发布《关于银行业打击治理电信网络新型违法犯罪有关工作事项的通知》,严格限制开卡数量,同一商业银行为同一客户开立借记卡原则上不得超过4张;同年12月,银行个人账户分类管理启动,每个人在一个银行只能开立一个Ⅰ类户,已有Ⅰ类户的,再开户时,只能是Ⅱ、Ⅲ类账户。根据规定,Ⅱ类账户消费和缴费、向非绑定账户转出资金、取出现金日累计限额合计为1万元,年累计限额合计为20万元。Ⅲ类账户限额上调后也仅为2000元。

“银行给用户开卡时都会提醒本人使用,密码不要透露给别人,不过还是有人不在意。而且在这种倒卖关系中,一般是买方给开卡人一些好处费,开卡人会觉得自己没有资金在卡里,开卡还有钱赚,所以没风险。”一位股份行人士告诉新京报采访人员,用户来开卡,银行是不能拒绝的,多数时候在开卡环节也很难判断账户使用用途。

另一位股份行人士也表示,开卡都凭用户个人意愿,银行拦不住,也不知道他的用途。“之前碰到过一位用户来办卡并开U盾,称第二天就要去美国,但是行色匆忙,说话也前言不搭后语。碰到这种情况,支行可以先预留信息上报分行,7天后再予办理。”

央行此前明确,银行要严格审查异常开户情形,必要时应当拒绝开户。可以拒绝开户的情形包括:不配合客户身份识别、有组织同时或分批开户、开户理由不合理、开立业务与客户身份不相符、有明显理由怀疑客户开立账户存在开卡倒卖或从事违法犯罪活动等。

对账户资金异常变动,银行有其监测手段。受访人士称,该行设有反洗钱部门,如果一个账户出现异常大额或高频进出款,在上报央行的同时,银行也会采取“强制备注”手段,被强制备注的账户需要本人到银行去“解绑”。

“之前我国一人数折现象很普遍,导致一些闲置账户被不法分子挪用。个人账户分类管理启动后,银行排查起来相对容易很多。如果账户被强制备注也没有解除,那意味着之后都只能在这家银行开Ⅱ、Ⅲ类账户,可用功能和额度会减少很多。”一位银行人士称。

一位接近银行人士直言,银行卡贩卖产业链条折射出目前存在发卡银行对持卡人身份识别和尽职调查工作不充分,客户身份资料和交易记录保存不够合理,大额和可疑交易甄别不到位等多个问题。“银行应加强对客户的甄别能力和对银行卡的管理水平。”

推荐阅读

- 链条|为过年买新衣,又怕只能穿一次?选金色首饰呀,日常还百搭

- 熊黛林|剧情靠“拼盘”,贩卖情怀捞票房,国产电影不能再这样下去了!

- 刘亦菲|刘亦菲成为路易威登的代言人,LV哪些包包值得入手缤纷浮雕图案链条手包有个性

- 链条包|黑色紧身裤搭配链条包, 时尚感十足, 抓人眼球

- 链条|提起今年最火的配饰,金属链有话说

- 濮存昕|濮方结婚前,濮存昕给一她50万银行卡让送给金凯作为嫁妆,濮方泪流满面

- 周星驰|猥琐至极,国产片何时不再贩卖颜色!

- 网购|女主播同时是知名“裸替”,拍摄“不雅小视频”,56元贩卖给粉丝

- 周迅|周迅上综艺学聪明了,叠穿链条背心配“情趣袜”,真没人比她会秀

- 郭碧婷|23岁艾丽范宁穿衣大胆,链条上衣抢镜,网友:美女硌得慌嘛