股票|这可能是A股最大“乌龙”( 三 )

文章图片

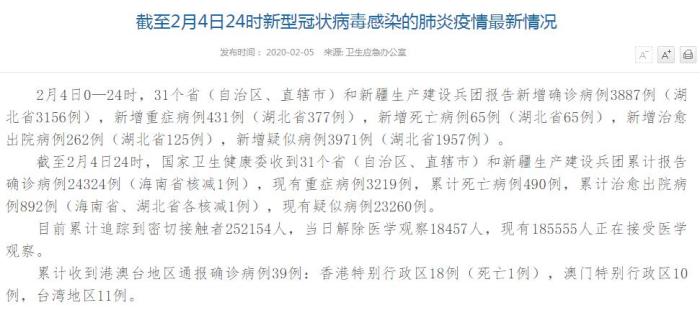

第三级,电力投资 。

正如中国电建《2021年报》所说:“电力投资与运营业务与工程承包及勘探设计业务紧密相连,是公司产业链的延伸 。”

【股票|这可能是A股最大“乌龙”】提供勘探、规划、设计、施工、服务“一条龙”服务,中国电建对经手项目“知根知底”,并且有相当大的话语权,对有利可图的项目捷足先登是题中应有之义 。

三峡新能源则没有这种优势,项目质量略逊一筹——

2020年,电建投资与三峡新能源装机容量相近,电建投资营收189亿、每瓦年入1.17元;三峡新能源营收113亿、每瓦年入0.73元;

2021年,三峡新能源装机容量暴涨至22.9GW,营收155亿、每瓦年入0.68元;电建投资营收203亿、每瓦年入仍为1.17元,比三峡新能源高73.1% 。

文章图片

2021年,三峡新能源毛利润率高达58.4%,而中国电建投资板块毛利润率为40.9% 。主要原因是三峡新能源风电装机容量占比高达62.3%,在享受补贴之后风电毛利润率超过60% 。

《招股说明书》披露,2017年~2019年,三峡新能源获补贴金额分别24.1亿、23.5亿、23.1亿,而这三年的净利润分别为24亿、27亿、28亿 。补贴退坡对存量项目没有影响,但新增装机容量获利难度成倍增大 。

电建投资水电装机容量接近40%,风电约为36% 。

装机容量是巨额投资“换”来的,电建投资每瓦收入领先,长远来看三峡新能源的毛利润率未必能赢 。

3)机构投资的“乌龙”

尽管电建投资与三峡新能源有这样那样的不同,可以说它“毛利润率低”、“水电占比高、光伏/风电占比有待提高”,但不能将其视为无物或者认为与三峡新能源没有可比性 。三峡新能源目前估值高也好、低也好,电建投资应与其等量齐观 。

中国电建旗下营收占比不到5%的板块可以与三峡新能源等量齐观,而中国电建市值仅为后者的60% 。难道堪称王牌的水电勘探设计、全球排名第五的施工力量、1.5万亿在手合同,还有即将迎来爆发式增长的抽水蓄能业务都是负值?这或许是A股市场最大的乌龙 。

不客气地说:买入三峡新能源的基金经理,不懂新能源!

例如某只名为“XX均衡优选”的基金,三峡新能源是第六重仓股,持股市值超过基金净值的5% 。排在前面的有四家航空公司(国航、东航、南航、吉祥)合计占基金净值的31.3%!疫情严重、油价高企、航空公司巨亏 。

该基金经理的思路无非是赌疫情好转、俄乌和解、国际油价大跌、航空复苏、股价翻盘,赢了名利双收,亏了也不少拿管理费 。赌一把未尝不可,拿基金净资产的三分之一赌民航业复苏就过了 。

比投资者教育更急迫的是对公募基金经理的教育,他们中相当一部分人缺乏责任心和研究能力,拿基民的钱博个人的前程 。

(*以上分析仅供参考,不构成任何投资建议)

文章图片

推荐阅读

- 大宗红茶,红茶的初制工艺茶

- 宜兴红茶制作工艺,宜兴红茶品牌

- 想广交良友就要牢记这九大定律 如何广交朋友

- 治疗风湿热的药方

- 小池这首诗描写了哪些景物各有什么特点?小池这首诗描写了哪些景物写一句话_1

- 桑螵蛸的作用与功效有哪些?

- 连翘的功效与作用有哪些?

- 夜明砂的功效与作用有哪些?

- 眼球充血怎么办呢

- 这些小年禁忌,你不可不知!