巨头|消费股天花板到了吗?深度解析四大长牛逻辑,估值高出国际巨头数倍背景下,未来机会在哪

消费在中国经济增长中发挥着“定海神针”作用 , 在股市也同样如此 。 然而随着食品饮料和医药行业的估值持续抬升 , 围绕两大板块是否到顶的话题引发投资者普遍关注 ,证券时报·数据宝试图从多角度进行分析消费股长牛逻辑及当前形势、未来机会等 , 以供读者参考 。

A股历来存在一种现象 , 以食品、医药为首的消费股似乎有一种“魔力” , 不论在牛熊市都能脱颖而出 , 取得不错投资收益 , 机构和资金乐此不疲 。 即便沪指在3400点附近踌躇不前的节点 , 消费龙头股的猛烈攻势再次惊艳市场 。

食品医药 板块连续两日退潮

据统计 , 吉林森工、有友食品、酒鬼酒、盐津铺子、涪陵榨菜等多只食品股8月至今最大涨幅超过40% , 医药股中吉药控股、片仔癀、葵花药业、健民集团、金域医学等期间最大涨幅也超过40% 。市值超千亿的消费龙头股片仔癀、爱尔眼科、云南白药、洋河股份、海天味业、贵州茅台均在近三个交易日创下历史新高 。

文章图片

就在一片惊叹声中 , 食品饮料和医药生物板块周四集体降温 , 片仔癀、海天味业两家明星公司在创历史新高后大跳水 。 周五 , 海天味业、千禾味业、中炬高新、欧普康视、通策医疗、片仔癀、云南白药等消费龙头公司再次大跌 , 两市多数权重白马股也应声下跌 , 消费板块独立行情戛然而止 。

文章图片

市场人士分析认为 , 此前主板拉升食品饮料、医药 生物的时候 , 实际上不少机构纷纷减仓 , 以至于类似片仔癀、云南白药、海天味业等这些高位白马股的股价出现了集体跳水的现象 。 客观上来说 , 从估值水平、股价位置和盈利水平等方面分析 , 似乎都不足够支撑现在消费龙头股的后续行情 。 食品医药两大消费板块为何能持续受到投资者的偏爱 , 消费板块是否已到天花板 , 还有哪些机会值得关注?本文试图通过回溯历史和多方位对比 ,以求找到答案 。

消费板块长牛逻辑一:

食品医药板块渐成A股定海神针

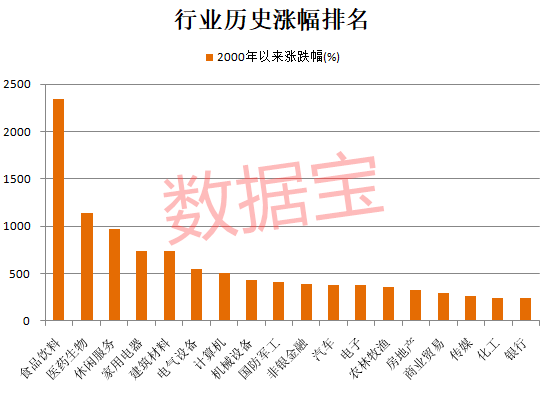

消费板块盛产长线牛股 , 已是不争的事实 。 数据宝统计显示 , 2000年以来 , 食品饮料、医药生物两大行业指数累计涨幅分别为2343.21%、1142.02%领跑A股市场 , 是全市场仅有的两个历史涨幅超过10倍的行业 。 两大行业中 ,20年来共诞生了59只十倍股 , 白酒龙头贵州茅台、医药龙头恒瑞医药2000年以来累计涨幅分别达到367.64倍、179.12倍 , 排名全A股第一、第二位 。

文章图片

随着时间的推移 , 食品饮料、医药生物行业在A股的权重越来越高 。 截至最新 , 两大行业A股市值合计14.05万亿元 , 占A股比例为18.65% , 去年底 , 这一比例为14.13% , 过去近九个月时间里 , 两大行业市值占A股比例提升近4.52个百分点 。 与历史上各年度末相比 , 食品饮料、医药生物行业市值在A股的占比已创历史最高水平 。 也正因如此 , 两大消费板块对大盘指数的影响也日趋明显 。 以周五为例 , 贵州茅台、海天味业、恒瑞医药三大消费龙头在上证指数的权重系数均超过1% , 其中贵州茅台权重系数达到5.53% , 遥遥领先工商银行、农业银行等万亿市值公司 。

文章图片

消费板块长牛逻辑二:

高毛利和高收益维持增长态势

食品饮料行业之所以容易出现长线大牛股 , 与该行业拥有护城河的“好生意” , ROE(净资产收益率)长期维持高位不无关系 。 食品饮料行业具有不易受技术冲击 , 同时又有盈利稳定、现金流充沛、不太需求再投入等特点 。 行业中一旦出现了优胜者 , 其通过长期建立起来的品牌壁垒或规模优势具有自我加强的趋势 , 护城河会愈发的稳固 , 市占率和盈利能力能维持长期的稳定或提升 , 进而推动业绩和股价的不断提升 。 而医药生物行业是典型受益于老龄化持续推进的行业 , 具有成长空间大、高进入壁垒的特性 , 再加上有医保扩容、药品政策改革优化等诸多政策因素驱动 , 这都为优质公司提供了良好的赛道 。

推荐阅读

- 读特|日本化妆品巨头据此推出新品,日媒:疫情下全民佩戴口罩

- 贷款|房贷、消费贷、理财产品都有哪些新动向?从上市银行半年报看百姓“钱”途

- 消费|计划到期!新时达:股东张为菊累计减持175万股

- 消费|减持!天通股份:减持博创科技约32万股

- 女友|原创高以翔女友身份遭粉丝质疑?亲密合照被疑合成,到底谁在消费逝者

- 人民日报|岳阳君山区:消费扶贫托起贫困户稳稳的幸福

- 大众报业·海报新闻|拼手速!9月第一波山东省级文旅惠民消费券8日上午9点开抢

- 河西区|天津市消费扶贫产品额已突破10亿元

- 贷款|房贷、消费贷、理财产品都有哪些新动向?——从上市银行半年报看百姓“钱”途

- 岳阳君山区:消费扶贫托起贫困户稳稳的幸福