基金|股债“跷跷板”效应!开放式债基规模连下台阶,3个月缩水5500亿

开放式债基规模三连降 。

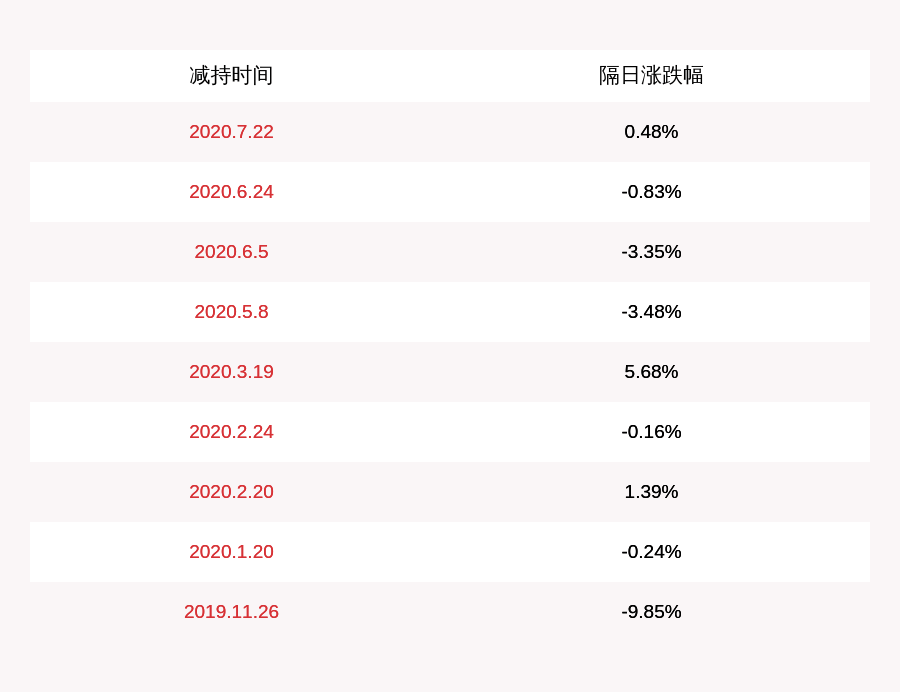

本文插图

2020年8月26日 , 据中国基金业协会公布的数据显示 , 截至今年7月底 , 我国境内共有基金管理公司129家 , 这些机构管理的公募基金资产净值合计17.69万亿元 。 相较6月底的16.9万亿 , 7月份一个月就规模就增长接近8000亿 , 达到7851.23亿 , 涨幅达到4.64% 。

特别是7月初 , A股市场一度出现逼空行情 , 各大指数连续大幅上扬 。 受此影响 , 混合型基金和股票型基金份额和规模均录得明显增长 。 以混合型基金来看 , 7月底混合型基金总份额为2.07万亿份 , 规模为3.21万亿元 , 而相较6月底 , 7月份大幅增长了2168.75亿份、5402.1亿元 。 同样 , 股票型基金也增长明显 , 同期基金规模为1.75万亿 , 较6月份增长了2162.39亿元 , 增幅达14% 。

不过 , 在权益基金规模大幅攀升的同时 , 开放式债基规模却是一降再降 , 6 月至7月呈加速收缩趋势 。 股债“跷跷板”效应得到了充分的体现 。

上述中基协最新数据表明 , 今年7月开放式债券基金总份额为2.63万亿份 , 总资产规模为2.88万亿元 , 相较6月底分别缩水了2308.38亿份、2368.76亿元 。

新经济e线注意到 , 在开放式债基中 , 当月唯一的亮点莫过于摊余成本法定开债基 。 可以说 , 如果没有摊余成本法定开债基支撑的话 , 7月债基缩水规模可能会更大 。

仅7月份 , 摊余成本法定开债基新成立基金规模迅速攀升至1875亿元 , 较2019年末成立规模峰值1255亿元还要多出620亿元 , 单月内共有33只该类基金发行 。 截至8 月25 日 , 短短两个月时间里 , 摊余成本法定开债基发行规模已高达2554 亿 , 而发起式定开债基发行规模仅2 亿 , 普通定开债基更没有新发行 。

3个月缩水5500亿

新经济e线获悉 , 这也是自今年4月份以来 , 开放式债券基金连续3个月出现规模缩水 。 具体来讲 , 4月底债券基金总规模为3.43万亿元 , 随后在5月、6月节节下滑 , 分别为3.37万亿元、3.12万亿元 。 按今年7月总资产净值2.88万亿元计算 , 仅三个月时间下来 , 债基资产规模已大幅缩水5500亿元 。

【基金|股债“跷跷板”效应!开放式债基规模连下台阶,3个月缩水5500亿】

本文插图

同样 , 开放式债券基金此前披露的今年二季度季报情况也证实了这一趋势 。 报告期内 , 除了短债基金净申购率小幅上升 , 其余债基产品赎回压力明显增强 。 统计表明 , 截至2020年二季度 , 在存续的中长期纯债基金中 , 只有48.67%的产品出现净申购 , 较上一季度减少5.23% 。

在一级债基、二级债基以及被动指数债基中 , 产品净申购率更低 , 分别为仅有29.67%、34.53%、34.38%的产品出现净申购 , 较今年一季度分别下降30.33%、21.39%、12.43% 。 相比之下 , 仅存续短期纯债中有54.55%的产品出现净申购 , 较上一季度增加7.05% 。

据新经济e线了解 , 从净值回报来看 , 今年二季度债基业绩整体偏弱呈恶化态势 。 2020年二季度债基总体回报大幅下行 。 二季度Wind债券型基金指数回报0.28% , 相比于一季度上升大幅下降1.43个百分点 。

其中 , 中长期纯债和被动指数债基回报环比明显下降 , 分别下行2.05个百分点和2.85个百分点录得-0.11%和-0.55%;仅二级债基表现相对较好 , 二季度基本面边际修复 , 市场风险偏好有所回升 , 二级债基回报环比上行1.16个百分点至1.99%;短债基金和一级债基回报较低 , 分别录得0.19%和-0.09% 。

此外 , 就当前债基的新发趋势而言 , 仍是摊余成本法定开债基一枝独秀 。 截至8 月25 日 , 正在发行的摊余成本法债基有10 只;已审批待发行的摊余成本法债基有15 只;受理决定日在3 月之前的摊余成本法债基约28 只 , 因此 , 未来合计摊余成本法债基约55 只 , 假设按平均发行规模70 亿 , 合计发行规模尚不到4000 亿 。

推荐阅读

- 每日经济新闻|外资100%控股的新基金公司来了!贝莱德基金拔得头筹

- 债基|贝莱德基金获批,首家外商独资公募诞生

- 证券投资基金|基金日记:昨日收益+3272,今年累计收益25177

- 基金|重大变革!基金销售规则明确,杜绝诱导频繁申赎,从业负面清单也出炉

- 基金|关于深港ETF互通产品,银保监会和证监会纷纷发布重要信息

- 公募基金|公募基金销售新规出炉十二大要点全解读

- 证监会发布公募基金销售机构监督管理办法

- 证券日报之声|外资券商、期货公司队伍扩至8家 首家外资100%控股公募基金有望落地

- 债基|专访 | 国海富兰克林基金经理吴弦:FOF投资不只是选基,体现的是投资思维

- 基金|霸屏朋友圈“888”!除王卫外,高毅、易方达、汇添富基金等72家机构持有顺丰控股