现金|手握1万亿元现金,他想干什么?( 二 )

美股的投资者难道都是傻瓜么?

当然不是!

巴菲特指标持续“玩火”的原因,并不在投资者这里,而是在美联储这里,在美国国债收益率这里,在无风险收益率这里。

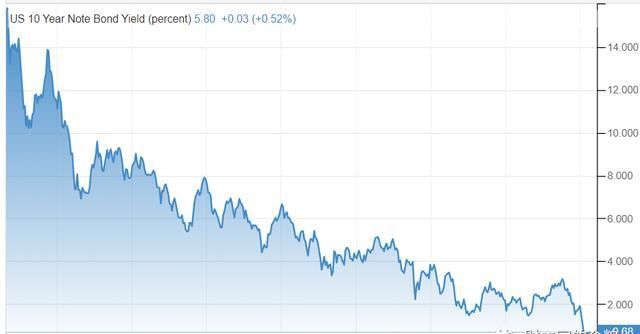

下图就是全球大类资产的定价之锚——美国十年期国债收益率40年的变动,可以看到,从20世纪80年代到现在,这个数据连续下降了40年。

文章图片

而我无数次给大家强调过,无风险的国债收益率正是一切能产生现金流资产的计价基准。

在社会通货膨胀率没有大变化的情况下,理论上说:

如果10年期国债收益率10%,股票整体估值上限也就在10倍;

如果10年期国债收益率5%,股票整体估值上限也就在20倍;

如果10年期国债收益率降到2%,那么股票整体估值上限就可以抬升到50倍;

那么,如果国债的无风险收益率降到1%,理论上说,股票整体估值上限可以抬升到100倍。

同样的绝对收益率下降幅度,在国债低收益率时代,对于股市估值是更大的利好:

国债收益率从5%降到4%,股市的估值上限可以抬升25%,从20倍提升到25倍;

国债收益率从2%降低到1%,股市的估值上限可以抬升100%,从50倍提升到100倍;

……

从1995年到现在,美国10年期国债收益率从8%一路下降到2019年底的2%,这意味着,美股整体的估值上限,可以从12.5倍PE飙升到50倍PE,随着无风险收益率的持续下降,股市估值持续抬升,巴菲特指标自然就会持续升高并且居高不下了!

你是不是想知道,接下来的美国股市会怎么走?

那我们不妨看看,从2020年2月份到现在,美元资产的定海神针——10年期国债收益率的变动是怎样的一个情况。

文章图片

你看到了,十年期国债的无风险收益率从1.6%暴跌至0.68%——

你说说,股市该抬升多少?

【 现金|手握1万亿元现金,他想干什么?】但是,如果从短期来看,请注意,就从8月初开始,美国国债收益率开始逐渐抬升,从最低的0.5%,目前已经升至0.68%,如果这一轮国债收益率能上升至1%左右,包括黄金、股市都很有可能会经历一轮调整。

当然,这一切归根结底要看美联储,如果美联储坚持认为,印钞大放水一丝一毫都不能停息,持续刻意压低国债收益率,可能股市就没什么调整——

毕竟,人家才真正是股市的总庄家嘛!

推荐阅读

- 北京市|“小豆包”收到特别开学礼!北京市151万中小学生陆续开启新学期

- 被举报上班吃馒头|被举报上班吃馒头向同事索赔1万怎么回事?具体详情曝光结果是什么

- 河南都市频道|赌神背267万现金机场被拦,称:钱不要了,别耽误我打牌

- 奇葩|被举报上班吃馒头向同事索赔1万被驳,网友:一个馒头引发的诉讼

- 新浪科技@工信部长肖亚庆:中国工业互联网产业规模已达2.1万亿新浪科技2020-08-29 13:34:140阅

- 香港普及社区检测计划,5小时超过11万人预约登记

- 举报|青岛一员工被举报上班吃馒头,向同事索赔1万元!法院判了

- 人物|博主为吸引关注:用1万升可乐和小苏打制造壮观“可乐喷泉”

- 阿里|电商“最难啃的骨头”今年成最大黑马 阿里瞄准家装生意:3年冲刺1万亿

- 青岛一员工被举报上班吃馒头,向同事索赔1万元!法院判了…