股票|答疑支招篇:如何判断一个企业的可持续盈利能力?

如何判断企业的持续盈利能力?李老师认为 , 判断上市公司的持续盈利能力 , 需要在了解该公司基本情况的基础之上才能做出判断 。 一般要基于以下几项研究才能做出判断:行业信息 , 公司的盈利模式 , 公司运行情况 。

1、 行业信息

行业趋势

就是我们常说的这个行业是夕阳行业还是朝阳行业 。 所谓朝阳行业就是社会对这个行业的未来发展有较高的预期 , 当前这个行业还处于不成熟阶段 , 未来会有很大的发展 。 这种行业可塑性强 , 预期收益高 , 但是同时风险也高 , 比如十年前的光伏产业 , 比如2000年左右的互联网行业 。

一般来讲要准确判断一个行业的未来走势需要由非常深的认识和深入的分析 。 比如当年李开复就比较早的喊出移动互联网时代的到来 。 夕阳行业呢就相反 , 发展了很多年 , 该淘汰的公司也已经淘汰完了 , 剩下的公司拿着比较固定的利润 , 未来增长空间不大 , 甚至有逐渐缩小的趋势 。

与同行业其余公司的对比

就是说跟你这个公司在同一个航道中的其余公司什么情况 。 研究这个有什么意义呢?说白了就是看你是不是龙头企业 。 我们小时候上学都学过政治经济学 , 资本主义的发展有一个自由主义向垄断发展的阶段 , 我们现在比较时髦的说法叫头部(集中)效应 。

龙头企业有以下几个特点:市场占有率高 , 产品号召力大 , 拥有比其余厂家更高的产品定价权 , 进而拥有比其余厂家更高的利润率 。 大A股里面的例子:家电行业的格力 , 白酒行业里的茅台 , 这两家拥有响当当的定价权 。

2、公司的盈利模式

公司的客户是基于大客户的还是基于多如牛毛的小客户的 。 从持续性上来讲 , 当然是后者更忧 。 一年不开单 , 开单吃一年 , 这种就不行 , 持续性就很差 , 大型基建啊 , 工程啊就是这种 。

而后者就有很好的持续性 , 不会受到某一个或者某一类客户的影响很大 。 巴菲特原来选股就偏好这种 , 他把这种企业较“印钞机” , 比较成功的案例就是喜诗糖果和可口可乐 , 日常快消品 , 谁都离不开 。

上面说的格力和茅台其实也属于这类 , 但不是快消品 , 但是是面向普罗大众的每个人或家庭都有购买的需求 。 像医疗器械就不是 , 这个市场比较狭窄 , 面向的是全国几千家医院和几万家诊所 。

从持续性上来讲就比不上消费品 。 再回到巴菲特 , 原来坚持不买科技股的 , 后来买入了苹果 , 去年又买入了亚马逊 , 就是看到了这两家身上快消品的特色 。

本文插图

3、公司的运行情况

我们了解上市公司的运行情况 , 一般没有别的渠道 , 就是看财报 。 所以就变成了如何从财报判断一家公司的持续盈利能力 。 财报呢 , 也没有那么复杂 , 我们往简单里说 , 就是三表一注:资产负债表、利润表、现金流量表 , 一注即为报表附注 。 我们简单说几点比较关键的 , 因为完全展开说太复杂 。

主营业务收入占营业收入的比例要高

卖鞋的就是卖鞋的 , 如果你某一期财报营业收入或者利润很高 , 但是仔细一看原来是卖房子卖出来的 , 那就不行 , 典型的不可持续 。

主营业务收入和利润要维持稳定或者有逐渐增高的趋势

一般来讲看炒股软件上的市盈率就可以 , 一般有市盈率、动态市盈率和ttm市盈率几个 , 处于上升通道的公司最好是市盈率>ttm市盈率>动态市盈率 。 如果一直几个季度都这样 , 一般来讲问题不大 , 因为非主营收入不会持续几个季度的 。

现金流

财务造假或者说报表粉饰 , 手段之一就是通过现金流制造出较高的营业收入和利润 。 所以当期的现金流的正负情况很有意义 , 如果现金流当期净流出 , 或者连续几个周期净流出 , 就要注意了 , 现在可能是拿钱砸市场 , 如果砸出来了 , 那可能在未来某一期现金流转正 , 公司就此走上正轨了 。

推荐阅读

- 股票行情|年季报表│比亚迪上半年净利16.62亿元 同比增长14.29%

- 股票|资本收割造车新势力:时代赋予的行业造富机会!

- 股票行情|好消息!又一家乐清企业即将上市

- 股票行情|特斯拉股价不断上涨 马斯克净财富超 1000 亿美元

- 证券时报|股票少赚或亏掉5000块,区别在哪?

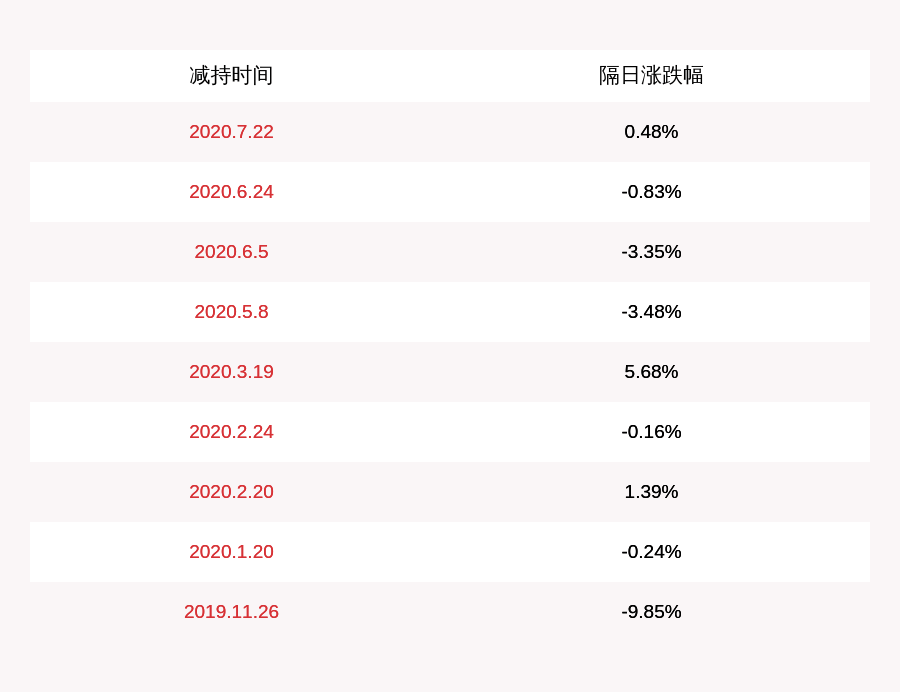

- 股票|“带票老师”又挖坑了?“大牛股”高位两跌停闷杀8000股民!这个套路竟然还有人相信

- 股票行情|巨丰周报:沪指打破盘整局面 这类股望迎新一轮反弹

- 公司公告|暴风集团公告:股票终止上市 9月21日进入退市整理期

- 股票行情|从资金流的角度来分解国联证券

- 股票|一阳该三观!向上突破后大盘将再度冲击前高!