汽车预言家|华晨是如何把“华晨宝马10年利润”变成负债的?

本文插图

8月13日 , 据相关媒体援引消息人士报道称 , 华晨汽车债权银行已组成债委会 , 光大银行为主要牵头行 。 债委会已经处在各家债权行上报债权阶段 。

随后华晨相关人士对外回应:“成立债委会主要是协调相关债权方不要抽贷、压贷、断贷 , 继续给予公司金融财务上面的支持 , 并非企业自身进行破产重整 。 ”

据资料显示 , 债委会是由债务规模较大的困难企业三家以上债权银行业金融机构发起成立的协商性、自律性、临时性组织 , 最早于2016年由银监会提出并在全国范围内实施 , 其目的是构建各银行业机构信息交流和协调一致行动的平台 , 形成帮扶困难企业的合力 。

东北明星企业华晨的债务危机背后究竟遭遇了什么?逐年业绩增长的华晨宝马为什么救不了华晨?汽车预言家尝试从多种角度梳理华晨此次债务危机背后的深层次逻辑 。

1

华晨控股欠下了华晨宝马十年的净利润

根据2020年华晨第一季度业绩报告 , 截至2020年第一季末华晨控股总资产为1754.37亿元 , 总负债1226.75亿元 , 净资产527.62亿元 , 资产负债率69.93% , 负债水平高于汽车行业平均水平 。

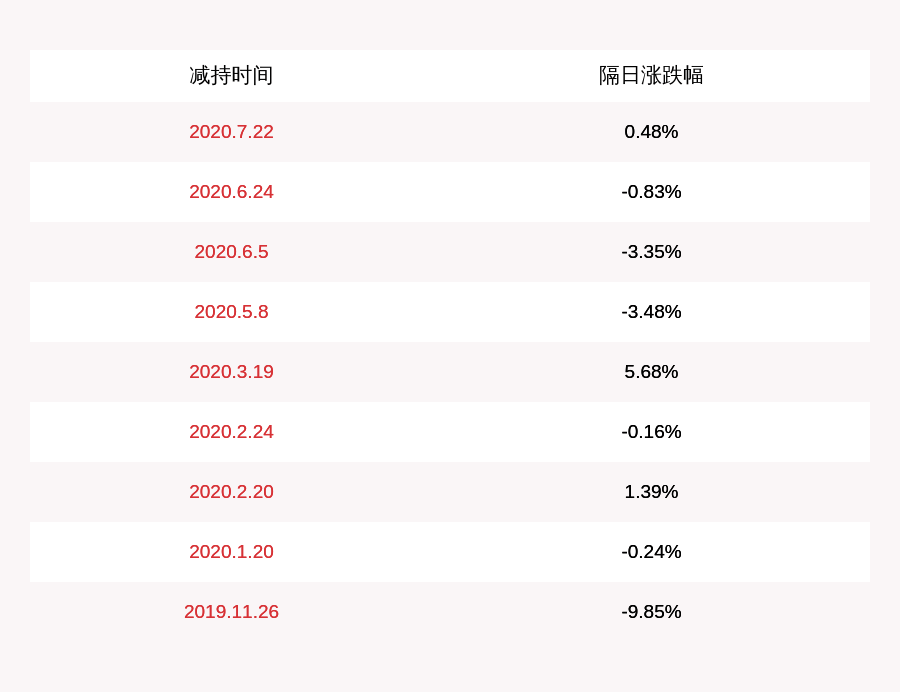

“不能想象 , 华晨身上有超过1200亿的负债 。 ”相关行业人士对汽车预言家指出 , 华晨宝马一年贡献给华晨的净利润不足100亿 , 华晨控股负债比华晨宝马10年净利润总额还要多 。

本文插图

相关资料显示 , 华晨宝马2019年贡献给华晨控股的净利润为76.26亿元 , 是合资生产以来净利润最高的一年 。 如果按照目前华晨25%股份计算 , 未来华晨宝马贡献给华晨的利润不超过100亿 。

而将华晨目前的负债具体拆分来看 , 目前华晨控股主要以流动负债为主 , 流动负债占总负债比为78% , 债务结构亟待优化 。

截至今年一季末 , 华晨控股流动负债有951.7亿元 , 主要为应付票据及应付账款454.36亿元 , 短期借款186.92亿元 , 其一年内到期的短期负债有245.36亿元 。

行业专家向汽车预言家解释 , 通常情况下流动负债是指:“企业将在1年内或超过一年的一个营业周期内偿还的债务” 。 从理论上说 , 流动负债与流动资产是密切相关的 , 通过两者的比较可以大致了解企业的短期偿债能力和清算能力 。

【汽车预言家|华晨是如何把“华晨宝马10年利润”变成负债的?】据相关资料显示 , 受目前汽车行业大环境疲软影响 , 华晨在此前多个财务周期内流动资产无法覆盖流动负债 , 偿债能力持续减弱 。

本文插图

分析人士指出 , 由于流动负债规模较大 , 此前数年华晨控股的流动资产均无法覆盖流动负债 , 短期偿债风险巨大 。

值得注意的是 , 在华晨的负债当中 , 有息负债有674.72亿元 。 2019年 , 华晨仅利息就支出了高达29.08亿元 , 财务费用达17.04亿元 , 对整体利润以及现金流产生了巨大影响 。

本文插图

而在银行方面 , 根据2020年第一季度相关数据 , 华晨控股目前银行授信总额为325.65亿元 , 未使用授信额度只剩23.68亿元 。 相关专家对汽车预言家表示 , 从授信使用的情况可以看出华晨的备用资金十分有限 , 缺乏必要的财务弹性 。

相关媒体分析认为 , 目前华晨的的债务风险陡增主要有两个原因 , 1)2012年以来华晨控股流动负债增速指数级上升 , 企业流动资产无法和流动负债相适应 , 偿债能力逐渐恶化;2)2018年后 , 外部融资环境收紧 , 银行授信使用较大 , 偿债后现金持续流出 , 继而影响到企业现金流动性 。

推荐阅读

- 汽车扒一扒|大手一挥建4600个服务网点,许家印豪横豪横真豪横!

- 58汽车|明明白白换新车 林荫大道换北京越野BJ40

- 汽车舆生活|不足6万就有163马力,四轮独悬+CVT,比哈弗H6漂亮10倍

- 趣头条|外观吸引眼球,车身长度适合,有话语权的几款汽车

- 汽车扒一扒|理性分析,碰撞测试比帕萨特更好的迈腾,为什么同样卖不动了?

- 汽车知识|「新车资讯」主打年轻运动,新款奔驰E级来了,或9月上市!

- 汽车知识|全新路虎揽胜疑似官图曝光

- 汽车知识|新款奔驰E级海外实车 主打年轻运动风格

- 汽车|改制动已经合法,但是有必要改吗?

- 趣头条|颜值上下了大功夫,适合懂车人士,顶尖汽车大派送