贵阳|贵阳银行干出了P2P的风范?刚性兑付、隐匿不良被罚款260万( 二 )

委托贷款简单说就是双方达成融资意向 , 协商确定好贷款利率、期限 , 然后委托第三方(商业银行)进行管理 , 这里面银行只是一个“中间商” , 不承担贷款损失风险 。 本质上也是一项合理合法的业务 。

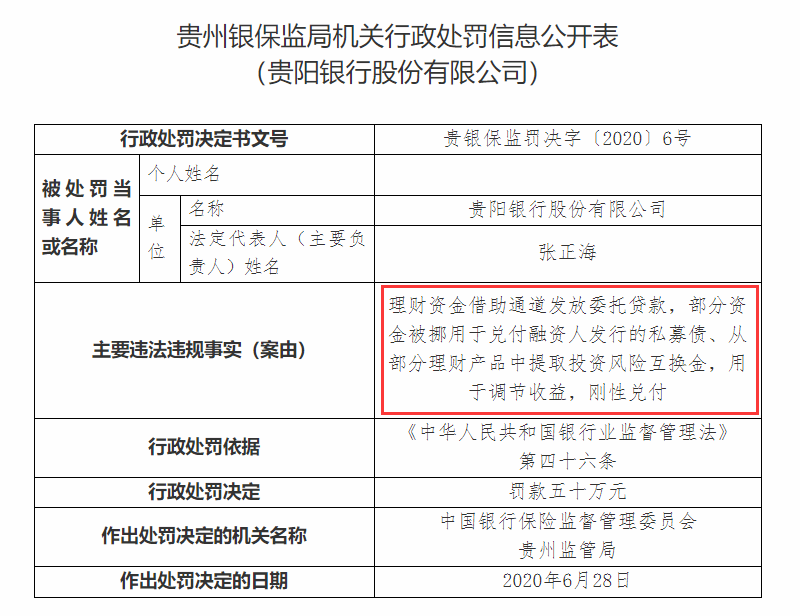

但是根据原银监会发布《商业银行委托贷款管理办法》 , 商业银行不得接受受托管理的他人资金、银行的授信资金、具有特定用途的各类专项基金、其他债务性资金和无法证明来源的资金等发放委托贷款 。 而银行的理财资金本质是受托管理的他人资金 , 不能用于委托贷款 。

贵阳银行还挪用部分资金用于兑付融资人发行的私募债 。 这个违规行为一般人看上去有点蒙 。

所为私募债 , 就是一些企业不公开发行的债券 , 这类债券的持有人主要是金融机构 , 银行是大头 。 近年来 , 私募债迎来还本高峰 , 但违约行为也不断发生 。

贵阳银行购买的私募债肯定是发生了无法按时兑付的行为 , 而贵阳银行的做法不是要求融资人兑付 , 而是悄悄用理财资金补上这个窟窿 。 这就相当于把发生的不良给掩盖了下来 。

再看看“从部分理财产品中提取投资风险互换金 , 用于调节收益 , 刚性兑付”

这个比较好理解了 , 就是贵阳银行从发行的理财产品中提取“风险金” , 用于刚性兑付 。

这有点像P2P平台的风险违约金 。 毕竟也是一个银行的买卖 , 咋还干出了P2P的风范来了?

文章图片

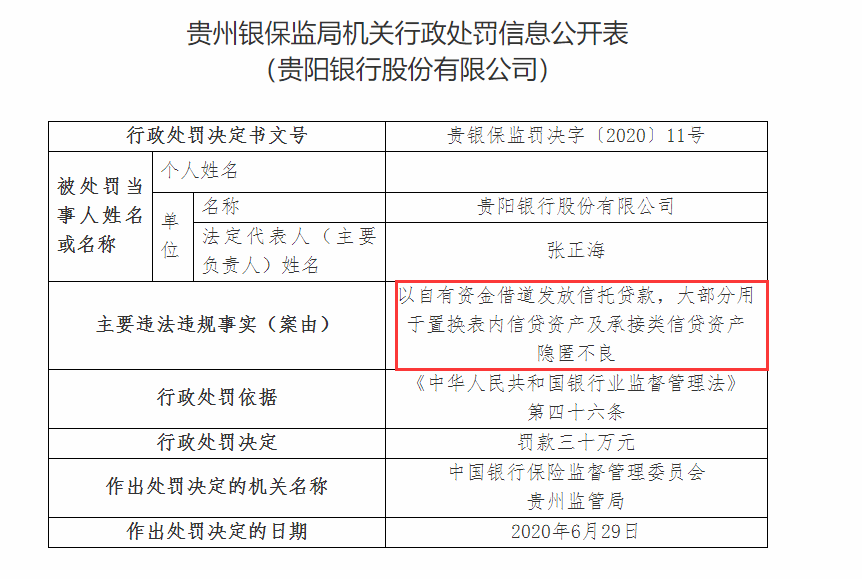

5、以自有资金借道发放信托贷款 , 大部分用于置换表内信贷资产及承接类信贷资产隐匿不良

因为此项违规行为 , 贵阳银行被罚款30万元 , 处罚依据是违反了《银行业监督管理办法》第46条 。

这个也比较容易理解 , 把自己的资金发放信托贷款 , 然后这些放出去的资金又回头来承接表内信贷资产及类信贷资产 , 达到隐匿不良资产的目的 。

文章图片

从2、3、4、5项违规看 , 贵阳银行的主要目的就是为了达到掩盖不良资产的目的 。

从财报看 , 今年一季度 , 贵阳银行不良率攀升至1.62% , 比去年末增长了0.17个百分点 。 不过如果剔除这些违规操作 , 贵阳银行真实的不良资产率到底是多少呢?

作为一家上市银行 , 至少应该给散户一个明明白白的交待吧 。

【贵阳|贵阳银行干出了P2P的风范?刚性兑付、隐匿不良被罚款260万】除此之外 , 贵阳银行的违法违规行为还包括:

重要岗位轮岗执行不到位 , 被罚款20万元;代为履职超过规定期限 , 股东出质银行股份未向董事会备案 , 违规为环保排放不达标、严重污染环境企业提供授信 , 被罚款60万元 。

而张志、邓勇、欧阳晓霞作为相关责任人 , 分别被罚款10万元、5万元和5万元 。

推荐阅读

- 葫芦岛银行原行长王学伶被查,副行长代理行长职务

- 储户|去银行存款别大意,4个“猫腻”要小心

- |滨州农商银行“人才贷”为发展添翼

- 众能联合创始人,为国家抗击疫情做出了突出贡献

- |去银行存款别大意,4个“猫腻”要小心

- 银行|银行股再迎解禁压力 估值修复仍可期

- 娱乐圈那点事|他忍着悲痛把演唱会开完,刘德华在香港第一次开演唱会却出了人命

- 孟凡霞|葫芦岛银行原行长王学伶被查

- 央行|时代银行周报 | 央行调查线上消费贷,花呗借呗是重点

- 新冠病毒|韩国人果真“绝顶聪明”:为防新冠病毒用洗衣机洗钱,银行愁坏了