жҫҺж№ғж–°й—»|дёӯиҠҜеӣҪйҷ…е‘ЁдәҢ科еҲӣжқҝжү“ж–°пјҡеҸ‘иЎҢд»·27.46е…ғпјҢжҲҳжҠ•и®ӨиҙӯдёҖеҚҠ

пјҡеҺҹйўҳдёә_жҫҺж№ғж–°й—»|дёӯиҠҜеӣҪйҷ…е‘ЁдәҢ科еҲӣжқҝжү“ж–°пјҡеҸ‘иЎҢд»·27.46е…ғпјҢжҲҳжҠ•и®ӨиҙӯдёҖеҚҠгҖӮ

7жңҲ5ж—ҘдёӢеҚҲ пјҢ еӨҮеҸ—зһ©зӣ®зҡ„дёӯиҠҜеӣҪйҷ…пјҲ688981пјүеӣһAд№Ӣи·ҜеҸҲдј жқҘйҮҚзЈ…ж¶ҲжҒҜ пјҢ 科еҲӣжқҝдёҠеёӮеҸ‘иЎҢд»·зЎ®е®ҡдёә27.46е…ғ гҖӮ

гҖҠдёӯиҠҜеӣҪйҷ…йҰ–ж¬Ўе…¬ејҖеҸ‘иЎҢиӮЎзҘЁе№¶еңЁз§‘еҲӣжқҝдёҠеёӮеҸ‘иЎҢе…¬е‘ҠгҖӢжҳҫзӨә пјҢ еҸ‘иЎҢдәәе’ҢиҒ”еёӯдё»жүҝй”Җе•Ҷж №жҚ®еҲқжӯҘиҜўд»·з»“жһң пјҢ з»јеҗҲиҖғиҷ‘еҸ‘иЎҢдәәеҹәжң¬йқўгҖҒжң¬ж¬Ўе…¬ејҖеҸ‘иЎҢзҡ„иӮЎд»Ҫж•°йҮҸгҖҒеҸ‘иЎҢдәәжүҖеӨ„иЎҢдёҡгҖҒеҸҜжҜ”дёҠеёӮе…¬еҸёдј°еҖјж°ҙе№ігҖҒеёӮеңәжғ…еҶөгҖҒеӢҹйӣҶиө„йҮ‘йңҖжұӮд»ҘеҸҠжүҝй”ҖйЈҺйҷ©зӯүеӣ зҙ пјҢ еҚҸе•ҶзЎ®е®ҡжң¬ж¬ЎеҸ‘иЎҢд»·ж јдёә 27.46 е…ғ/иӮЎ пјҢ зҪ‘дёӢеҸ‘иЎҢдёҚеҶҚиҝӣиЎҢзҙҜи®ЎжҠ•ж ҮиҜўд»· гҖӮ

гҖҗжҫҺж№ғж–°й—»|дёӯиҠҜеӣҪйҷ…е‘ЁдәҢ科еҲӣжқҝжү“ж–°пјҡеҸ‘иЎҢд»·27.46е…ғпјҢжҲҳжҠ•и®ӨиҙӯдёҖеҚҠгҖ‘дёӯиҠҜеӣҪйҷ…жҳҜе…ЁзҗғйўҶе…Ҳзҡ„йӣҶжҲҗз”өи·Ҝжҷ¶еңҶд»Је·ҘдјҒдёҡд№ӢдёҖ пјҢ д№ҹжҳҜдёӯеӣҪеӨ§йҷҶжҠҖжңҜжңҖе…ҲиҝӣгҖҒ规模жңҖеӨ§гҖҒй…ҚеҘ—жңҚеҠЎжңҖе®Ңе–„гҖҒи·ЁеӣҪз»ҸиҗҘзҡ„дё“дёҡжҷ¶еңҶд»Је·ҘдјҒдёҡ пјҢ дё»иҰҒдёәе®ўжҲ·жҸҗдҫӣ0.35еҫ®зұіиҮі14зәізұіеӨҡз§ҚжҠҖжңҜиҠӮзӮ№гҖҒдёҚеҗҢе·Ҙиүәе№іеҸ°зҡ„йӣҶжҲҗз”өи·Ҝжҷ¶еңҶд»Је·ҘеҸҠй…ҚеҘ—жңҚеҠЎ гҖӮ

жӯӨеүҚзҡ„6жңҲ1ж—Ҙ пјҢ дёӯиҠҜеӣҪйҷ…зҡ„科еҲӣжқҝдёҠеёӮз”іжҠҘиҺ·еҫ—дёҠдәӨжүҖеҸ—зҗҶ пјҢ 6жңҲ4ж—ҘејҖе§ӢжҺҘеҸ—й—®иҜў пјҢ 6жңҲ7ж—Ҙз»ҷеҮәдәҶеӣһеӨҚ гҖӮ 6жңҲ19ж—ҘдёӢеҚҲ пјҢ дёҠжө·иҜҒеҲёдәӨжҳ“жүҖ科еҲӣжқҝдёҠеёӮ委2020е№ҙ第47ж¬Ўе®Ўи®®дјҡи®®з»“жһңеҮәзӮү пјҢ еҗҢж„ҸдёӯиҠҜеӣҪйҷ…йӣҶжҲҗз”өи·ҜеҲ¶йҖ жңүйҷҗе…¬еҸёеҸ‘иЎҢдёҠеёӮпјҲйҰ–еҸ‘пјү гҖӮ 6жңҲ29ж—Ҙ пјҢ иҜҒзӣ‘дјҡе®Јеёғе®ҢжҲҗжіЁеҶҢжөҒзЁӢ гҖӮ д»ҺиҺ·еҫ—еҸ—зҗҶеҲ°е®ҢжҲҗжіЁеҶҢ пјҢ дёӯиҠҜеӣҪйҷ…еҸӘз”ЁдәҶ29еӨ©ж—¶й—ҙ пјҢ иҝҷд№ҹеҲӣдёӢдәҶ科еҲӣжқҝжңҖеҝ«зҡ„з”іжҠҘзәӘеҪ• гҖӮ

дёҡеҶ…专家жҢҮеҮә пјҢ дёӯиҠҜеӣҪйҷ…зҷ»йҷҶ科еҲӣжқҝејҖеҗҜдәҶдёӯеӣҪеҚҠеҜјдҪ“дә§дёҡд»·еҖјйҮҚдј°зҡ„еӨ§й—Ё гҖӮ еңЁиө„жң¬зҡ„ж”ҜжҢҒдёӢ пјҢ дёӯиҠҜеӣҪйҷ…жүҖд»ЈиЎЁзҡ„дёӯеӣҪеҚҠеҜјдҪ“дә§дёҡе°Ҷжңүжңӣе®һзҺ°дә§иғҪ规模йҮҠж”ҫгҖҒиҺ·еҫ—й«ҳйҖҹеҸ‘еұ• гҖӮ

йңҖиҰҒжіЁж„Ҹзҡ„жҳҜ пјҢ дёӯиҠҜеӣҪйҷ…е°ҶеңЁ7жңҲ7ж—ҘиҝӣиЎҢзҪ‘дёҠзҪ‘дёӢз”іиҙӯ пјҢ иҝҷж„Ҹе‘ізқҖ пјҢ 科еҲӣжқҝдёӘдәәжҠ•иө„иҖ…д№ҹеҸҜд»ҘеңЁеҪ“еӨ©жү“ж–°иҝҷеҸӘвҖңжҳҺжҳҹиӮЎвҖқ гҖӮ

жёҜиӮЎиӮЎд»·иҝ‘дёҖдёӘжңҲжқҘиҝ‘д№Һзҝ»еҖҚдёӯиҠҜеӣҪйҷ…жҳҜдёҖ家и®ҫз«ӢдәҺејҖжӣјзҫӨеІӣзҡ„зәўзӯ№дјҒдёҡ пјҢ зӣ®еүҚе·Із»ҸеңЁжёҜиӮЎеёӮеңәдёҠеёӮ пјҢ иӮЎзҘЁд»Јз Ғдёә0981.HK гҖӮ еҜ№дәҺиҝҷзұ»вҖңA+HвҖқиӮЎзҡ„е®ҡд»·ж–№ејҸ пјҢ жңүжҠ•иЎҢдәәеЈ«жҢҮеҮә пјҢ жёҜиӮЎиӮЎд»·жҲҗдёәAиӮЎе®ҡд»·зҡ„йҮҚиҰҒеҸӮиҖғ пјҢ жҳҜдёәжғҜдҫӢ гҖӮ

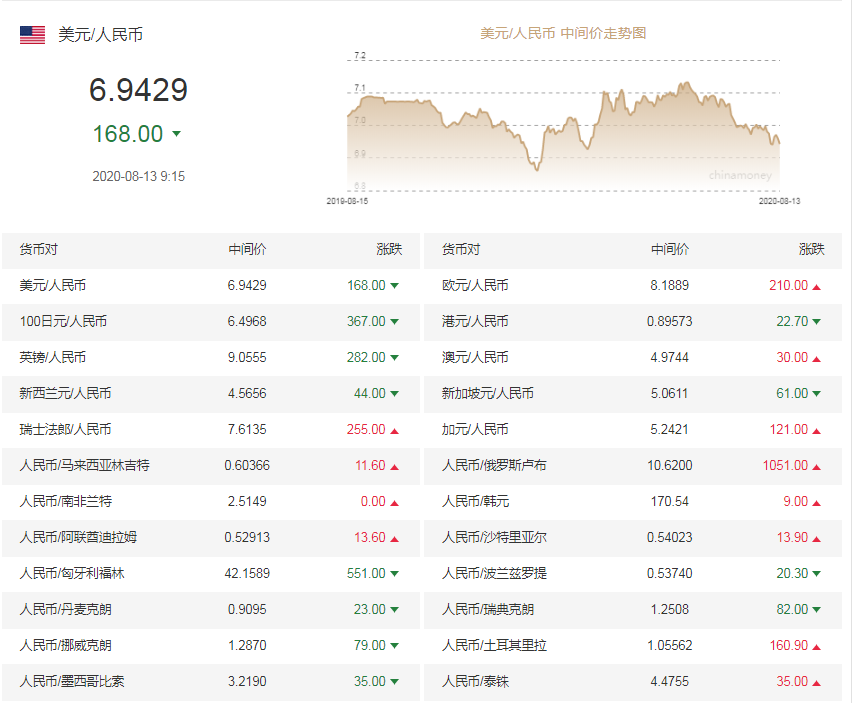

дёӯиҠҜеӣҪйҷ…е®ҡд»·ж—Ҙдёә7жңҲ2ж—Ҙ пјҢ жёҜиӮЎж”¶зӣҳд»·ж јдёә31.60жёҜе…ғ/иӮЎпјҲзәҰдәәж°‘еёҒ28.77е…ғ/иӮЎпјү пјҢ жң¬ж¬ЎеҸ‘иЎҢд»·ж јиҫғжңҖ新收зӣҳд»·жҠҳд»·4.56% гҖӮ

дҪңдёәжёҜиӮЎдёҠеёӮе…¬еҸёе…¬еҸё пјҢ AиӮЎIPOд»·ж јд»ҘжёҜиӮЎеёӮеңәд»·ж јдҪңдёәйҮҚиҰҒеҸӮиҖғжҳҜжғҜдҫӢ гҖӮ жёҜиӮЎиҝ‘жңҹеҰӮиҷ№зҡ„ж¶ЁеҠҝ пјҢ еҸҚжҳ дәҶеӣҪйҷ…жҠ•иө„иҖ…еҜ№дёӯиҠҜеӣҪйҷ…еӣһеҪ’AиӮЎеҗҺжӢҘжңүжӣҙе№ҝйҳ”еёӮеңәзҡ„йў„жңҹ гҖӮ иҮӘдёӯиҠҜеӣҪйҷ…иҮӘжҠ«йңІе°ҶеӣһеҪ’AиӮЎзҷ»йҷҶ科еҲӣжқҝеҗҺ пјҢ дҫҝжҲҗдёәAиӮЎиҠҜзүҮдёҡзҡ„еҠ©зҮғеүӮ гҖӮ д»Һ3жңҲ19ж—Ҙзҡ„11.18жёҜе…ғ/иӮЎеҲ°д»Ҡж—Ҙ收зӣҳ пјҢ ж¶Ёе№…е·Із»ҸиҫҫеҲ°дәҶ186.88% пјҢ жңҖй«ҳеҚҮиҮі34.7жёҜе…ғ/иӮЎ гҖӮ д»Һ6жңҲд»ҪиҮід»Ҡ пјҢ дёӯиҠҜеӣҪйҷ…зҡ„жёҜиӮЎиӮЎд»·д»Һ16.84жёҜе…ғ/иӮЎеҚҮиҮі33.25жёҜе…ғ/иӮЎ пјҢ жҺҘиҝ‘зҝ»еҖҚ гҖӮ дёҚе°‘жңәжһ„зә·зә·е”ұеӨҡиҜҘиӮЎ пјҢ й«ҳзӣӣеҸ‘еёғз ”жҠҘзңӢеӨҡиӮЎд»·иҮі42е…ғ/иӮЎ гҖӮ

жІӘзЎ…дә§дёҡгҖҒе®үйӣҶ科жҠҖгҖҒдёӯеҫ®е…¬еҸёзӯү科еҲӣжқҝдёҠзҡ„еҗҢдә§дёҡй“ҫдјҒдёҡд№ҹиҝҺжқҘдёҚе°Ҹзҡ„ж¶Ёе№… гҖӮ

йҮҚиө„дә§еұһжҖ§еёёз”ЁPBдј°еҖјжі•йңҖиҰҒжҢҮеҮәзҡ„жҳҜ пјҢ дёӯиҠҜеӣҪйҷ…дёәжҷ¶еңҶеҲ¶йҖ дјҒдёҡ пјҢ е…·жңүиө„йҮ‘еҜҶйӣҶгҖҒжҠҖжңҜеҜҶйӣҶгҖҒеүҚжңҹжҠ•е…Ҙе·ЁеӨ§зҡ„зү№зӮ№ пјҢ е…¬еҸёйҮҚиө„дә§еұһжҖ§жҳҺжҳҫ пјҢ еӣ жӯӨйҖүжӢ©PBпјҲеёӮеҮҖзҺҮпјүж–№жі•еҸҜд»ҘжӣҙеҘҪеҸҚжҳ дёӯиҠҜеӣҪйҷ…зҡ„дј°еҖјж°ҙе№і пјҢ иҖҢйқһеёӮеңәйҖҡеёёи®Өдёәзҡ„PEпјҲеёӮзӣҲзҺҮпјүдј°еҖј гҖӮ

жҲӘиҮі2019е№ҙеә• пјҢ дёӯиҠҜеӣҪйҷ…еҮҖиө„дә§дёә435.73дәҝе…ғ пјҢ еҸ‘иЎҢеүҚеёӮеҮҖзҺҮ3.44еҖҚ пјҢ з»ҝйһӢиЎҢдҪҝеүҚеҸ‘иЎҢеҗҺеҜ№еә”зҡ„еёӮеҮҖзҺҮдёә2.20еҖҚ пјҢ з»ҝйһӢе…ЁйўқиЎҢдҪҝеҗҺеҸ‘иЎҢеҗҺеҜ№еә”зҡ„еёӮеҮҖзҺҮ2.11еҖҚ гҖӮ жҲӘиҮі7жңҲ2ж—Ҙ пјҢ еҸҜжҜ”е…¬еҸёйқҷжҖҒеёӮеҮҖзҺҮе№іеқҮеҖјдёә4.27еҖҚ пјҢ е…¬еҸёеҸ‘иЎҢд»·еҜ№еә”зҡ„еёӮеҮҖзҺҮдҪҺдәҺеҸҜжҜ”е…¬еҸёе№іеқҮж°ҙе№і пјҢ дҪ“зҺ°дәҶзӣёиҫғеҸҜжҜ”е…¬еҸёзӣҲеҲ©з©әй—ҙиҫғеӨ§гҖҒжҠ•иө„д»·еҖјжӣҙй«ҳ гҖӮ

зҪ‘дёӢз”іиҙӯеҖҚж•°й«ҳиҫҫ164.78еҖҚжҚ®жҠ«йңІ пјҢ 7жңҲ2ж—Ҙ пјҢ е…ұи®Ў349家зҪ‘дёӢжҠ•иө„иҖ…з®ЎзҗҶзҡ„4,722дёӘй…Қе”®еҜ№иұЎеҸӮдёҺдәҶдёӯиҠҜеӣҪйҷ…еҲқжӯҘиҜўд»· пјҢ жҠҘд»·еҢәй—ҙдёә1е…ғ/иӮЎ-38.87е…ғ/иӮЎ пјҢ жӢҹз”іиҙӯж•°йҮҸжҖ»е’Ңдёә1258.5720дәҝиӮЎ пјҢ з”іиҙӯеҖҚж•°дёә186.66еҖҚ гҖӮ еү”йҷӨж— ж•ҲжҠҘд»·е’ҢжңҖй«ҳжҠҘд»·еҗҺ пјҢ еҸӮдёҺеҲқжӯҘиҜўд»·зҡ„жҠ•иө„иҖ…дёә242家 пјҢ й…Қе”®еҜ№иұЎдёә3,928дёӘ пјҢ з”іиҙӯжҖ»йҮҸдёә1111.0010дәҝиӮЎ пјҢ зҪ‘дёӢж•ҙдҪ“з”іиҙӯеҖҚж•°дёә164.78еҖҚ пјҢ жңүж•Ҳи®ӨиҙӯеҖҚж•°дёә114.97еҖҚ гҖӮ

жҺЁиҚҗйҳ…иҜ»

- гҖҗгҖ‘ж–°й—»и°ғжҹҘпјҡеҶіжҲҳж·ұеәҰиҙ«еӣ°

- иғ–ж¬Ўиө„и®Ҝ|зҺӢз ҡжў…еҪұиҜ„пјҡгҖҠе°ҸеІӣжғҠйӯӮгҖӢд№Ӣдәәеҗ“еҲ°дәҶй¬јпјҹ

- жҺҢдёҠж–°й—»|жқЁе№Ӯи…ҝеӣҙеҲ°еә•жңүеӨҡз»ҶпјҹеҪ“еҘ№з«ҷеңЁж ҸжқҶеүҚиў«жӢҚеҲ°еҗҺпјҢдёҖж—¶еҲҶдёҚжё…е“ӘдёӘжӣҙз»Ҷ

- еӨ®и§Ҷж–°й—»е®ўжҲ·з«Ҝ|ж–°дёҖиҪ®ејәйҷҚйӣЁжқҘиўӯ иҙөе·һзңҒеҗҜеҠЁж°”иұЎзҒҫе®іпјҲжҡҙйӣЁпјүIVзә§еә”жҖҘе“Қеә”

- еӨ®и§Ҷж–°й—»е®ўжҲ·з«Ҝ|жұҹиҘҝпјҡиҖғз”ҹиӢҘдҪ“жё©жӯЈеёё иҖғеңәеҶ…еҸҜиҮӘдё»еҶіе®ҡжҳҜеҗҰдҪ©жҲҙеҸЈзҪ©

- еӨ®и§Ҷж–°й—»е®ўжҲ·з«Ҝ|жӯҰжұүжҷ®йҷҚеӨ§жҡҙйӣЁ еҹҺеҢәеҮәзҺ°з§Ҝж°ҙ

- е…¬еҸё|еӨҡ家AиӮЎе…¬еҸёйҖҡиҝҮиӮЎжқғеҹәйҮ‘и®ӨиҙӯдёӯиҠҜеӣҪйҷ…科еҲӣжқҝдёҠеёӮиӮЎзҘЁ

- еҹәйҮ‘|дёӯиҠҜеӣҪйҷ…еҸ‘иЎҢд»·дёә27.52е…ғ дёӯеӣҪдҝЎз§‘е’ҢеӣҪ家йӣҶжҲҗз”өи·ҜеҹәйҮ‘еҸӮдёҺ

- дёӯеӣҪж–°й—»зҪ‘|ж—Ҙжң¬дёңдә¬йғҪзҹҘдәӢйҖүдёҫз»“жқҹ ж—ҘеӘ’пјҡе°Ҹжұ зҷҫеҗҲеӯҗзЎ®е®ҡиғңйҖү

- еӨ®и§Ҷж–°й—»е®ўжҲ·з«Ҝ|е°Ҹжұ зҷҫеҗҲеӯҗеҶҚж¬ЎеҪ“йҖүж—Ҙжң¬дёңдә¬йғҪзҹҘдәӢ