21世纪经济报道|新股排查丨交大思诺客户、供应商集中度双高,主要客户同时也是大股东参股公司

6月23日 , 交大思诺(300851.SZ)发布了《首次公开发行股票并在创业板上市招股意向书》 , 拟公开发行2173万股 , 发行价格为28.69元/股 , 发行市盈率为21.36倍 。

公司专注于应答器系统、机车信号车载设备和轨道电路读取器(TCR)等列控系统关键设备的自主研发 , 产品主要应用于普铁、高铁、城轨等领域 。 2019年 , 公司实现营业收入3.44亿元 , 同比增长12.83%;归母净利润为1.19亿元 , 同比增长12.26% 。

交大思诺将于7月6日放开网上申购 , 这家公司有哪些风险点需要关注?南财AI新闻实验室新股排查课题组为大家扒一扒 。

客户、供应商集中度双高

本文插图

交大思诺于6月23日发布的招股说明书中提示了多个风险点 。 经南财AI新闻实验室梳理 , 有三大风险点跟公司经营高度相关 , 分别是税收优惠政策变动、客户集中度高、供应商集中度高的风险 。

首先是税收优惠政策变动风险 。 2017年至2019年 , 交大思诺及思诺信安合计享受的软件产品增值税退税金额分别为2463万元、2293万元和2038万元 , 占公司各期合并报表净利润的比例分别为28.78%、21.54%和17.17% 。 公司提示 , 如相关税收优惠政策发生变动、公司不能继续符合税收优惠政策条件或者高新技术企业证书到期后不能继续享受相关税收优惠政策 , 公司盈利状况将发生不利变化 。

其次为客户集中度高的风险 。 公司主要客户为列控系统集成商、铁路“四电”工程总承包商以及各铁路局 。 2017年至2019年 , 公司对前五大客户的销售收入占营业收入的比例分别为90.02%、82.79%和83.12% , 客户集中度较高 。 公司提示 , 若公司主要客户流失或主要客户因自身经营及资质等方面产生不利变化导致其需求大幅减少 , 将对公司业绩产生不利影响 。

最后为供应商集中度高的风险 。 2017年至2019年 , 公司向前五大供应商采购额占采购总额的比例分别为65.43%、67.56%和73.90% , 其中 , 公司向中国通号下属子公司的采购额占比较高 。 公司提示 , 若公司主要供应商的产品制造质量出现问题、自身经营发生不利变化或无法持续取得硬件生产所必须的资质认证 , 导致其不能向公司及时供应产品 , 将对公司的经营产生不利影响 。

对外协厂商依赖

【21世纪经济报道|新股排查丨交大思诺客户、供应商集中度双高,主要客户同时也是大股东参股公司】

本文插图

发审委针对公司招股书给出的反馈意见中 , 公司收入是否依赖大客户、与客户交易价格是否公允、以及对外协厂商的依赖问题值得关注 。

据公司招股书 , 2017年至2019年 , 公司对前五大客户的销售收入占营业收入的比例分别为90.02%、82.79%和83.12% , 客户集中度较高 。 其中 , 中国通号和交控科技分别为公司的第一、第二大客户 , 2017年至2019年 , 对中国通号的销售收入分别占公司营收的57.31%、23.11%、29.38% , 对交控科技的销售收入分别占公司营收的 10.11%、22.59%、19.74% 。 因此 , 发审委要求公司说明公司客户集中度高是否符合行业惯例 , 公司对中国通号和交控科技是否存在重大的业绩依赖 。

对此 , 公司解释 , 报告期内 , 公司客户集中度较高 , 主要原因是公司下游行业集中度较高 。 公司作为轨道交通列控系统关键设备供应商 , 下游客户主要包括列控系统集成商、铁路“四电”工程总承包商和各铁路局 。 受轨道交通行业许可及招投标资质等因素影响 , 列控系统集成商及铁路“四电”工程总承包商数量较少 , 行业集中度高 , 导致公司客户集中度较高 , 因此符合行业惯例 。

至于公司对前两大客户是否存在重大的业绩依赖问题 , 公司表示自身专注于列控系统关键设备的系统设计和软硬件开发 , 掌握了产品核心技术 , 而中国通号和交控科技作为列控系统集成商龙头 , 公司向其销售列控系统关键设备 , 是产业链专业化分工的体现;此外 , 轨道交通列控系统行业门槛较高 , 导致列控系统集成商数量较少 , 市场集中度较高 , 公司与两者合作具有合理性 , 因此公司对上述两大客户不存在业绩依赖 。

推荐阅读

- 中年|国内“第二稀土”出现了,价值高达1000亿,号称21世纪最重要材料

- 21世纪经济报道|山西金管局原局长竟晖落马

- 股票行情|新股中签号查询:国光连锁(605188)新股中签号一览

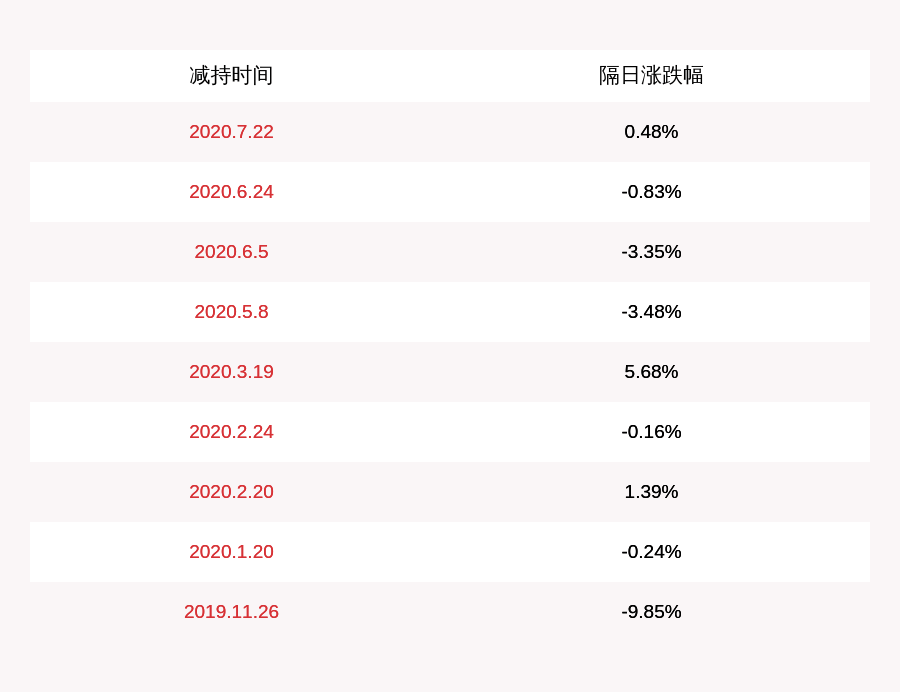

- 21世纪经济报道|股市重磅!下周2500亿巨额解禁来袭!一股解禁金额高达414亿,10倍牛股赫然在列,A股会受多大影响?

- 每日经济新闻|炒股APP吸引大额充值后“闷杀”,“打中”新股却被骗340万!警方成功捣毁一“新套路”杀猪盘诈骗团伙

- 股票行情|新股消息 | 泰格医药过聆讯 今年首季度净利润同比增30.3%

- 中国证券报|中一签狂赚26万,上市满月就成“新股之王”!下周又迎12只新股

- |对标贝恩医疗 天益医疗募资5.1亿元欲打破产能瓶颈 | 产业新股

- 21世纪经济报道|一半收入是纯利!头均净利1600元,牧原股份上半年毛利率升破63%

- 股票行情|新股首日 | 德合集团高开11.11%,盘前成交额1237.45万