еҢ—дә¬е•ҶжҠҘдҫӣеә”й“ҫйҮ‘иһҚж–°з”»еғҸпјҡдё»дҪ“жү©е®№ еҗ‘жҷәиғҪеҢ–жј”иҝӣ

еңЁз§‘жҠҖжөӘжҪ®жҺЁеҠЁдёӢ пјҢ дҫӣеә”й“ҫйҮ‘иһҚиЎҢдёҡжӯЈеҸ‘з”ҹе·ЁеӨ§еҸҳеҢ– пјҢ ж–°дә§е“ҒгҖҒж–°жЁЎејҸдёҚж–ӯж¶ҢзҺ° пјҢ иЎҢдёҡж•ҲиғҪд№ҹеңЁжҢҒз»ӯеҚҮзә§ пјҢ иҝ‘ж—Ҙз”ұдёӯеӣҪдёӯе°ҸдјҒдёҡеҚҸдјҡжҢҮеҜјжҺЁеҮәзҡ„гҖҠдёӯеӣҪдёӯе°Ҹ银иЎҢдҫӣеә”й“ҫйҮ‘иһҚеҲӣж–°еҸ‘еұ•жҠҘе‘ҠгҖӢпјҲд»ҘдёӢз®Җз§°гҖҠжҠҘе‘ҠгҖӢпјүжҢҮеҮә пјҢ зӣ®еүҚдҫӣеә”й“ҫйҮ‘иһҚе·Із»Ҹе®ҢжҲҗдәҶдёӯеҝғеҢ–гҖҒзәҝдёҠеҢ–гҖҒе№іеҸ°еҢ–еҸ‘еұ• пјҢ ејҖе§Ӣеҗ‘жҷәиғҪеҢ–жј”иҝӣ гҖӮ еңЁжңәйҒҮйқўеүҚ пјҢ еҫҲеӨҡдёӯе°Ҹ银иЎҢйғҪе·Іи·ғи·ғж¬ІиҜ• пјҢ дҪҶеҸ—еҲ°иө„жәҗгҖҒ规模гҖҒиө„йҮ‘гҖҒж”ҝзӯ–гҖҒ科жҠҖе®һеҠӣзӯүеӣ зҙ йҷҗеҲ¶ пјҢ е®ғ们дёӯзҡ„еӨ§йғЁеҲҶеңЁдҫӣеә”й“ҫйҮ‘иһҚзҡ„еҸ‘еұ•йҒ“и·ҜдёҠдёҚе…ҚжӯҘдјҗиёүи·„ пјҢ иҗҪеҗҺдәҺдәә гҖӮ

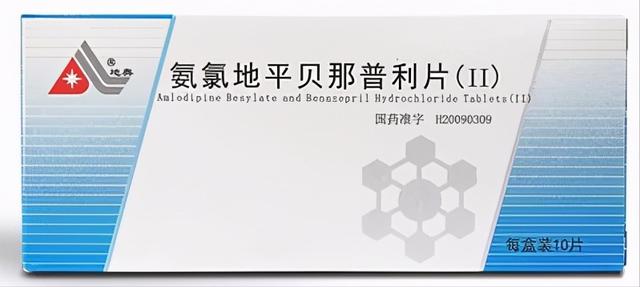

жң¬ж–ҮжҸ’еӣҫ

дё»дҪ“жү©е®№

зҹӯзҹӯеҚҒеҮ е№ҙеҶ…д»Һж— еҲ°жңү пјҢ д»Һз®ҖеҚ•еҲ°еӨҚжқӮ пјҢ дёӯеӣҪзҡ„дҫӣеә”й“ҫйҮ‘иһҚеҫ—еҲ°еҝ«йҖҹеҸ‘еұ• пјҢ д№ҹй’ҲеҜ№жң¬еңҹдјҒдёҡиҝӣиЎҢдәҶиҜёеӨҡеҲӣж–° гҖӮ еңЁдҫӣеә”й“ҫйҮ‘иһҚдёҡеҠЎеёӮеңәж јеұҖдёӯ пјҢ еӨ§еһӢе•Ҷдёҡ银иЎҢжӢҘжңүдё°еҜҢзҡ„еӨ§еһӢдјҒдёҡдёҺиЎҢдёҡйҫҷеӨҙдјҒдёҡиө„жәҗ пјҢ й•ҝжңҹеҚ жҚ®дәҶдё»еҜјең°дҪҚ гҖӮ

иӮЎд»ҪеҲ¶й“¶иЎҢеҲӣж–°жұӮеҸҳ пјҢ иҮӘжҲҗз«Ӣд»ҘжқҘе°ұдёҖзӣҙиҮҙеҠӣдәҺдҫӣеә”й“ҫйҮ‘иһҚеңЁиЎҢдёҡеһӮзӣҙйўҶеҹҹзҡ„еҸ‘еұ• пјҢ ж¶ҢзҺ°еҮәдәҶеҰӮе№іе®ү银иЎҢгҖҒжӢӣе•Ҷ银иЎҢгҖҒдёӯдҝЎй“¶иЎҢгҖҒеҚҺеӨҸ银иЎҢгҖҒж°‘з”ҹ银иЎҢзӯүеңЁдҫӣеә”й“ҫйҮ‘иһҚйўҶеҹҹеҸ–еҫ—й•ҝи¶іеҸ‘еұ•зҡ„д»ЈиЎЁ гҖӮ

йҡҸзқҖз«һдәүдёҚж–ӯеҠ еү§гҖҒз—ӣзӮ№дёҚж–ӯжӣҙиҝӯ пјҢ дҫӣеә”й“ҫйҮ‘иһҚзҡ„еҸӮдёҺдё»дҪ“гҖҒжғ еҸҠиҢғеӣҙгҖҒйЈҺжҺ§зү№зӮ№зӯүйғҪиҝӣе…ҘдәҶе…Ёж–°йҳ¶ж®ө пјҢ е®ҢжҲҗдәҶдёӯеҝғеҢ–гҖҒзәҝдёҠеҢ–гҖҒе№іеҸ°еҢ– пјҢ 并еҗ‘жҷәиғҪеҢ–йҖҗжӯҘжј”иҝӣ пјҢ еҸӮдёҺдё»дҪ“д№ҹд»Һе•Ҷдёҡ银иЎҢдёҺж ёеҝғдјҒдёҡ пјҢ жӢ“еұ•иҮіз§‘жҠҖе№іеҸ°е…¬еҸёгҖҒдҝЎжҒҜж•°жҚ®зұ»е…¬еҸёгҖҒд»“еӮЁзү©жөҒзұ»е…¬еҸёд»ҘеҸҠеҗ„зұ»иЎҢдёҡжңәжһ„гҖҒзӣ‘з®Ўжңәжһ„ гҖӮ гҖҠжҠҘе‘ҠгҖӢиҝҳжҳҫзӨә пјҢ дҫӣеә”й“ҫйҮ‘иһҚзҡ„жғ еҸҠиҢғеӣҙд№ҹд»Һж ёеҝғдјҒдёҡдёҖзә§дҫӣеә”е•ҶгҖҒз»Ҹй”Җе•ҶжӢ“еұ•еҲ°еҮЎжҳҜжңүиһҚиө„йңҖжұӮзҡ„еҸҜдҝЎдё»дҪ“ пјҢ йғҪеҸҜд»Ҙдҫқиө–еҸҜдҝЎдәӨжҳ“ пјҢ иҺ·еҫ—зӣёеә”иө„йҮ‘ж”ҜжҢҒпјӣйЈҺжҺ§зү№зӮ№д»ҺжңҖеҲқзҡ„иҙёжҳ“зңҹе®һжҖ§з”ұдёӯе°ҸдјҒдёҡвҖңиҮӘиҜҒвҖқиҪ¬еҸҳдёәж ёеҝғдјҒдёҡвҖңд»–иҜҒ пјҢ еҶҚеҲ°дҫқжүҳеӨ§ж•°жҚ®гҖҒдә‘и®Ўз®—гҖҒзү©иҒ”зҪ‘гҖҒеҢәеқ—й“ҫгҖҒдәәе·ҘжҷәиғҪзӯү科жҠҖжүӢж®ө пјҢ е°Ҷж•°жҚ®йЈҺжҺ§жЁЎејҸд»ҺвҖңз®ҖеҚ•йқҷжҖҒвҖқиҪ¬еҸҳдёәвҖңжҷәиғҪеҠЁжҖҒвҖқ гҖӮ

жҠҖжңҜжё—йҖҸ

жҷәиғҪгҖҒ科жҠҖгҖҒеҲӣж–°еҚҮзә§ пјҢ дҫӣеә”й“ҫйҮ‘иһҚеҫҲеӨ§зЁӢеәҰдёҠжәҗдәҺ科жҠҖеҸ‘еұ•гҖҒд»ҘеҸҠйҮ‘иһҚ科жҠҖеңЁдҫӣеә”й“ҫйҮ‘иһҚйўҶеҹҹзҡ„жё—йҖҸ гҖӮ гҖҠжҠҘе‘ҠгҖӢз§° пјҢ еҰӮжһңжІЎжңүеӨ§ж•°жҚ® пјҢ еҫҲйҡҫиҺ·зҹҘдҫӣеә”й“ҫдёҠдёӢжёёд№Ӣй—ҙйҷӨеә”收гҖҒеә”д»ҳж¬ҫгҖҒиҙ§е“Ғиҙ§еҚ•д№ӢеӨ–зҡ„дҝЎжҒҜпјӣеҰӮжһңжІЎжңүзү©иҒ”зҪ‘ пјҢ еҫҲйҡҫиҺ·зҹҘиҙ§е“Ғиҝҗиҫ“зҠ¶жҖҒгҖҒеӯҳеӮЁзҠ¶жҖҒ пјҢ ж— жі•еҲӨж–ӯе…¶жҳҜеҗҰи¶іеҖјпјӣеҰӮжһңжІЎжңүеҢәеқ—й“ҫе°ұеҫҲйҡҫдҝқиҜҒеҗҲеҗҢгҖҒжҸҗеҚ•гҖҒеә“еҚ•зӯүе…ій”®жҖ§иҜҒжҚ®еңЁеӨҡж–№зі»з»ҹдәӨдә’йӘҢиҜҒзҡ„зңҹе®һжҖ§гҖҒжңүж•ҲжҖ§дёҺе®Ңж•ҙжҖ§пјӣеҰӮжһңжІЎжңүдәәе·ҘжҷәиғҪе°ұеҸҜиғҪйңҖиҰҒеӨ§йҮҸдәәе·Ҙе®Ўж ёеҺ»йүҙеҲ«иҙёжҳ“еҚ•жҚ®д№ғиҮіиҙёжҳ“иғҢжҷҜ гҖӮ

еҰӮжһңжІЎжңүйҮ‘иһҚ科жҠҖзҡ„еҠ©еҠӣ пјҢ зәҝдёӢзҡ„дҫӣеә”й“ҫйҮ‘иһҚе°ұеҸӘиғҪйҖҡиҝҮжүӢе·Ҙж–№ејҸиҝӣиЎҢе°ҪиҒҢи°ғжҹҘ пјҢ йҡҫд»ҘеӨҡж–№дәӨеҸүйӘҢиҜҒ пјҢ еңЁж“ҚдҪңжҲҗжң¬й«ҳжҳӮзҡ„жғ…еҶөдёӢ пјҢ 银иЎҢжӣҙеҖҫеҗ‘дәҺдҫқиө–жҠөиҙЁжҠјзү©гҖҒдҫқиө–ж ёеҝғдјҒдёҡзЎ®жқғ гҖӮ

гҖҠжҠҘе‘ҠгҖӢи®Өдёә пјҢ жңӘжқҘдҫӣеә”й“ҫйҮ‘иһҚзҡ„дә§е“ҒеҪўжҖҒ пјҢ дёҖе®ҡжҳҜзәҝдёҠзәҝдёӢеҚҸеҗҢзҡ„ пјҢ жҳҜйӣҶеӨ§ж•°жҚ®гҖҒзү©иҒ”зҪ‘гҖҒеҢәеқ—й“ҫгҖҒдә‘и®Ўз®—гҖҒдәәе·ҘжҷәиғҪзӯүжҠҖжңҜеҠ жҢҒд№ӢеҗҺзҡ„ пјҢ жҳҜеҜ№зәҝдёӢдҫӣеә”й“ҫзҡ„е•ҶжөҒгҖҒзү©жөҒгҖҒдҝЎжҒҜжөҒе’Ңиө„йҮ‘жөҒзҡ„е…ЁйқўжҠҠжҺ§зҡ„ пјҢ д№ҹжҳҜеҜ№дҫӣеә”й“ҫдёҠдёӢжёёд»»дҪ•дёҖдёӘзҺҜиҠӮзҡ„е…ЁйқўиөӢиғҪ гҖӮ

ж–°зҡ„жЁЎејҸд№ҹеҗҢж ·ж„Ҹе‘ізқҖе·ЁеӨ§зҡ„жңәйҒҮ пјҢ йҮ‘иһҚеЈ№иҙҰйҖҡи‘ЈдәӢй•ҝе…јCEOеҸ¶жңӣжҳҘзӣҙиЁҖ пјҢ еә”йҖҡиҝҮйҮ‘иһҚ科жҠҖжҺЁеҠЁдј з»ҹдҫӣеә”й“ҫе®һзҺ°дә”еӨ§еҸҳйқ© пјҢ еҚіиҝҗз”ЁеҢәеқ—й“ҫжҠҖжңҜ пјҢ з ҙи§ЈдҝЎз”ЁеӨҡзә§з©ҝйҖҸйҡҫйўҳ пјҢ д»Ҙе…ҲиҝӣеҢәеқ—й“ҫжҠҖжңҜеҸҳйқ©дёҠжёёиһҚиө„пјӣйҮҚж–°е®ҡд№үж ёеҝғдјҒдёҡ пјҢ жӣҙеӨҡдјҳиҙЁеӨ§дјҒдёҡжҲҗдёәдҫӣеә”й“ҫж ёеҝғ пјҢ еҠ©еҠӣдҫӣеә”й“ҫжЁЎејҸеҸҳйқ©пјӣйҮҮз”ЁжҷәиғҪвҖңдә”жҺ§вҖқжҠҖжңҜ пјҢ з ҙи§ЈдёӢжёёиһҚиө„йҡҫйўҳ пјҢ еҠ©жҺЁж ёеҝғдјҒдёҡиҗҘ收еҚҮзә§пјӣеҜ№жҺҘеӣҪеҶ…еӣҪйҷ…е№іеҸ° пјҢ зӘҒз ҙи·Ёеўғиҙёжҳ“йҡҫйўҳ пјҢ еҸҳйқ©еҲӣж–°е…Ёзҗғдҫӣеә”й“ҫйҮ‘иһҚжңҚеҠЎ гҖӮ

вҖңдҫӣеә”й“ҫйҮ‘иһҚиғҪеӨҹеё®еҠ©ж ёеҝғдјҒдёҡжҸҗй«ҳж•ҙдёӘдҫӣеә”й“ҫз«һдәүеҠӣ гҖӮ йҖҡиҝҮдҫӣеә”й“ҫйҮ‘иһҚ пјҢ еј•е…Ҙдё°еҜҢзҡ„иө„йҮ‘ж–№ пјҢ жңҖеӨ§зЁӢеәҰйҷҚдҪҺж•ҙдёӘдҫӣеә”й“ҫиһҚиө„жҲҗжң¬ гҖӮ йҖҡиҝҮдјҒдёҡзҡ„дҝЎз”ЁгҖҒиғҢд№Ұ пјҢ и®©ж•ҙдёӘдҫӣеә”й“ҫиһҚиө„жҲҗжң¬йҷҚеҲ°жӣҙдҪҺ пјҢ дҫӣеә”е•ҶејәдәҶ пјҢ йҮҮиҙӯжҲҗжң¬дёӢйҷҚдәҶ пјҢ з»Ҳз«Ҝдә§е“ҒжүҚиғҪжңүз«һдәүеҠӣ гҖӮ вҖқејҖй‘«йҮ‘жңҚжҖ»з»ҸзҗҶе‘ЁжІ»зҝ°еҰӮжҳҜиҜҙ гҖӮ

жҺЁиҚҗйҳ…иҜ»

- гҖҗгҖ‘еҢ—дә¬еҸҲжңү6ең°з–«жғ…йЈҺйҷ©зӯүзә§йҷҚзә§пјҒй«ҳйЈҺйҷ©ең°еҢәд»…дҪҷдёҖдёӘ

- гҖҗгҖ‘еҢ—дә¬зЎ®иҜҠз—…дҫӢжғ…еҶөжұҮжҖ» дёҖеӣҫзңӢжҳҺзҷҪвҶ’

- гҖҗгҖ‘еҢ—дә¬пјҡ6жңҲ11ж—Ҙд»ҘжқҘж–°еҶ иӮәзӮҺзЎ®иҜҠз—…дҫӢ334дҫӢ 47%дёәж–°еҸ‘ең°еёӮеңәе·ҘдҪңдәәе‘ҳ

- еҢ—дә¬еҸҜжҺ§иҢғеӣҙеҶ…з—…дҫӢиҝҳдјҡзЎ®иҜҠзңҹзӣёжҳҜд»Җд№ҲпјҹеҢ—дә¬еҸҜжҺ§иҢғеӣҙеҶ…з—…дҫӢиҝҳдјҡзЎ®иҜҠдәӢ件е§Ӣжң«

- еҢ—дә¬й«ҳйЈҺйҷ©ең°еҢәеҸӘеү©дёҖдёӘеҸ‘з”ҹд»Җд№ҲдәӢдәҶпјҹеҢ—дә¬й«ҳйЈҺйҷ©ең°еҢәеҸӘеү©дёҖдёӘе…·дҪ“жғ…еҶө

- еҢ—дә¬й«ҳйЈҺйҷ©ең°еҢәеҸӘеү©дёҖдёӘ|еҢ—дә¬6ең°з–«жғ…йЈҺйҷ©зӯүзә§йҷҚзә§ й«ҳйЈҺйҷ©ең°еҢәеҸӘеү©дёҖдёӘ

- е®үеҫҪ|е…ғж°”жЈ®жһ—е®үеҫҪж»Ғе·һе·ҘеҺӮе»әжҲҗ

- ең°еҢә|еҢ—дә¬6ең°з–«жғ…йЈҺйҷ©зӯүзә§йҷҚзә§ й«ҳйЈҺйҷ©ең°еҢәеҸӘеү©дёҖдёӘ

- йЈҺйҷ©|еҢ—дә¬еҸҲжңү6ең°з–«жғ…йЈҺйҷ©зӯүзә§йҷҚзә§пјҒй«ҳйЈҺйҷ©ең°еҢәд»…дҪҷдёҖдёӘ

- дё–зәӘжҳҺеҫ·дёҺеҢ—дә¬еёӮ第дәҢеҚҒдёӯеӯҰ"дёӯеҺҹз ”еӯҰиҜҫзЁӢ"иҝһиҺ·дёӨеҘ–