青黄不接,哈药的“病”怎么治

刚刚完成新一轮混改、正处于市场化改革关键节点的哈药股份前不久发布了2019年业绩报告 , 结果却叫投资者大失所望 。 公司2019年实现净利0.56亿元 , 同比下降83.88% 。几日后 , 哈药股份也披露了2020年第一季度报告 , 再次出现营收、净利双降 。 营业收入为25.11亿元 , 同比下滑6.11%;归属于上市公股东的净利润约为-1.87亿元 , 同比下滑28.58% 。昔日辉煌的东北老牌药企业绩怎得落得这般田地?哈药的衰退 , 又是怎么样一部启示录?现状:净利大幅下滑 , 业绩疲态渐显新冠疫情这只“黑天鹅”打乱了诸多行业的节奏 , 却给部分医药企业带来短期利好 。 在A股各大主题行业中 , 医药板块一枝独秀 , 逆市飘红 。但对于哈药股份来说 , 仅仅经历了一首插曲 , 还没来得及回味 , 就被打回现实 。2020年年初 , 双黄连口服液一夜间被推上抗疫“神坛” 。 虽然质疑声很快传出 , 却不影响投资者对于著名双黄连品牌“三精”拥有者哈药的追逐 , 连封四天涨停 , 市值瞬间破百亿 , 甚至引起上交所的股价异动问询 。插曲之后 , 哈药股价又回到跌势 。 毕竟 , 资本市场看的不是短时的“狂欢” , 而是真实的业绩 。然而事实是 , 在过去几年哈药业绩尽显疲态 。

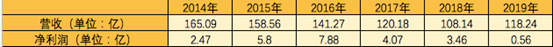

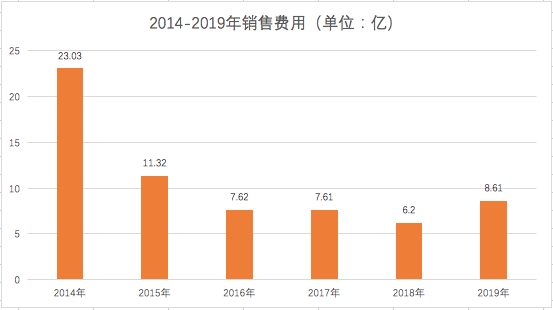

(数据来源:哈药股份历年财报)数据显示 , 2014-2018年 , 哈药股份营收连续五年下滑 , 分别为165.09亿元、158.56亿元、141.27亿元、120.18亿元、108.14亿元 。 净利润方面 , 在2016年之后也出现连续性大幅减少 。值得一提的是 , 业绩下滑背后 , 哈药还享受着政府每年高额的补助 , 这在哈药当年利润中的占比相当高 。根据公司财报 , 2016年至2018年 , 公司计入当期损益的政府补助金额分别为7357.22万元、7286.89万元、5896.12万元 , 占当期扣非后归属母公司股东净利润的比重分别为10.32%、25.13%、24.15% 。 2019年政府补助金额略有缩减 , 为5183.29万元 , 但哈药的扣非净利润出现-1214.82万元的情况 。4月27日哈药公布的2020年第一季度业绩报告显示 , 哈药股份计入当期损益的政府补助高达2081.40万元 , 同比增长102.38% , 接近去年全年补助金额的40% 。遗憾的是 , 哈药并没有依靠政府红利建立起核心竞争力 , 相反 , 却日渐难挽亏损之势 。作为老牌的药企 , 哈药被大众所熟知 , 离不开大手笔的营销 。早年哈药采用与电视剧捆绑的方式进行地毯式营销 , 通过巨额广告费用打造了“三精”、“盖中盖”、“护彤”等知名品牌 , 还曾创造了11亿元广告费砸出80亿元销售业绩的“哈药神话” 。不过近年来电视剧营销模式效果早已大不如前 , 哈药股份开始逐渐进行营销改革 , 销售费用不断缩减 。

2014年至2018年 , 哈药股份的销售费用分别为23.03亿元、11.32亿元、7.62亿元、7.61亿元和6.20亿元 , 同比下滑26.58%、50.88%、32.65%、0.14%和18.60% 。失去营销支撑的业绩也在营收上面相应体现 。 2014至2018年同比减少8.75%、3.95%、10.91%、14.93%和10.02% 。可以肯定 , 2019年 , 哈药的净利润同比下降了80%以上 , 这与营销成本提升脱不了干系 。 2019年上半年 , 其广告宣传费剧增266% , 当期销售费用3.89亿元 , 同比增长29.31% 。营销费用再度抬头 , 哈药股份的用意不难揣测——试图再次依赖广告轰炸的“哈药模式”使业绩回温 。只是 , 事与愿违 。 哈药上半年营收同比下降2.09% , 归母净利润亏损4235万元 , 同比下降111.67% 。 全年来看 , 营收仅仅增长了9.35% , 净利下滑幅度却高达83.88% 。短板:研发滞后 , 缺乏拳头产品除了增长的营销费用外 , 哈药股份在此前的业绩预减公告中对净利大幅下滑原因做出如下解释:1)医药工业板块因国家2019版医保目录调整、国家重点监控目录的公布等行业政策影响 , 公司前列地尔注射液等产品的销量下降;2)因公司仿制药一致性评价工作推进较慢 , 公司未获得带量采购政策红利 , 部分市场受到其他公司已过评产品的冲击;3)公司原有医药零售终端以单体药店或小型连锁为主 , 与医药零售行业不断向头部连锁聚集的发展态势不符 , 使得公司部分OTC及保健品的销量下降 。诚然 , 在过去的2019年 , 是医药行业变化力度最大且政策最为密集的一年 , 在药品集采和鼓励创新的大背景下 , 缺乏创新的医药企业必然被夹在青黄不接的尴尬境地 。归根结底 , 造成哈药今日局势的核心关键在于其研发滞后 , 缺少推陈出新 。 资料显示 , 哈药股份涵盖化学原料药、化学制剂、生物制剂、中药、保健品等产业领域 。 面面开花 , 却难手握拳头 。根据2019年年报 , 哈药旗下的产品销量多数都不同程度的下滑 。

其中 , 抗感染、感冒药、心脑血管、消化系统以及抗肿瘤类产品分别实现营收10.04亿元、4.18亿元、3.55亿元、1.72亿元和0.88亿元 , 下滑幅度分别为19.14%、16.38%、27.9%、13.17%以及0.94% 。上表可以看出 , 2019年 , 哈药股份仅营养补充剂和其他类产品营收实现小幅增长 , 分别营收12.73亿元和0.46亿元 。 但从毛利率来看 , 所有品类全线下滑 。哈药的主要产品复方葡萄糖酸钙口服溶液、阿西莫林胶囊、葡萄糖酸锌口服溶液、双黄连口服溶液的销量也同比下滑了11.05%、16.1%、12.21%以及18.3% 。遗憾的是 , 面对如此颓势 , 哈药的研发费用却不增反降 。 2017年至2019年 , 其研发费用分别为1.42亿、1.37亿和1.25亿元 。 对比研发见长的恒瑞医药 , 同时间的研发费用分别为17.59亿、26.70亿和38.96亿元 。 相比之下 , 哈药的研发态度一目了然 。而且具体研究项目也多少显得“寒酸” 。 其主要7个研发项目中 , 阿莫西林胶囊、蒙脱石散和布洛芬颗粒均为一致性评价项目 。在2019年财报披露当日 , 哈药也同步了其布洛芬颗粒通过一致性评价的消息 。哈药表示 , 根据国家相关政策 , 通过仿制药质量和疗效一致性评价的药品品种在医保支付及医疗机构采购等领域将获得更大的支持力度 。 布洛芬颗粒通过仿制药质量和疗效一致性评价 , 有利于扩大该药品的市场份额 , 提升市场竞争力 , 对公司经营业绩将产生积极影响 。诚然 , 短期之内哈药仍可依靠仿制药度过这段青黄不接期 。但靠仿制药垄断市场几乎没有胜算 。 4+7带量采购下 , 单一药物品种的生命周期和红利都被大大缩短 , 竞争尤为激烈 。以哈药刚刚通过一致性评价的布洛芬为例 , 目前 , 国内共有5个厂家2个规格的布洛芬颗粒通过一致性评价审批 。 哈药的劲敌包括石药集团、扬子江和康恩贝等 , 实力都不容小觑 。因此 , 政策倒逼药企加强研发投入 。 业绩承压 , 哈药不得不转型升级 。面对疫情黑天鹅 , 第一季度业绩下滑后 , 在接受媒体采访时哈药股份总经理徐海瑛谈到业绩问题时表示:“作为上市公司 , 我们必须要回答投资者 , 怎么样在后三个季度将业绩追回来 。 这是一个特别现实、也是特别急迫的问题 。 ”恐怕研发是摆在哈药面前的唯一出路 。 但这条路 , 急不来 。来源;投中网

推荐阅读

- 俊哥的动漫世界|爱奇艺超前点播被判违法,一人之下和星辰变超前点播怎么说?

- 白宫被围、骚乱四起、美国怎么了

- 格尔木宣传|@格尔木人,遇到道路交通纠纷怎么办?别急,找他们帮忙!

- 校长|快评丨21名教师举报校长违规,这个“姿势”怎么理解

- 天气这么热口罩怎么戴?空调怎么开?

- 乾隆年间,新疆大小和卓叛乱是怎么回事?

- 美国威胁不让香港再特殊,这1300多家企业怎么办?

- 美国威胁不让香港再“特殊”,这些企业怎么办?

- 美不让香港再“特殊”,这1300多家企业怎么办?

- 拾文客栈|河北农民睡梦中3次“穿越”,每次都在千里之外,他是怎么去的?