зҒӯвҖңзҘһвҖқзҡ„ж—¶д»ЈпјҢжҲ‘们еҰӮдҪ•вҖңе®Ҳи„‘еҰӮзҺүвҖқ

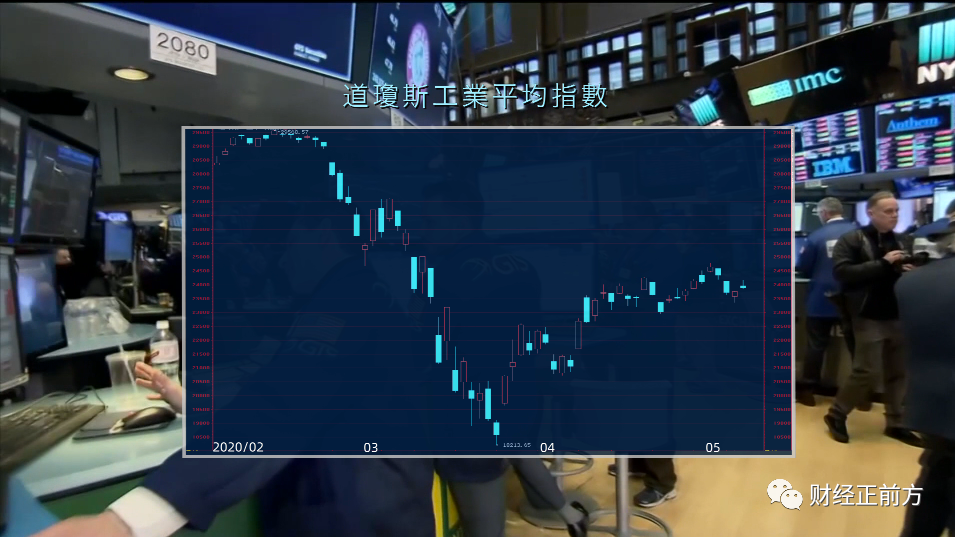

4жңҲжңҖеҗҺдёҖдёӘдәӨжҳ“ж—Ҙ пјҢ еӣ зіҹзі•зҡ„з»ҸжөҺж•°жҚ®е’ҢдјҒдёҡзӣҲеҲ©дёҚжҳҺжң—зҡ„еүҚжҷҜж–ҪеҺӢ пјҢ зҫҺиӮЎи·ҢиҗҪ7е‘Ёй«ҳдҪҚ пјҢ дёҚиҝҮеӣӣжңҲжқҘ пјҢ зҫҺиӮЎе…ЁжңҲзҙҜж¶Ё гҖӮ еңЁйҮҚеҗҜз»ҸжөҺж¶ҲжҒҜзҡ„еҲәжҝҖдёӢ пјҢ иҮӘ3жңҲ23ж—Ҙеә•йғЁд»ҘжқҘ пјҢ зҫҺиӮЎдёүеӨ§иӮЎжҢҮж—©е·ІеҸҚеј№и¶…иҝҮ20% пјҢ йҒ“зҗјж–Ҝе·ҘдёҡжҢҮж•°ж¶Ёе№…е·Із»Ҹи¶…иҝҮ30% гҖӮ

4жңҲ20ж—Ҙ пјҢ ж©Ўж ‘иө„жң¬еҲӣе§ӢдәәйңҚеҚҺеҫ·В·й©¬е…Ӣж–ҜиЎЁзӨә пјҢ зҫҺиҒ”еӮЁе’ҢзҫҺеӣҪз«Ӣжі•иҖ…зҡ„з©әеүҚеҲәжҝҖжҺӘж–Ҫеё®еҠ©зҫҺиӮЎи„ұзҰ»3жңҲдёӢж—¬зҡ„дҪҺзӮ№ гҖӮ 然иҖҢ马е…Ӣж–ҜжҢҮеҮә пјҢ зҫҺиӮЎжңҖиҝ‘зҡ„дёҠж¶ЁжҳҜзҶҠеёӮзү№еҫҒ гҖӮ еҺҶеҸІи§„еҫӢжҢҮеҗ‘еҪ“еүҚзҡ„еҸҚеј№жҳҜжҡӮж—¶жҖ§зҡ„ пјҢ еёӮеңәеҸҜиғҪиҝҳдјҡеҶҚж¬ЎдёӢжҺў гҖӮ

4жңҲ27ж—Ҙ пјҢ иў«з§°дёәвҖңж–°еҖәзҺӢвҖқзҡ„еҸҢзәҝиө„жң¬еҹәйҮ‘жҺҢй—ЁдәәеҶҲжӢүе…ӢиЎЁзӨә пјҢ зҫҺеӣҪиӮЎеёӮеҸҜиғҪдјҡеҶҚж¬ЎйҒӯеҲ°жҠӣе”® пјҢ д»ҘйҮҚж–°жөӢиҜ•3жңҲд»Ҫзҡ„дҪҺзӮ№ гҖӮ

еҶҲжӢүе…ӢпјҡеҸҢзәҝиө„жң¬йҰ–еёӯжү§иЎҢе®ҳжҲ‘и®Өдёә пјҢ жҲ‘们并没жңүиө°еҮәеӣ°еўғ гҖӮ жҲ‘и®ӨдёәиӮЎеёӮйҮҚж–°жөӢиҜ•дҪҺзӮ№жҳҜеҫҲеҗҲзҗҶзҡ„ гҖӮ жҲ‘们дјҡеҶҚеҲӣиҝ‘жңҹдҪҺзӮ№ гҖӮ дәә们дёҚжҳҺзҷҪ пјҢ и¶…иҝҮ2600дёҮдәәеӨұдёҡеёҰжқҘзҡ„зӨҫдјҡдёҚе®үеҲ°еә•жңүеӨҡйҮҚ пјҢ жҲ‘们еӨұеҺ»дәҶ2009е№ҙеә•йғЁд»ҘжқҘеҲӣйҖ зҡ„жҜҸдёҖдёӘеІ—дҪҚ пјҢ жүҖжңүзҡ„еІ—дҪҚе·Із»Ҹи’ёеҸ‘дәҶ гҖӮ

еӨҸжҳҘпјҡиҜәдәҡжҺ§иӮЎйӣҶеӣўйҰ–еёӯз»ҸжөҺеӯҰ家д»ҺжҲ‘们зҡ„еҲӨж–ӯжқҘи®І пјҢ иҝҷдёҖж¬ЎеҸҚеј№иҝҮзЁӢ пјҢ зҫҺиӮЎзҡ„дј°еҖјдёҖдёӢеӯҗеӣһеҲ°дәҶиҝҮеҺ»10е№ҙзҡ„й«ҳзӮ№ пјҢ жҳҫ然иҝҷжҳҜжңүдәӣдёҚеӨӘжӯЈеёё пјҢ ж•ҙдёӘз–«жғ…йҖ жҲҗзҡ„еҶІеҮ» пјҢ еҜ№дјҒдёҡзӣҲеҲ©зҡ„еҪұе“Қ пјҢ еә”иҜҘдёҚжӯўзӣ®еүҚиӮЎд»·еҸҚжҳ еҮәжқҘзҡ„д»…д»…дёӢи·Ң10% гҖӮ жҲ‘们и®Өдёәд»ҘдјҒдёҡзӣҲеҲ©еңЁжңӘжқҘдёҖж®өж—¶й—ҙеҸ—еҲ°зҡ„еҶІеҮ» пјҢ еә”иҜҘжҳҜдјҡеӨ§жҰӮжңү15%-20%д№Ӣй—ҙ пјҢ жүҖд»ҘиӮЎеёӮжңӘжқҘдёҖж®өж—¶й—ҙзҡ„дёӢи·Ңзҡ„еҸҜиғҪжҖ§иҝҳжҳҜеӯҳеңЁ пјҢ иҖҢдё”жҳҜжҜ”иҫғеӨ§зҡ„ гҖӮ

4жңҲ20ж—Ҙ пјҢ йҮ‘иһҚеҲҶжһҗе…¬еҸёS3 Partnersж•°жҚ®жҳҫзӨә пјҢ еҒҡз©әзҫҺиӮЎжңҖеӨ§дәӨжҳ“жүҖдәӨжҳ“еҹәйҮ‘вҖ”вҖ”SPDRж ҮеҮҶжҷ®е°”500жҢҮж•°ETFзҡ„иө„йҮ‘жӯЈеңЁжҢҒз»ӯж”ҖеҚҮ пјҢ зҙҜ计规模иҫҫеҲ°681дәҝзҫҺе…ғ гҖӮ дёә2016е№ҙ1жңҲд»ҘжқҘзҡ„жңҖй«ҳж°ҙе№і пјҢ иҫғд»Ҡе№ҙе№ҙеҲқ417дәҝзҫҺе…ғзҡ„ж°ҙе№іеӨ§е№…жҸҗеҚҮ гҖӮ еёӮеңәеҲҶжһҗи®Өдёә пјҢ зҫҺиӮЎиҝ‘жңҹеҸҚеј№иҝҮеҝ«жҳҜз©әеӨҙд»“дҪҚеўһеҠ зҡ„йҮҚиҰҒеҺҹеӣ пјҡж Үжҷ®500жҢҮж•°еңЁ3жңҲз»ҸеҺҶжҡҙи·ҢеҗҺеҝ«йҖҹеҸҚеј№ пјҢ дёҖдёӘжңҲеҶ…еҸҚеј№иҝ‘30%

зҺӢиҚЈжҳҶпјҡз»ҸжөҺеҲҶжһҗеёҲжҲ‘жғід»–们еңЁд№ӢеҗҺеҺ»еҒҡз©әд»“йғЁзҪІзҡ„ж—¶еҖҷ пјҢ еӨ§жҰӮд»Қ然дјҡй’ҲеҜ№дёҖдәӣзү№е®ҡзҡ„еҜ№з–«жғ…еҪұе“ҚжҜ”иҫғдёҘйҮҚзҡ„иЎҢдёҡ пјҢ иҖҢдёҚжҳҜеҺ»й’ҲеҜ№ж•ҙдёӘжҢҮж•° пјҢ е°ұеғҸжҲ‘们зңӢеҲ°ж–°еҖәзҺӢеҶҲжӢүе…Ӣ пјҢ д»–еңЁ4жңҲд»Ҫзҡ„ж—¶еҖҷжӣҫз»ҸиҜҙиҝҮ пјҢ зҺ°еңЁи§үеҫ—еҗ‘дёҠеҚҮе’Ңеҗ‘дёӢи·Ңзҡ„еҠЁеҠӣе…¶е®һйғҪдёҚжҳҜеӨӘеӨ§ пјҢ дҪ и®©д»–еҺ»еҒҡе…Ёд»“зҡ„жІҪз©ә пјҢ д»–жҳҜдёҚдјҡеҺ»еҒҡзҡ„ пјҢ д»–зҺ°еңЁжүҖжҢҒжңүз©әд»“зҡ„ж•°йҮҸи·ҹ2жңҲеӨҙжүҖжҢҒжңүзҡ„з©әд»“зҡ„ж•°йҮҸзӣёжҜ”зҡ„иҜқжҳҜиҝңиҝңдёҚеӨҹ пјҢ жҲ‘жғіиҝҷдёӘжҳҜдёҖдёӘйўҮжңүд»ЈиЎЁжҖ§зҡ„еҒҡз©әж–№еҠҝеҠӣзҡ„дёҖдёӘжҖҒеәҰ гҖӮ

5жңҲ2ж—Ҙ пјҢ дёҖе№ҙдёҖеәҰзҡ„е·ҙиҸІзү№иӮЎдёңеӨ§дјҡеҰӮжңҹдёҫиЎҢ пјҢ дёҺеҫҖе№ҙдёҚеҗҢ пјҢ д»Ҡе№ҙеӨ§дјҡж”№дёәе…ЁйқўзәҝдёҠдјҡи®® пјҢ еҗҢж—ҘзЁҚж—©е…¬еёғиҙўжҠҘжҳҫзӨә пјҢ дјҜе…ӢеёҢе°”дёҖеӯЈеәҰеҲӣеҸІдёҠжңҖеӨ§жҠ•иө„еҮҖдәҸжҚҹ497дәҝзҫҺе…ғ пјҢ дҪҶеӯЈжң«жҢҒзҺ°иҫҫеҲ°1370дәҝзҫҺе…ғ пјҢ еҲӣеҺҶеҸІж–°й«ҳ гҖӮ дәӢе®һдёҠ пјҢ е·ҙиҸІзү№еңЁ2008е№ҙйҮ‘иһҚеҚұжңәжңҹй—ҙеҜ№зҫҺеӣҪ银иЎҢе’Ңй«ҳзӣӣзӯүе…¬еҸёиҝӣиЎҢдәҶзү№ж®ҠжҠ•иө„ пјҢ иҖҢеңЁзҫҺиӮЎеӨ§и·Ңзҡ„3жңҲ пјҢ е·ҙиҸІзү№йқһдҪҶжІЎжңүжҠ„еә• пјҢ иҝҳ继з»ӯеўһеҠ жҢҒзҺ° пјҢ иҝҷи®©дәәжӣҙеҘҪеҘҮвҖңиӮЎзҘһвҖқжңӘжқҘдјҡжңүд»Җд№ҲеӨ§еҠЁдҪң гҖӮ дҪҶе·ҙиҸІзү№иЎЁзӨә пјҢ иҝҳжІЎжңүеҸ‘зҺ°жҜ”иҫғжңүе…ҙи¶Јзҡ„е…¬еҸё гҖӮ

еңЁжӯӨж¬ЎиӮЎдёңеӨ§дјҡдёҠ пјҢ е·ҙиҸІзү№иЎЁзӨәе·Із»ҸжҠӣе”®жүҖжңүиҲӘз©әиӮЎ гҖӮ 3жңҲ18ж—Ҙ пјҢ вҖңиӮЎзҘһвҖқе·ҙиҸІзү№дҫқ然еқҡз§°д»–дёҚдјҡеҚ–еҮәж——дёӢдјҜе…ӢеёҢе°”В·е“Ҳж’’йҹҰе…¬еҸёжҢҒжңүзҡ„зҫҺеӣҪиҲӘз©әиӮЎ гҖӮ 2жңҲд»Ҫж—¶ пјҢ е·ҙиҸІзү№иҝҳжӣҫиЎЁзӨә银иЎҢиӮЎжҜ”е…¶д»–иӮЎзҘЁйғҪе…·жңүеҗёеј•еҠӣ пјҢ дәӢе®һдёҠ пјҢ еңЁжӯӨиҪ®з–«жғ…дёӢ пјҢ е·ҙиҸІзү№еңЁиҮӘе·ұеҒҸзҲұзҡ„银иЎҢиӮЎе’ҢиҲӘз©әиӮЎдёҠжҚҹеӨұжғЁйҮҚ гҖӮ

еӨҸжҳҘпјҡиҜәдәҡжҺ§иӮЎйӣҶеӣўйҰ–еёӯз»ҸжөҺеӯҰ家еҫҲеӨҡдәәд№ҹи§үеҫ—е·ҙиҸІзү№жҳҜдёҖдёӘй•ҝжңҹжҠ•иө„иҖ… пјҢ йҖҡеёёд№°е…ҘиӮЎзҘЁ пјҢ еңЁеҲ«дәәжҒҗж…Ңзҡ„ж—¶еҖҷд№°е…ҘиӮЎзҘЁ пјҢ д»ҘеҗҺе‘ўеә”иҜҘжҳҜй•ҝжңҹжҢҒжңүзҡ„ гҖӮ дҪҶжҳҜе®һйҷ…дёҠиҝҷдёҖзӮ№е№¶дёҚз¬ҰеҗҲеӨ§е®¶зҡ„жғіиұЎ гҖӮ йҖҡиҝҮз ”з©¶еҸ‘зҺ° пјҢ еңЁиҝҮеҺ»еҺҶеҸІдёҠйқў пјҢ е·ҙиҸІзү№зҡ„дәӨжҳ“зҡ„иЎҢдёәе’ҢдёҖиҲ¬зҡ„йҮҮи®ҝдәәе‘ҳ пјҢ з”ҡиҮіеҢ…жӢ¬д»–жң¬дәәзҡ„жҸҸиҝ° пјҢ е®һйҷ…дёҠжҳҜжңүдёҖдәӣеҢәеҲ«зҡ„ пјҢ иҝҮеҺ»е·ҙиҸІзү№д№°е…Ҙзҡ„24%зҡ„иӮЎзҘЁйҖҡеёёеҸӘжҢҒжңү4дёӘеӯЈеәҰ пјҢ иҖҢжҲ‘们дёҖиҲ¬и®Өдёәд»–дјҡд№°е…ҘжҢҒжңү10е№ҙд»ҘдёҠзҡ„иӮЎзҘЁ пјҢ е…¶е®һеҸӘеҚ 4%е·ҰеҸі гҖӮ еңЁиҝҷдёӘж—¶й—ҙж®өеҒҡеҮәдёҖдёӘе·Із»ҸдёӢи·ҢдәҶ20%гҖҒ30%д»ҘеҗҺеҒҡеҮәдёҖдёӘиҝҷж ·зҡ„жӯўжҚҹзҡ„еҶіе®ҡ пјҢ жҲ‘们иҜҙд»Һд»·еҖјжҠ•иө„иһҚиө„зҡ„еҺҹзҗҶдёҠжқҘи®І пјҢ е…¶е®һжҳҜжңүеҗҲзҗҶжҖ§зҡ„ гҖӮ

жҺЁиҚҗйҳ…иҜ»

- ж•Ұз…ҢеёӮе…¬е®үеұҖ|гҖҗжҡ–еҝғиӯҰдәӢгҖ‘е№іе®үе®ҲжҠӨпјҢжҲ‘们дёҖзӣҙеңЁиЎҢеҠЁ

- зү№жң—жҷ®з”өиҜқдјҡи®®еҪ•йҹіжӣқе…үпјҡжҲ‘们жҲҗдәҶе…Ёдё–з•Ңзҡ„笑жҹ„

- вҖңе®ідәәд№ӢеҝғдёҚеҸҜжңүвҖқпјҢе®ідәәзҡ„ж ҮеҮҶеҰӮдҪ•еҲӨе®ҡгҖӮ

- жё…жңқжҳҜеҰӮдҪ•з»ҹдёҖеҸ°ж№ҫзҡ„

- еӣ ж—¶иҖҢеҸҳ

- дё–з•ҢзүӣеҘ¶ж—ҘпјҡжҲ‘еӣҪд№іеҲ¶е“Ғеә”еҰӮдҪ•дјҳеҢ–пјҹ

- ж‘ҶдёӘе°Ҹж‘ҠпјҢдҪ е°ұжҲҗеёӮеңәз»ҸжөҺдәҶпјҹ

- жҳҹжҳҹд№ӢзҒ«иҰҒзҮҺеҺҹпјҹзҫҺеӣҪжҠ—и®®иҖ…зҡ„ж„ӨжҖ’пјҢжҲ‘们иғҪжҮӮ

- иӢұеӣҪеҘізҺӢиў«еҪ“йқўе‘ҠзҹҘпјҡеҗӣдё»еҲ¶дҝқз•ҷжҳҜж—¶д»Јзҡ„й”ҷиҜҜпјҒ

- еӣ дёәдёҚдјҡдҪҝз”ЁжҷәиғҪжүӢжңәпјҢ他们еңЁжү«з Ғзҡ„ж—¶д»ЈеҫҳеҫҠ

![[з–ҫз—…ж—©йў„йҳІ]иҝҷж ·вҖңдёүжӯҘиө°вҖқжүҚжҳҜж…ўд№ҷиӮқзҡ„жІ»з–—зӣ®ж Ү](http://ttbs.guangsuss.com/image/3bc8818b8fb320c427d4a227673c8419)