新浪财经■陷入民间借贷纠纷 港龙地产 IPO 面临三重风险

吕永怀和他的兄弟、侄子们 , 正在翘首期盼赴港敲钟的这一刻 , 早点到来 。

境内融资压力不断增加 , 赴港上市拓宽融资渠道成为越来越多内地中小房企的"救命稻草" 。 来自江苏的港龙中国地产集团有限公司(下称"港龙地产")便是其中之一 。

该公司近八成开发项目集中在江苏省 , 另涉足浙江、河南、贵州等省份 , 截止2019年8月份 , 总土地储备仅471万平方米 , 另2018年及2019年上半年销售收益分别只有16.6亿元和5.9亿元 。 无论土储抑或销售收入规模 , 都仍属较小水平 。

去年10月份 , 港龙地产正式向港交所递交了IPO申请 , 但及至目前已近半年 , 尚未有最新的动态反馈 。 而从公开的企业工商信息以及招股书中 , 乐居财经窥探到了这家房企的运营情况和发展逻辑 。

陷入民间借贷纠纷

港龙地产是港资企业港龙发展集团有限公司的全资子公司 , 法人代表和董事长均为吕永怀 。 从管理层成员来看 , 这也是一家典型的家族企业 , 董事长吕永怀有两位胞兄——吕永南及吕永茂 , 还有一个儿子吕文伟 , 以及两个侄子吕志聪、吕进亮 , 都是公司董事会成员 。

企查查信息显示 , 递交IPO前的2019年6月份该公司进行了一次董事变更 , 董事备案中 , 吕文伟、吕志聪、吕进亮三者退出 , 新增了吕永南及吕永茂 。 而招股书披露 , 2019年9月中旬 , 一代的吕永南及吕永茂均被委任为非执行董事 , 而二代的吕文伟、吕志聪、吕进亮三位均被委任执行董事 , 各自负责公司不同板块的运营管理 。

筹备上市的同时 , 港龙地产也在紧锣密鼓地进行版图扩张 。 2019年8月新增"江苏港龙华扬置业有限公司"一项投资后 , 同年10月递交IPO申请后至今年3月份 , 便陆续新增了4个100%持股的对外投资企业 , 包括南京港龙置业有限公司、杭州杭港置业有限公司、南通港龙置业有限公司、浙江港晟置业有限公司 。

除了投资动作 , 乐居财经还从企查查上了解到 , 港龙地产目前涉及到16项关联企业风险 , 均与旗下子公司有直接关联 , 包括4项银行承兑汇票的公示催告信息、3项股权出质信息、4项开庭公告、5项裁判文书 。

其中在递交IPO申请前后一年的重要风险主要有三项:一是2019年9月 , 港龙地产旗下的一家子公司洛阳港龙置业有限公司50万的股权被质押 , 出质人为该四公司的一个第三方投资股东 , 质权人则是港龙地产 。 二是旗下江苏港龙华扬置业有限公司与两位自然人的民间借贷纠纷 , 三是江苏港龙地产集团有限公司的一项劳动争议 。

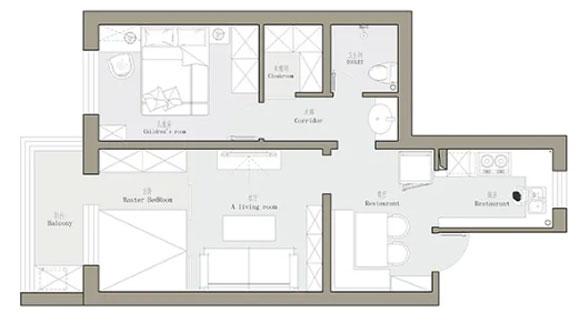

本文插图

56个开发项目仅9个项目贡献收益

根据招股书 , 2016-2018三年间港龙地产的销售收益分别为4.9亿元、4.3亿元和16.6亿元 , 复合年增长率为87.5%;经营利润分别为7160万元、9380万元、4.7亿元 , 期间的复合年增长率为146.6% 。 公司拥有人应占溢利在这三年间分别为3936.5万元、3135.6万元及3.55亿元 。

2018年是港龙地产实现爆发式增长的一年 , 收入相比2017年增长了286%、经营利润同比增长了401% , 而且开发中物业增长迅速 。

本文插图

从流动资产一栏可见 , 2016年港龙地产开发中物业为12.8亿元 , 2018年则急速增长至54.3亿元 , 到2019年上半年已达87.7亿元 。 不过 , 至今年8月底 , 尽管港龙地产拥有56个项目 , 但其于今年上半年及之前的销售收入仅来自四个城市的9个项目的开发及销售 。 这意味着 , 大部分项目还未达到预售条件 , 以至于港龙地产的销售收入出现断流 。 近两年 , 急剧增长的开发中物业或正是"补仓"之举 。

高息举债最高融资利率达14%

同众多小房企一样 , 区域性明显、高负债也是港龙地产的标签 。

推荐阅读

- 『追剧小能手』多家期货公司发布称 完成文华财经升级改造

- 乐居财经@龙湖集团获美贤国际增持420万股 涉资1.53亿港元

- 『央视财经微信公众号』疫情之下,中国一季度经济怎么样?一张图,2分钟迅速了解

- 「乐居财经」中国奥园供应链ABS及ABN成功发行

- 【新世代财经】金融科技持续提速 地方政府和国有大行不断加持

- 『中访财经』即科金融违规助贷致借款人“被逾期”,与资金方相互推诿

- 财经涂鸦:办公用品供应平台OfficeMate获深创投投资,有意明年上市

- 「蓝鲸财经」康得新7折拍卖苏宁银行部分股权 长兴耀约接盘

- 蓝鲸财经■随手记启动网贷退出工作 此前屡被投诉余额无法提现

- @财经猎豹丨克莉丝汀连亏7年跌成“仙股”,元祖净利润微降仍分红