第дёҖиҙўз»ҸпјҡвҖңзҫҺе…ғиҚ’вҖқзҹӯжңҹйҡҫеҪ»еә•еҢ–и§ЈпјҢй•ҝжңҹжҲ–жҢ‘жҲҳзҫҺе…ғйңёжқғ( дәҢ )

вҖңMSCIе…¬еҸёеҖәжҢҮж•°жҖ»еёӮеҖји§„жЁЎ3.4дёҮдәҝзҫҺе…ғ пјҢ иҖҢе…¶дёӯBBBзә§еҖәеҲёеҚ жҜ”й«ҳиҫҫ50% пјҢ иӢҘз–«жғ…жҢҒз»ӯгҖҒе…¬еҸёдҝЎз”Ёиө„иҙЁжҢҒз»ӯжҒ¶еҢ– пјҢ йӮЈд№ҲBBBзә§еҖәеҲёеҸҜиғҪдјҡиў«йҷҚдёәй«ҳ收зӣҠпјҲHY пјҢ еҚіеһғеңҫзә§пјү пјҢ иҝҷдјҡдә§з”ҹеҫҲдёҘйҮҚзҡ„еҗҺжһң пјҢ йӮЈдәӣеҝ…йЎ»иҙӯд№°жҠ•иө„зә§еҖәеҲёзҡ„еҹәйҮ‘е°ұдјҡжҠӣе”®иҝҷдәӣеҖәеҲё пјҢ иҖҢHYеҖәеҲёеұҠж—¶дҪ“йҮҸзҡ„жҝҖеўһдјҡйҖ жҲҗдҫӣз»ҷз«ҜеҶІеҮ» гҖӮ вҖқMSCIи‘ЈдәӢжҖ»з»ҸзҗҶгҖҒжҠ•иө„з»„еҗҲз®ЎзҗҶз ”з©¶жҖ»зӣ‘ж–Ҝеё•е…Ӣж–ҜпјҲAndy SparksпјүеҜ№йҮҮи®ҝдәәе‘ҳз§° гҖӮ

вҖңзҫҺе…ғйңёжқғвҖқзҡ„и„ҶејұжҖ§еҶҚеәҰеј•еҸ‘жҖқиҖғ

иӢҘвҖңзҫҺе…ғиҚ’вҖқжҢҒз»ӯ пјҢ и°Ғе°ҶжҲҗдёәеҸ—е®іиҖ…пјҹ

е‘Ёжө©и®Өдёә пјҢ йҮ‘иһҚеёӮеңәжҳҫ然жҳҜйҰ–жү№вҖңеҸ—е®іиҖ…вҖқ пјҢ йҮ‘иһҚеёӮеңәзҡ„жҡҙи·ҢдёҺвҖңзҫҺе…ғиҚ’вҖқдә’дёәеӣ жһң пјҢ еңЁйҮ‘иһҚеёӮеңәзҡ„жҡҙи·ҢиҝҮзЁӢдёӯ пјҢ дҫқиө–еӨ–йғЁиһҚиө„е’Ңжқ жқҶзҡ„йҮ‘иһҚжңәжһ„еӨ§жҰӮзҺҮдјҡжҲҗдёәйЈҺйҷ©й“ҫжқЎдёҠжңҖдёәи„Ҷејұзҡ„дёҖзҺҜ гҖӮ иҝҷд№ҹжҳҜиҝ‘жңҹеёӮеңәдёӯе…ідәҺжҹҗдәӣеҜ№еҶІеҹәйҮ‘еҙ©зӣҳдј иЁҖж„Ҳжј”ж„Ҳзӣӣзҡ„е…ій”®еҺҹеӣ д№ӢдёҖ пјҢ 然иҖҢ пјҢ еҸӘжңүеҪ“жҪ®ж°ҙзңҹжӯЈиӨӘеҺ»ж—¶ пјҢ жүҚиғҪзңӢеҲ°еҗ„йҮ‘иһҚжңәжһ„зңҹжӯЈзҡ„йЈҺйҷ©жүҝеҸ—иғҪеҠӣе’ҢйЈҺйҷ©з®ЎзҗҶиғҪеҠӣ гҖӮ

еҗҢж—¶ пјҢ з”ұдәҺзҫҺе…ғеҸ—еҲ°вҖңзҫҺе…ғиҚ’вҖқеҪұе“ҚиҖҢеҚҮеҖј пјҢ ж–°е…ҙеёӮеңәејҖе§Ӣйқўдёҙиҙ§еёҒиҙ¬еҖје’Ңиө„жң¬жөҒеҮәзҡ„еҺӢеҠӣ гҖӮ 然иҖҢ пјҢ еҰӮжһңиӮЎзҘЁеёӮеңәи·ҢеҠҝжҢҒз»ӯ пјҢ зҫҺеӣҪз»ҸжөҺеҸ—еҲ°зҡ„дјӨе®іеҝ…然д№ҹжҳҜжңҖеӨ§зҡ„ пјҢ еӣ жӯӨзҫҺе…ғзҡ„еҚҮеҖје№¶дёҚжҳҜдёҖдёӘеҸҜжҢҒз»ӯзҡ„зҺ°иұЎ гҖӮ

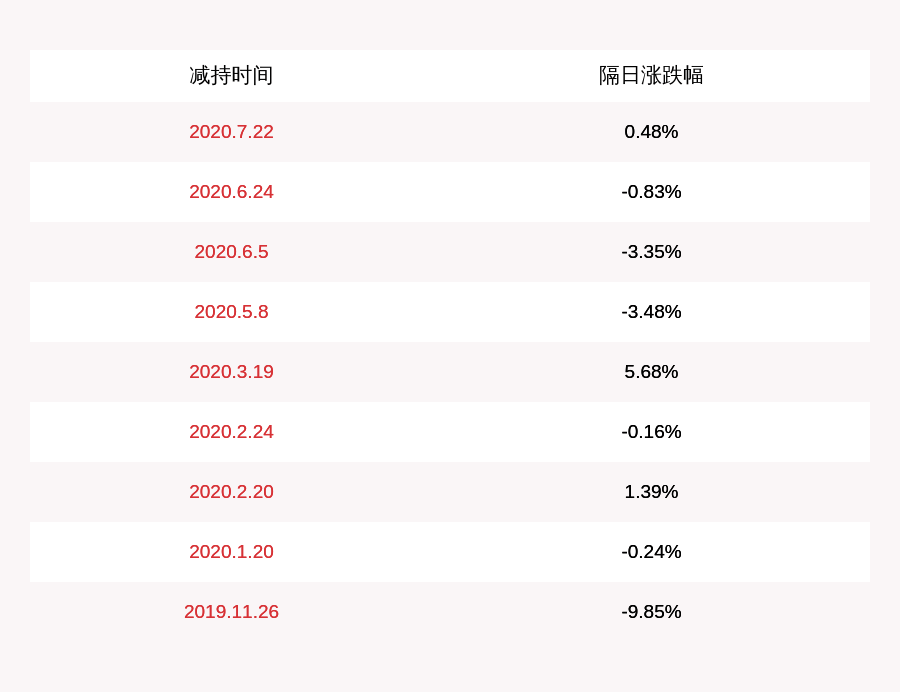

жң¬ж–ҮжҸ’еӣҫ

д»ҺдёҖдёӘзӣёеҜ№иҫғй•ҝзҡ„иҝӣзЁӢжқҘзңӢ пјҢ вҖңзҫҺе…ғиҚ’вҖқжңҖз»Ҳзҡ„вҖңеҸ—е®іиҖ…вҖқеҸҜиғҪжҳҜзҫҺе…ғ гҖӮ е‘Ёжө©и®Өдёә пјҢ вҖңзҫҺе…ғиҚ’вҖқзҡ„еҮәзҺ°иЎЁжҳҺдё–з•ҢйҮ‘иһҚзі»з»ҹеҜ№дәҺзҫҺе…ғзҡ„дҫқиө– пјҢ дҪҶиҝҷж ·зҡ„дҫқиө–еҰӮжһңеӯҳеңЁйЈҺйҷ© пјҢ йӮЈд№ҲеҮәдәҺйҒҝйҷ©зҡ„йңҖиҰҒ пјҢ дҫқиө–жңҖз»Ҳд№ҹдјҡж…ўж…ўиӨӘеҺ» гҖӮ

д»–еҲҶжһҗз§° пјҢ иҝҮеҺ» пјҢ зҫҺеӣҪз»ҸжөҺиө°ејәгҖҒзҫҺе…ғеҸҜиғҪиө°ејәгҖҒзҫҺе…ғеҲ©зҺҮжңүдёҠеҚҮйЈҺйҷ© пјҢ еҮәзҺ°вҖңзҫҺе…ғиҚ’вҖқдјјд№ҺеҸҜд»ҘзҗҶи§Ј пјҢ дҪҶзҺ°еңЁзҫҺеӣҪз»ҸжөҺйқўдёҙиЎ°йҖҖгҖҒзҫҺеӣҪеӨ§е№…йҷҚдҪҺеҲ©зҺҮгҖҒзҫҺиҒ”еӮЁеӨ§и§„жЁЎжҸҗдҫӣжөҒеҠЁжҖ§ пјҢ вҖңзҫҺе…ғиҚ’вҖқд»ҚдёҚжңҹиҖҢиҮі пјҢ е°ұдёҚеҫ—дёҚжҖҖз–‘иғҢеҗҺзҡ„йҖ»иҫ‘жҳҜеҗҰеӯҳеңЁеҒҸе·® гҖӮ еёӮеңәзҡ„жҠ•иө„иҖ…д№ҹйңҖиҰҒж №жҚ®зҺ°е®һзҠ¶еҶөеҒҡеҮәи°ғж•ҙ пјҢ иҖҢи°ғж•ҙдёҖж—ҰеҮәзҺ° пјҢ е°Ҷж„Ҹе‘ізқҖзҫҺе…ғзҡ„и¶…зә§йңёдё»ең°дҪҚе°ҶеҸ—еҲ°жҢ‘жҲҳ гҖӮ

еӣ жӯӨ пјҢ йҷҚдҪҺеҜ№зҫҺе…ғзҡ„дҫқиө–жҖ§е°ҶжҳҜдёҖдёӘй•ҝжңҹиҜқйўҳ гҖӮ е°Ҫз®Ўе…Ёзҗғдё»иҰҒиө„дә§зҡҶд»ҘзҫҺе…ғе®ҡд»· пјҢ зҹӯжңҹвҖңеҺ»зҫҺе…ғеҢ–вҖқ并дёҚзҺ°е®һ пјҢ вҖңдҪҶдёӯеӣҪе’Ңж–°е…ҙеёӮеңәеҸҜд»ҘеҒҡзҡ„жҳҜ пјҢ е°ҪйҮҸйҷҚдҪҺйғЁеҲҶеҜ№зҫҺе…ғзҡ„дҫқиө– пјҢ дҫӢеҰӮдёӯеӣҪдјҒдёҡеӣһеҲ°еўғеҶ…еҸ‘еҖә пјҢ еҪ“еүҚиһҚиө„еҲ©зҺҮд№ҹи¶іеӨҹдҪҺпјӣеҶҚеҰӮ пјҢ ж–°е…ҙеёӮеңәеә”иҜҘеңЁеӨ©жҷҙж—¶е°ҪйҮҸйҷҚдҪҺзҫҺе…ғеӨ–еҖә гҖӮ вҖқе‘Ёжө©з§° гҖӮ

гҖҗ第дёҖиҙўз»ҸпјҡвҖңзҫҺе…ғиҚ’вҖқзҹӯжңҹйҡҫеҪ»еә•еҢ–и§ЈпјҢй•ҝжңҹжҲ–жҢ‘жҲҳзҫҺе…ғйңёжқғгҖ‘еҪӯеҚҡж•°жҚ®жҳҫзӨә пјҢ 3жңҲпјҲжҲӘиҮі3жңҲ20ж—Ҙпјү пјҢ йүҙдәҺзҰ»еІёзҫҺе…ғиһҚиө„жҲҗжң¬йЈҷеҚҮ пјҢ дёӯиө„ең°дә§ејҖеҸ‘дјҒдёҡеңЁеІёдәәж°‘еёҒеҖәеҲёеҸ‘иЎҢйҮҸи¶…100дәҝзҫҺе…ғ пјҢ иҖҢзҰ»еІёзҫҺе…ғеҖәеҸ‘иЎҢйҮҸд»…зәҰ20дәҝзҫҺе…ғ гҖӮ иҖҢеңЁд»Ҡе№ҙ1жңҲ пјҢ дёӯиө„ең°дә§ејҖеҸ‘дјҒдёҡзҫҺе…ғеҖәзҡ„еҸ‘иЎҢйҮҸеҮ д№ҺжҳҜдәәж°‘еёҒеҖәеҲёеҸ‘иЎҢйҮҸзҡ„3еҖҚ гҖӮ

жҺЁиҚҗйҳ…иҜ»

- гҖҗйқ’еІӣгҖ‘150еҗҚвҖңеӯҰе‘ҳвҖқзәҝдёӢжҠҘеҲ°з¬¬дёҖеӨ©пјҢдҪ“жӮҹе®һи®ӯиёҸдёҠж–°еҫҒзЁӢ

- гҖҺиҝҪеү§е°ҸиғҪжүӢгҖҸеӨҡ家жңҹиҙ§е…¬еҸёеҸ‘еёғз§° е®ҢжҲҗж–ҮеҚҺиҙўз»ҸеҚҮзә§ж”№йҖ

- д№җеұ…иҙўз»Ҹ@йҫҷж№–йӣҶеӣўиҺ·зҫҺиҙӨеӣҪйҷ…еўһжҢҒ420дёҮиӮЎ ж¶үиө„1.53дәҝжёҜе…ғ

- гҖҺеӨ®и§Ҷиҙўз»Ҹеҫ®дҝЎе…¬дј—еҸ·гҖҸз–«жғ…д№ӢдёӢпјҢдёӯеӣҪдёҖеӯЈеәҰз»ҸжөҺжҖҺд№Ҳж ·пјҹдёҖеј еӣҫпјҢ2еҲҶй’ҹиҝ…йҖҹдәҶи§Ј

- гҖҺзҫҺеҘҪпјҢдёҖзӣҙеңЁиә«иҫ№гҖҸиҘҝйғЁе»әи®ҫ2020е№ҙ第дёҖеӯЈеәҰж··еҮқеңҹзӯҫзәҰйҮҸ1288.10дёҮж–№ еҗҢжҜ”еҮҸе°‘47.72%

- гҖҢд№җеұ…иҙўз»ҸгҖҚдёӯеӣҪеҘҘеӣӯдҫӣеә”й“ҫABSеҸҠABNжҲҗеҠҹеҸ‘иЎҢ

- иҖҒиө–@иҠұе‘—5е№ҙеҖҹеҮә3000дәҝеҗҺпјҢ第дёҖжү№иҖҒиө–зҺ°зҠ¶еҰӮдҪ•пјҹзҪ‘еҸӢпјҡ马дә‘еҘҪжүӢж®өпјҒ

- в– дёӯеӣҪвҖңеӨ©дёӢ第дёҖжқ‘вҖқз ҙдә§дәҶпјҢиҙҹеҖәи¶…400дәҝпјҢжғіеҪ“е№ҙдәәдәәдҪҸеҲ«еў…ејҖиұӘиҪҰ

- гҖҗж–°дё–д»Јиҙўз»ҸгҖ‘йҮ‘иһҚ科жҠҖжҢҒз»ӯжҸҗйҖҹ ең°ж–№ж”ҝеәңе’ҢеӣҪжңүеӨ§иЎҢдёҚж–ӯеҠ жҢҒ

- е…Ҷй©°иӮЎд»Ҫв– е…Ҷй©°иӮЎд»Ҫ第дёҖеӯЈеәҰеҮҖеҲ©2.01дәҝеҗҢжҜ”еўһй•ҝ6.06%