利润|固态奶收入下滑 麦当劳利润锐减!三元股份前三季净利转向( 二 )

《投资时报》研究员查阅以往财报注意到 , 北京麦当劳是其持股50%的合营企业 , 2017年—2019年 , 按照权益法确认 , 北京麦当劳投资损益分别为1.87亿元、2.29亿元、2.34亿元 。 从数据来看 , 近三年来 , 北京麦当劳投资收益增厚了该公司各年度业绩 , 而今年疫情影响致使合营企业麦当劳经营利润锐减 , 对于三元股份而言并不是好消息 。

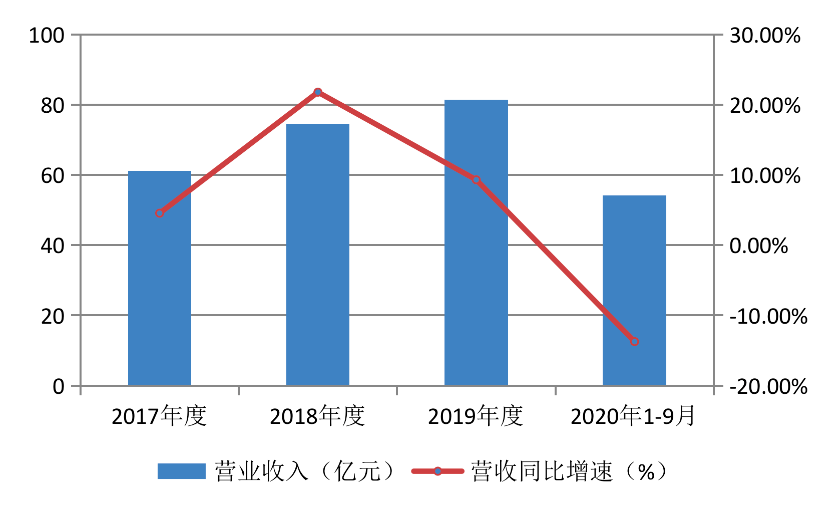

三元股份近年营收及同比增速

文章图片

数据来源:wind

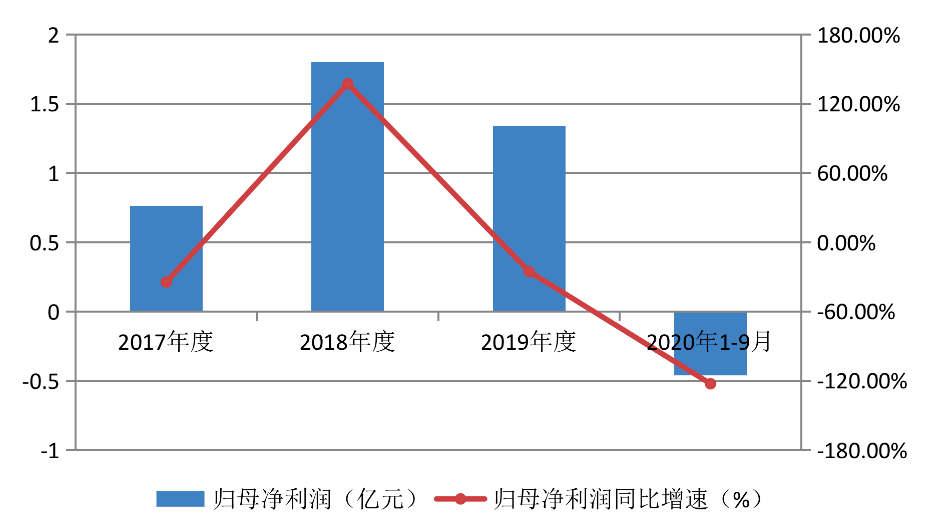

三元股份近年归母净利润及同比增速

文章图片

数据来源:wind

固态奶收入下滑近五成

从经营数据来看 , 今年前三季度 , 三元股份液态奶实现收入32.08亿元、固态奶业务实现收入5.41亿元、冰淇淋业务实现收入为10.15亿元、涂沫酱业务实现收入6.30亿元 , 四大主营业务合计收入为53.94亿元 。 对比上年同期 , 可以发现 , 今年前三季度 , 其液态奶、固态奶、冰淇淋业务分别同比下滑5.73%、46.10%、14.60% , 其涂抹酱业务同比增加2.00% 。

可见今年前三季度 , 除了涂抹酱业务较上年同期微增外 , 该公司其余三大业务均出现同比下滑状况 , 其中固态奶收入下滑最为明显 。

由于三元股份的核心市场是北京 , 按照地区分类来看 , 今年前三季度 , 该公司北京地区实现主营业务收入为28.41亿元 , 较上年同期下降9.12%;北京以外地区收入为25.53亿元 , 较上年同期下降17.29% 。 从以上数据来看 , 今年前三季度 , 三元股份在北京地区的经营收入受挫面相对较小 , 而北京以外地区受影响较大 , 其销售区域化属性仍较明显 。

【利润|固态奶收入下滑 麦当劳利润锐减!三元股份前三季净利转向】另外 , 从负债方面来看 , 截至2020年9月30日 , 该公司其他应收款为0.40亿元 , 较上年末增加381.52%;短期借款为5.19亿元 , 较上年末增加89.00%;一年内到期的非流动负债为0.47亿元 , 较上年末减少42.49%;长期借款为29.38亿元 , 较上年末减少6.11% 。 虽然 , 一年内到期的非流动负债和长期借款较上年末有所收窄 , 但是陡增的短期借款或仍带来一定的偿债压力 。

推荐阅读

- 惠普|惠普FX900 Pro M.2 2TB固态硬盘上手:解决容量和速度焦虑

- 董明珠|董明珠回应格力70%利润分红:希望股民冷静下来 长线投资

- 固态硬盘|群晖DSM 7.1 Beta发布:SSD缓存史诗级加强

- 马斯克|SpaceX再发射46颗卫星!马斯克的星链赚翻了:月收入1.5亿元

- 技嘉|狂飙7GB/s!技嘉钛雕7000S固态硬盘1TB版图赏

- AMD|多年来第一次!Intel主板德国收入反超AMD

- 利润|售出价格较出厂涨了1000% 眼镜行业毛利高达70%

- 网友热议|上海北京人均可支配收入超7万元 这8省居民人均超全国水平:你怎么看?

- 京东方|京东方2021年赚翻了 预计净利润可达260亿元:同比增长超4倍

- 收入|你达标没?2021居民收入榜出炉:北京上海人均可支配收入超7万