业务|嘀嗒启动IPO,凭啥抢跑国内共享出行第一股?

【业务|嘀嗒启动IPO,凭啥抢跑国内共享出行第一股?】_本文原题为 嘀嗒启动IPO , 凭啥抢跑国内共享出行第一股?

在滴滴上市传闻甚嚣尘上、扑朔迷离的时刻 , 嘀嗒出行顶着“共享出行第一股”的名号 , 要赴港IPO了 。

10月8日 , 嘀嗒出行(以下简称“嘀嗒”)正式向香港交易所公开递交IPO招股书 , 拟在港交所挂牌上市 , 海通证券和野村证券担任联席保荐人 , 若成功上市 , 嘀嗒出行将成为“共享出行第一股” 。

文章图片

名不见经传的嘀嗒出行风头一直没有滴滴出行强劲 , 此次却抢先IPO引起业内的关注 。 值得注意的是 , 此前有多家媒体报道称 , 滴滴也在筹备港股上市 , 目标估值超过6000亿港币(约合800亿美元) , 将超越Uber(按10月9日收盘股价计算 , 市值653亿美元)成为世界上最大的互联网出行上市公司 。

嘀嗒凭借什么抢先上市?

作为以出租车和顺风车为核心业务的网约车平台 , 嘀嗒出行从2014年创立 , 至今已有6年时间 , 主要是向提供顺风车搭乘的私家车主收取服务费 , 在出租车业务上 , 在向出租车司机收取服务费的同时 , 从广告及其他服务中产生收益 。

2018年 , 在滴滴顺风车安全监管陷入舆论风波时 , 嘀嗒接管了绝大部分滴滴顺风车的市场份额 , 这让一直默默发展顺风车业务的嘀嗒 , 捡了个“大便宜” , 在缺乏强大竞争对手下 , 过去几年嘀嗒的营收与利润实现了高速增长 。

据嘀嗒的招股书显示 , 2017年、2018年及2019年 , 嘀嗒出行收益分别为4890万元、1.176亿元以及5.806亿元 , 三年累计增长近12倍 , 年复合年增长率为244% , 其中2019年营收同比增幅达到394% , 2020年上半年 , 公司营业收入3.1亿元 , 较2019年上半年增长66% 。

文章图片

另外 , 在“烧钱”标签突出的共享出行赛道里 , 一众共享出行平台深陷亏损泥沼之时 , 嘀嗒的盈利模式已经跑通 。 按经调整利润净额计算 , 嘀嗒出行自2019年起已实现盈利 , 2019年及截至2020年上半年 , 嘀嗒的经调整利润净额分别为1.724亿元、1.508亿元 。 也就是说 , 在今年上半年疫情阴影下 , 嘀嗒继续保持盈利状态 。

而嘀嗒能实现盈利也主要是依靠顺风车业务 。

在嘀嗒收入组成中 , 顺风车收入占绝大比例 , 2017年和2018年顺风车收入占比分别达到了56.6%和66.3% , 2019年占比进一步扩大到91.9% , 2020上半年占比也达到了87.8% , 可以说 , 是顺风车支撑起了嘀嗒整体的营收及盈利 。

文章图片

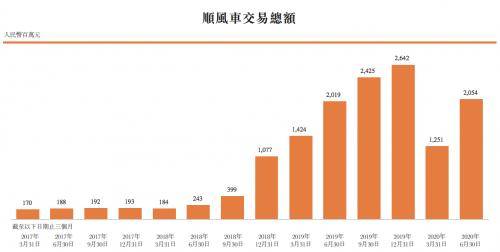

招股书显示 , 嘀嗒2019年占国内顺风车市场份额为66.5% 。 据咨询公司弗若斯特沙利文的报告显示 , 嘀嗒占有中国顺风车最大的市场份额 , 2017年、2018年、2019年嘀嗒顺风车GTV(总交易额)分别为7亿元、19亿元和85亿元 , 2018和2019同比增长分别为171.4%和347.4% 。

文章图片

另据招股书披露 , 2017年、2018年、2019年嘀嗒顺风车搭乘订单分别为2,360万份、4,820万份和1.79亿份 , 2018和2019同比增长分别为104.2%和270.5% , 2019一年时间增长上亿份订单 。

在出租车业务方面 , 招股书显示 , 嘀嗒于2019年度完成出租车搭乘网约订单1.1亿份 , 在全国86个城市提供出租车网约服务 , 据弗若斯特沙利文报告数据显示 , 2019年 , 嘀嗒在出租车网约市场中排名第二 。

推荐阅读

- 周到|谎称可代办网约车业务 专车司机诈骗多人被拘

- 过程每天都开车,那你知道发动机的启动过程吗?

- 业务|达能第三季度销售收入超58亿欧元,中国饮料业务降幅收窄

- 南方PLUS|总奖金24万元!茂名市第六届“助力乡村振兴”青年创新创业大赛启动

- |双十一前夕,顺丰启动“丰网”,继极兔、众邮后第三张快递网

- 家电消费网|3亿新品,京东10月21日启动双11大促:双百亿补贴

- 龙岗区|龙岗区启动2020年度户籍在册轮候人公共租赁住房认租工作

- 东方网|上海交大设计学院专业硕士(国际)项目全面启动

- 东方网|500岁上海古猗园启动大修 施工期间还能参观吗

- 上海宝山|“刷脸”进小区,“刷手机”进楼道!研发出这些“开门神器”的宝山企业业务量猛增