恒天然|恒天然中国牧场卖了!伊利的优然牧业和首农的三元接盘( 三 )

拟为IPO做准备?

在本次交易中 , 最引入瞩目的是优然牧业的入局 。

据IPO早知道在上月的消息 , 内蒙古优然牧业有限责任公司目前正进行新一轮私募融资 , 计划募集3亿至4亿美金 , 而该轮Pre-IPO融资后优然牧业将启动赴港上市 。

小食代注意到 , 彭博在今年6月时就报道了有关融资计划 , 并指投资者或给予该公司约20亿美元的估值 。 位于香港的私募PAG(太盟投资集团)以及伊利分别持有优然牧业41%和40%的股权 , 在本次融资之后便将推进IPO 。

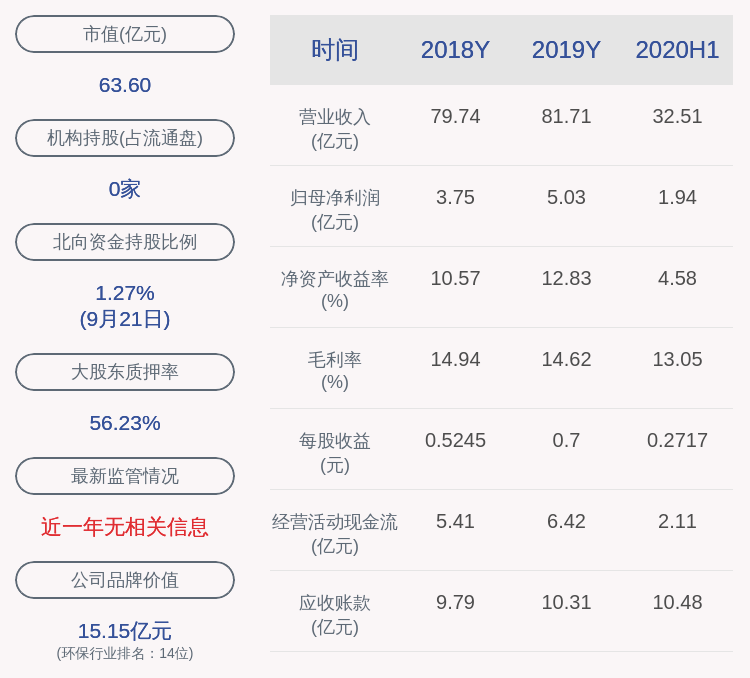

根据伊利的年报 , 优然牧业2019年度收入约80亿元 , 净利润为5亿元 。 在去年 , 优然牧业还收购了另一家牧业公司赛科星的多数股权 , 耗资约23亿元 。 今年1月 , 赛科星公告称优然牧业已完成与公司股东杨文俊等79名股东协议转让股份44.783% 。

本文插图

本轮牧场资产热也早有迹可寻 。

今年4月 , 日本明治史上最大笔收购押注中国乳业 , 18亿拿下澳亚25%股权 , 后者在华东、华北地区坐拥7个万头牧场 , 单日原奶产量超过1000吨 。

2020年7月 , 蒙牛成为中国圣牧最大股东 , 涉资3.95亿港元交易完成后 , 蒙牛乳业持股比例将从3.83%上升为17.80% , 通过增持圣牧 , 已经实控现代牧业的蒙牛也得以巩固在奶源方面的整体布局和优势 。

2020年9月 , 飞鹤宣布拟花30亿港元全资收购其关系极为密切的奶源供应商、年产奶量超过34万吨的原生态牧业 。

2020年8月 , 伊利宣布1.83亿认购中地乳业16.6%股份 , 并在一周前宣布拟最多16.6亿港元要约收购中地乳业 , 并指本次交易将有利于提高公司对上游大型牧业资源的参与度和掌控度 , 有利于巩固公司乳制品行业龙头地位 。

推荐阅读

- |新债王拉响“警报”!美国发债“自救”,中国提前抛售2500亿美债

- |多国疫情又反扑!中国出口还扛得住吗?

- 音乐大烩菜|中国股市: MACD的价值不在金叉死叉, 而在顶底背离, 把握才是精华

- 中新经纬|中国将公布9月CPI三季报披露开启

- 金融时报-中国金融新闻网|金融知识进社区 贴心服务惠民众

- 小景儿爱财经|美国信誉下降,又有1500亿美债被抛售,上万亿外资将涌入中国

- 中国经济网|钱宝科技山东违法遭罚62万元 违反银行卡收单业务规定

- 枝头的喜鹊|中国股市: 老股民提醒: 一旦碰到“落日残阳”见顶, 股票难逃一劫

- 中年|女科学家是科技进步中一支不可或缺的力量

- 车辆知多少|中国乙烯产能分布呈现“三足鼎立”之势