股票|小鹏汽车计划在纽交所IPO筹资12.8亿美元

8月26日消息 , 小鹏汽车计划在纽交所IPO , 筹资12.8亿美元 , 定价高于11美元-13美元的发行指导区间 。 小鹏汽车将以每股15美元的价格出售8500万股美国存托股票(ADS) , 对应的公司估值约为110亿美元 。 超额配售选择权比例为15% 。 股票将于当地时间周四在美国上市交易 。

8月25日 , 小鹏汽车获得多倍超额认购 , 决定提前一天结束招股 。

【股票|小鹏汽车计划在纽交所IPO筹资12.8亿美元】

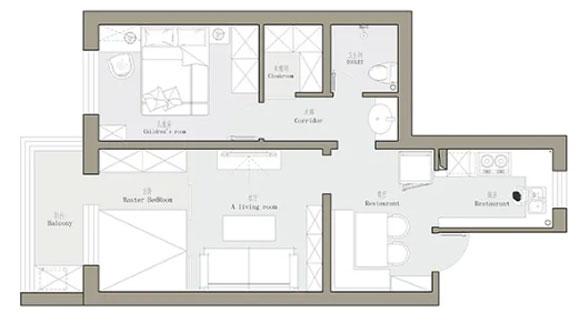

本文插图

8月26日 , 便有消息人士称 , 小鹏汽车因为获得了超额认购 , 而决定将发行价上调至15美元 。 按照8500万股美国存托股的发行量计算 , 在扣除佣金、发行费用之前 , 小鹏汽车将能够募集到12.75亿美元 。 如果承销商执行 15%的超额配售权 , 在扣除佣金、发行费用之前 , 小鹏汽车的募集资金总额将达到14.66亿美元 。

这一定价将高于小鹏汽车在最近更新的招股书中的11-13美元的发行指导价区间 。

若按照此价格发行 , 小鹏的估值也将达到110亿美元 , 将超过蔚来与理想汽车IPO时的估值 , 成为国内造车新势力中IPO时估值最高的企业 。

小鹏汽车于北京时间8月8日正式向美国证监会提交IPO文件 , 承销商包括美银证券、瑞信、摩根大通等 。

据招股书文件显示 , 截止2020年二季度 , 小鹏汽车账上有现金类资产合计21.183亿 。

且小鹏汽车在研发方面的投入非常大 , 截至2020年二季度 , 小鹏汽车的研发人员人数占到总人数的42.7% , 累计亏损的58.9亿元中 , 研发支出占到了63.23% 。

小鹏汽车目前有G3、P7两款车型在售 , 截至2020年7月31日 , 已累计交付20707辆 。 今年上市的P7轿车将会在接下来进一步拉动小鹏汽车的销量 。

小鹏汽车的提前超额认购 , 以及蔚来、理想汽车股价近期纷纷上涨的趋势 , 都表明资本极其看好国内新能源汽车市场以及新造车企业的未来 。

本文来源于汽车之家车家号作者 , 不代表汽车之家的观点立场 。

推荐阅读

- 股票行情|年季报表│比亚迪上半年净利16.62亿元 同比增长14.29%

- 股票|资本收割造车新势力:时代赋予的行业造富机会!

- 股票行情|好消息!又一家乐清企业即将上市

- 股票行情|特斯拉股价不断上涨 马斯克净财富超 1000 亿美元

- 证券时报|股票少赚或亏掉5000块,区别在哪?

- 汽车之家|计划募资百亿元,蔚来汽车要拿这笔钱干点啥?

- 雷帝触网|何小鹏:曾羡慕俞永福拿到雷军送的金砖 如今我也有一块

- 股票|“带票老师”又挖坑了?“大牛股”高位两跌停闷杀8000股民!这个套路竟然还有人相信

- 股票行情|巨丰周报:沪指打破盘整局面 这类股望迎新一轮反弹

- 公司公告|暴风集团公告:股票终止上市 9月21日进入退市整理期