注册|欺诈发行股票上市回购,不单是IPO还包括上市公司再融资、并购重组

上市公司真实、准确、完整、及时的披露信息是证券市场健康有序运行的重要基础 。 证监会此前就表示 , 财务造假严重挑战信息披露制度的严肃性 , 严重毁坏市场诚信基础 , 严重破坏市场信心 , 严重损害投资者利益 , 是证券市场“毒瘤” , 必须坚决从严从重打击 。

8月21日 , 为落实新《证券法》规定 , 证监会研究起草了《欺诈发行上市股票责令回购实施办法(试行)(征求意见稿)》(以下简称《征求意见稿》) , 现向社会公开征求意见 。 明确包括了适用范围、回购对象范围、回购价格、回购程序和方式以及证监会作出责令回购决定必须经主要负责人批准 。

- 通俗一点说 , 欺诈发行就是 , 一些公司上市之前 , 为了力求上市 , 先通过各种“办法”、“描绘”出一幅美好的“业绩蓝图” 。 发行上市后 , 却屡屡出现业绩“变脸”等情况 , 这就犹如一颗“定时炸弹” , 上市后买入这些公司股票的投资者随时都会蒙受损失 。 而本次《征求意见稿》就是告诉上市公司 , 如果欺诈发行 , 就“请”负有责任的控股股东、实际控制人“买回去” , 不仅仅是IPO , 还包括上市公司再融资、并购重组 。

《征求意见稿》共十五条 , 五大方面内容

文章图片

制图:周尚伃

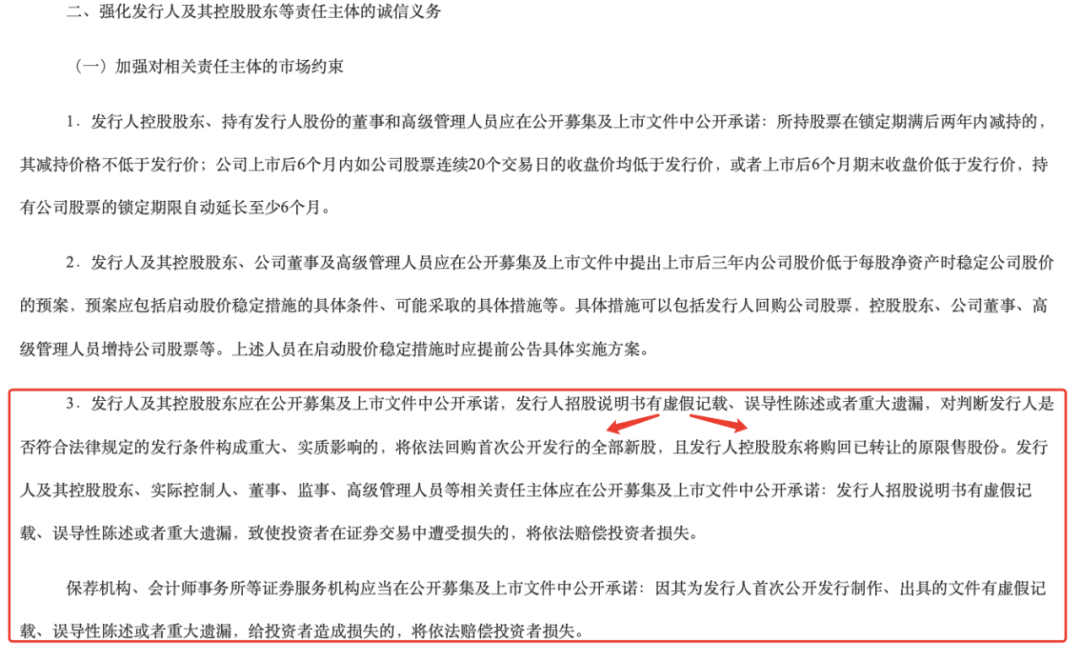

其实 , 监管在之前的政策中对欺诈发行也是零容忍 。 在2013年11月30日证监会公告[2013]42号关于进一步推进新股发行体制改革的意见中 , 第二大类强化发行人及其控股股东等责任主体的诚信义务第一项第三条中就表示 , 发行人及其控股股东应在公开募集及上市文件中公开承诺 , 发行人招股说明书有虚假记载、误导性陈述或者重大遗漏 , 对判断发行人是否符合法律规定的发行条件构成重大、实质影响的 , 将依法回购首次公开发行的全部新股 , 且发行人控股股东将购回已转让的原限售股份 。

文章图片

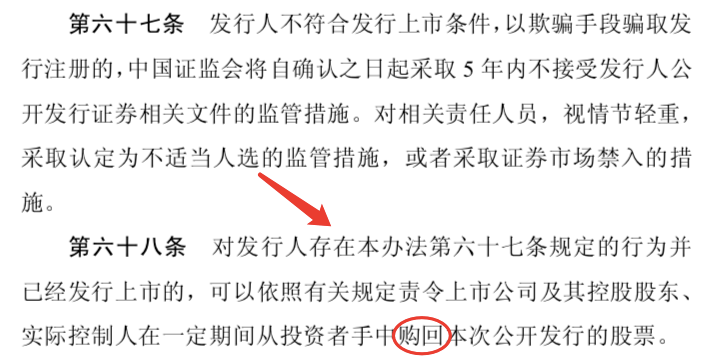

而在2019年3月1日证监会公布的《科创板首次公开发行股票注册管理办法(试行)》中 , 第七章——监督管理和法律责任中 , 第六十七条、第六十八条均是涉及欺诈发行并责令回购相关内容 。

文章图片

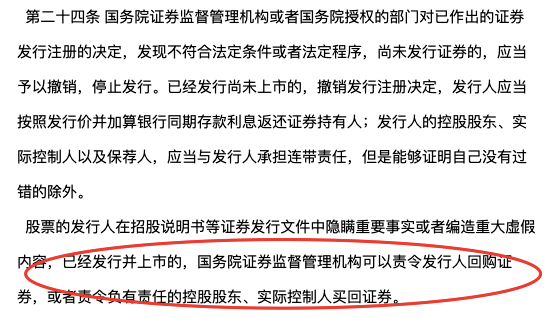

3月1日起实施的新证券法第二十四条第二款也规定:

文章图片

同时 , 《征求意见稿》适用于注册制下股票发行人欺诈发行并上市的情形 , 包括了 IPO、上市公司再融资、并购重组等各个环节中的股票发行行为 。

此外 , 创业板注册制“上线”在即 , 川财证券研究所所长陈雳表示 , “8月18日晚间 , 最高人民法院发布《关于为创业板改革并试点注册制提供司法保障的若干意见》提出支持依法加大对欺诈发行股票、债券罪 , 违规披露、不披露重要信息罪以及提供虚假证明文件罪追究刑事责任的力度 , 并对依法从严惩治申请发行、注册等环节易产生的各类欺诈和腐败犯罪 。 信息披露是注册制的核心 , 增强发行人对于信息不公开、不透明行为的违法成本 , 有利于净化市场 , 降低上市公司违规发行的可能性 。 对于上市公司而言 , 在信息披露制下 , 能够最大程度地向市场展现公司的真实情况;对于投资者而言 , 通过信息披露制 , 才能更好地了解上市公司真实情况 , 不会被假消息、假新闻所干扰 , 增强了投资判断的准确性 。 ”

推荐阅读

- 行为|证监会2.4亿重罚乐视网欺诈发行

- 环球网|黎智英长子涉嫌串谋欺诈,已往警署报到

- 天眼查|虎牙直播关联公司注册资本增加至约9.23亿元人民币

- 海报新闻客户端|罚2.4亿!证监会对乐视涉嫌欺诈发行案调查完毕

- 三言财经|处罚2.4亿元,证监会:对乐视涉嫌欺诈发行案调查完毕

- 【】证监会拟对乐视网欺诈发行处以2.4亿元罚款

- 中新经纬|泰禾集团:证监会终止对非公开发行股票事项审查

- 第一财经|蚂蚁集团回复首轮21问:A股发行与H股发行非互为条件

- 调查|乐视退:公司涉嫌信披违法、欺诈发行案调查完毕,证监会拟罚款逾2.4亿元

- 新华社客户端|证监会拟对乐视网欺诈发行处以2.4亿元罚款