最新消息|1466亿美元 伯克希尔哈撒韦二季度现金储备再创新高

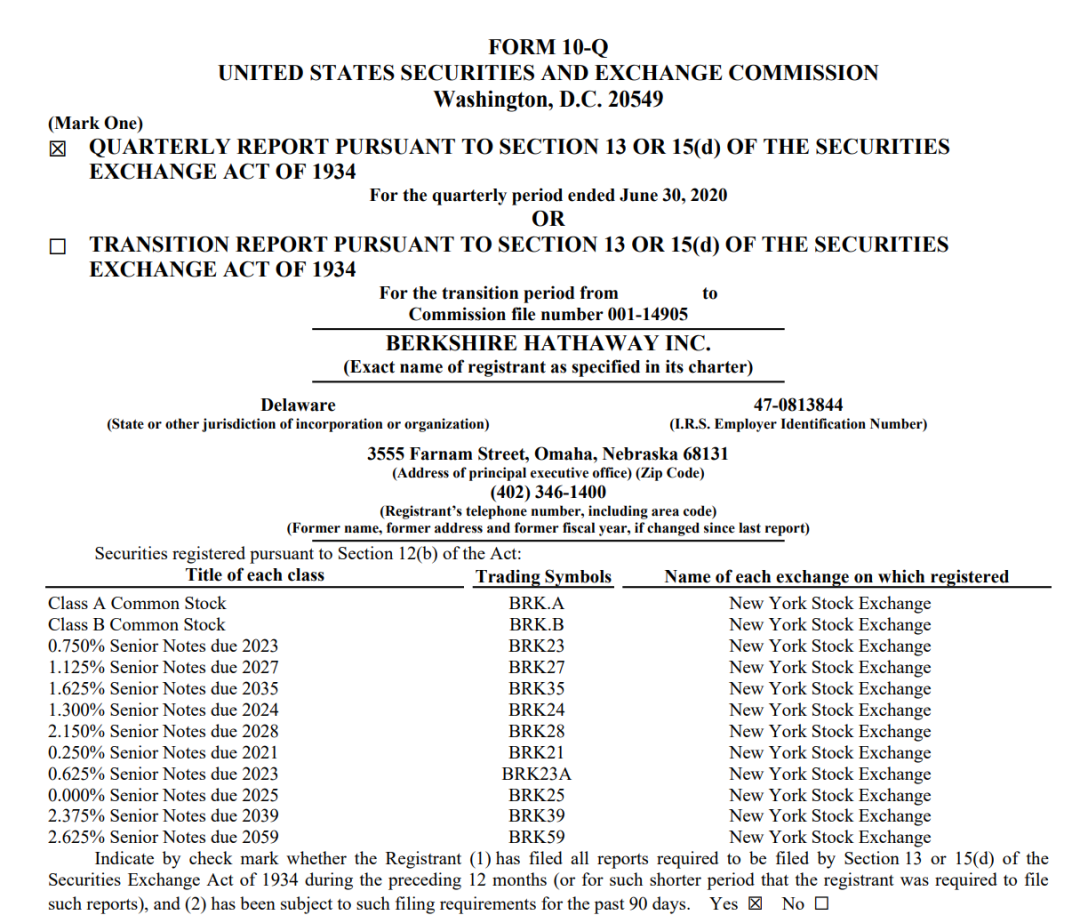

8月8日晚间,巴菲特旗下公司伯克希尔·哈撒韦(BRK.A.US)公布二季度财报 。来看看有哪些亮点 。季报显示,二季度末伯克希尔手握现金1466亿美元,相当于一万亿人民币 。其中旗下保险公司及其他企业共拥有现金及等价物由3月末的1247亿美元升至1428亿美元,包含有1208亿美元投资于美国国债 。

文章图片

值得注意的是,近年来,伯克希尔的股东们越来越坚持要求伯克希尔·哈撒韦通过投资更多的公司或将财富返还给投资者,因该公司的现金囤积过高 。

文章图片

二季度回购了51亿美元

巴菲特的伯克希尔公司在今年5月和6月回购了价值51亿美元的股票 。这次股票回购是巴菲特有史以来单季度回购金额最高的一次,几乎是该集团在2019年最后一个季度回购22亿美元的两倍 。事实上,这笔钱比巴菲特2019年全年回购伯克希尔公司股票的花费还要多一点 。

文章图片

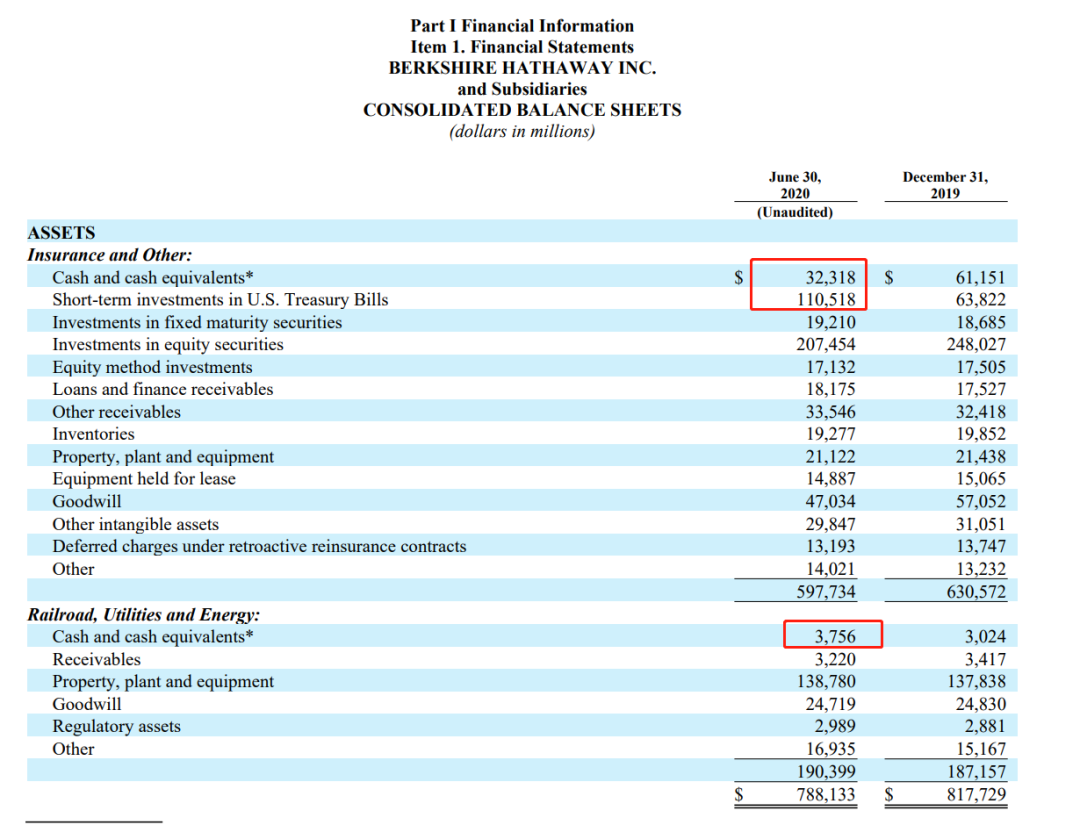

净利润大增86% 达263亿美元

伯克希尔哈撒韦第二季度的营业利润下降了10%,从去年同期的61.4亿美元降至55.1亿美元 。该公司还从伯克希尔哈撒韦最大的业务部门Precision Castparts收取了约100亿美元的费用 。

本季度,伯克希尔哈撒韦公司在公共市场的投资增加了345亿美元 。这一收益使第二季度整体净利润从一年前的141亿美元激增至263亿美元 。但是,每个季度的未实现投资收益都是不稳定的,巴菲特本人警告投资者不要将注意力放在总体净收益数据上 。

文章图片

自3月底更广泛的股市触底以来,该公司已大量投资了几家已反弹的公司 。自3月23日以来,伯克希尔最大的普通股苹果公司的股价几乎翻了一番 。在那段时间里,摩根大通(JPMorgan Chase)的股价上涨了27%以上,亚马逊的股价上涨了66%以上 。

可以肯定的是,伯克希尔公司警告说,持续的冠状病毒大流行会给企业带来不确定性,并指出:“大流行引起的风险和不确定性可能会影响我们未来的收入,现金流量和财务状况,包括削减的性质和持续时间或关闭我们的各种设施,并对我们的产品和服务的需求产生长期影响 。”

该公司还表示,由伯克希尔拥有的保险业巨头盖科公司(Geico)很可能会在2020年下半年和明年第一季度之间受到大流行的“负面影响” 。

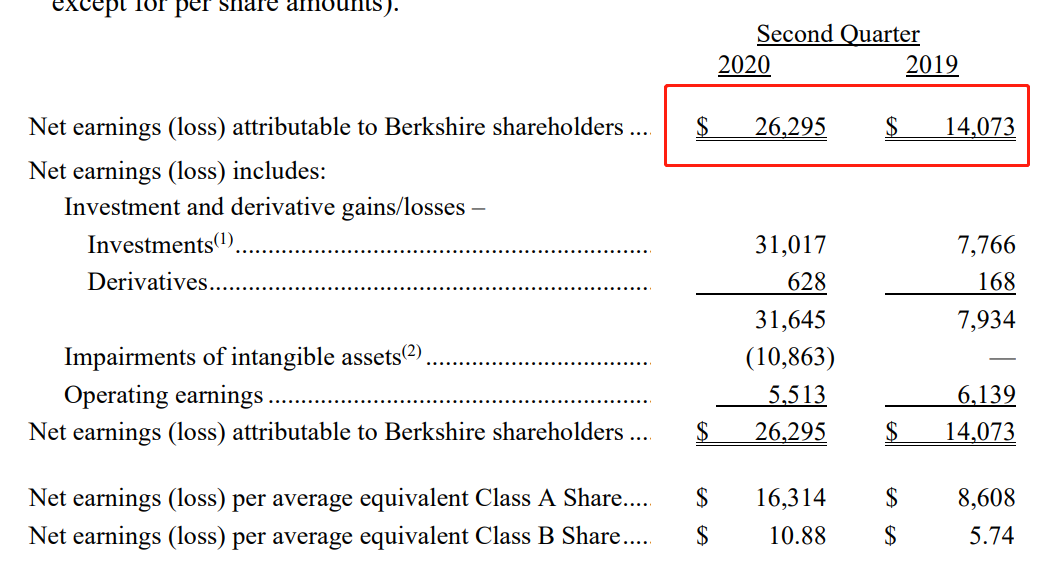

持有915亿美元的苹果公司股票

截至6月30日,持有915亿美元的苹果公司股票,3月31日为638亿美元 。

文章图片

作为伯克希尔最大的持股,苹果(AAPL.US)成为伯克希尔二季度业绩暴增的主要原因之一 。苹果第二季度涨幅超过43%,今年涨幅超过54% 。

此前有媒体报道,伯克希尔二季度的股票投资组合应该获利不菲,会成为公司总体净利润的一大推手,抵消伯克希尔旗下一些工业企业业绩疲软的负面影响 。

文章图片

苹果今年1月以来的涨幅

此外,伯克希尔哈撒韦还持有美国运通公司144亿美元,美国银行226亿美元,可口可乐公司179亿美元 。

文章图片

可口可乐今年以来股价走势图

文章图片

美国银行今年以来股价走势图

文章图片

美国运通今年以来股价走势图

巴菲特连续三周抄底美国银行

美国证券交易委员会文件显示,巴菲特旗下伯克希尔·哈撒韦公司7月31日至8月4日再次买入1360万股美国银行股票 。7月20日以来,巴菲特连续多次增持美国银行,三周内累计买入20.7亿美元,在美国银行的持股比例增至近12% 。

富国银行分析师迈克-梅奥(Mike Mayo)表示,他认为未来两年银行股将有强劲的上涨空间 。

他认为,伯克希尔哈撒韦公司近期疯狂抄底美国银行股票的决策是正确的 。

梅奥说:“我们认为银行股在未来18到24个月内有可能增长50% 。我认为,对于银行正在从事的繁重工作以及他们如何能够通成功度过危机,人们的理解不足 。”

在伯克希尔哈撒韦的股票投资组合中,美国银行是仅次于苹果公司的第二大重仓股 。美国银行股价今年下跌近30%,但近期已有所回升 。

【最新消息|1466亿美元 伯克希尔哈撒韦二季度现金储备再创新高】

推荐阅读

- 疫情导致肯尼亚航空上半年亏损高达1.32亿美元

- 山西临汾一饭店坍塌已致5人死亡|山西临汾一饭店坍塌已致5人死亡 山西临汾一饭店坍塌最新消息

- 最新消息|可口可乐将在全球裁员 中国公司称暂未收到相关信息

- 最新消息!成昆铁路这些旅客列车继续停运至9月25日

- 新浪科技■Triller联手Centricus出价200亿美元加入TikTok竞购大赛新浪科技2020-08-29 11:33:030阅

- 最新消息|华尔街仍在押注股市上涨 多位策略师坚定看好美科技股表现

- TCL|TCL科技上半年净利润12亿 以10.8亿美元收购苏州三星8.5代线

- 蔚来|蔚来计划融资15至17亿加大自动驾驶研发;小鹏市值超155亿美元

- 北京中小学首批学生开学|北京中小学首批学生开学具体情况介绍 北京中小学开学最新消息

- 江西命案嫌犯作案动机|家属披露江西命案嫌犯作案动机是什么?曾春亮杀人案后续最新消息