дәӨжҳ“|2000дәҝе…¬еҸёеӨ§еҠЁдҪңпјҒејәеҠҝж¶ЁеҒңдәҶ

дёӯеӣҪеҹәйҮ‘жҠҘйҮҮи®ҝдәәе‘ҳ жқҺжҷә

7жңҲ31ж—Ҙ пјҢ жө·е°”жҷә家иҝһеҸ‘42еҲҷе…¬е‘Ҡ пјҢ еӨҮеҸ—е…іжіЁзҡ„жө·е°”жҷә家з§ҒжңүеҢ–ж–№жЎҲз»ҲдәҺеҮәзӮү гҖӮ

жң¬ж¬ЎдәӨжҳ“д»Ҙе®һзҺ°жө·е°”з”өеҷЁйҖҖеёӮдёәзӣ®зҡ„ пјҢ жң¬ж¬ЎдәӨжҳ“е®ҢжҲҗеҗҺ пјҢ жө·е°”з”өеҷЁе°ҶжҲҗдёәжө·е°”жҷә家全иө„еӯҗе…¬еҸё пјҢ 并д»ҺйҰҷжёҜиҒ”дәӨжүҖйҖҖеёӮ пјҢ жө·е°”жҷә家新еҸ‘иЎҢзҡ„HиӮЎеңЁйҰҷжёҜиҒ”дәӨжүҖдёҠеёӮ гҖӮ жө·е°”жҷә家е°ҶдҪңдёәAиӮЎгҖҒHиӮЎгҖҒDиӮЎеңЁдёҠжө·гҖҒйҰҷжёҜгҖҒжі•е…°е…ӢзҰҸдёүең°дёҠеёӮ гҖӮ

еҸ—дёҠиҝ°ж¶ҲжҒҜеҪұе“Қ пјҢ жө·е°”жҷә家д»Ҡж—Ҙй«ҳејҖй«ҳиө° пјҢ йҡҸеҗҺж¶ЁеҒң гҖӮ жҲӘиҮіеҚҲй—ҙ收зӣҳ пјҢ жҠҘ19.8е…ғ/иӮЎ пјҢ жңҖж–°жҖ»еёӮеҖјдёә1303дәҝе…ғ гҖӮ

ж–Үз« еӣҫзүҮ

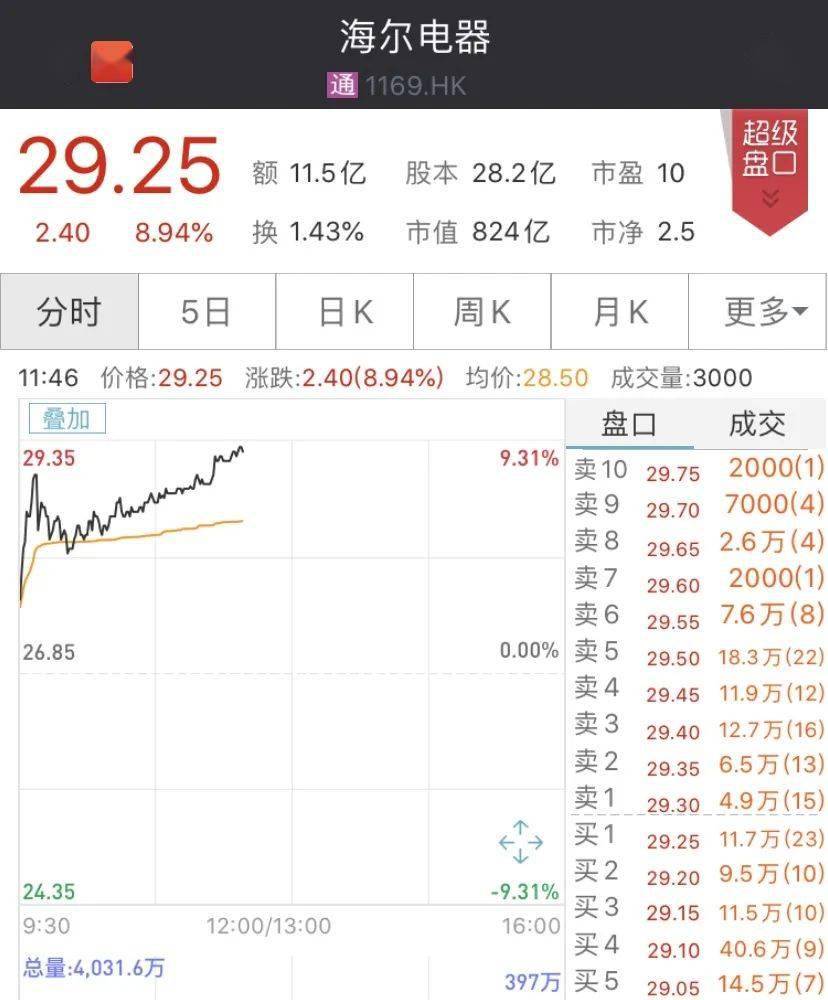

дёҺжӯӨеҗҢж—¶ пјҢ жө·е°”з”өеҷЁд»Ҡж—Ҙй«ҳејҖй«ҳиө° пјҢ жҲӘиҮіеҸ‘зЁҝж¶Ё8.94% пјҢ жҠҘ29.25жёҜе…ғ/иӮЎ пјҢ жңҖж–°жҖ»еёӮеҖјдёә824дәҝжёҜе…ғ гҖӮ жҚўжүӢзҺҮ1.43% пјҢ жҲҗдәӨйўқ11.5дәҝжёҜе…ғ гҖӮ еҖјеҫ—жіЁж„Ҹзҡ„жҳҜ пјҢ иҜҘиӮЎзӣҳдёӯй«ҳи§Ғ29.35жёҜе…ғ пјҢ еҲӣдёӨе№ҙж–°й«ҳ гҖӮ

ж–Үз« еӣҫзүҮ

жө·е°”жҷә家400еӨҡдәҝз§ҒжңүеҢ–жө·е°”з”өеҷЁ

жәўд»·зәҰ17.35%

7жңҲ31ж—Ҙ пјҢ жө·е°”жҷә家дёҺжө·е°”з”өеҷЁеҸ‘еёғиҒ”еҗҲе…¬е‘Ҡе®Јеёғ пјҢ жө·е°”жҷә家жӢҹд»ҘеҚҸи®®е®үжҺ’зҡ„ж–№ејҸз§ҒжңүеҢ–жө·е°”з”өеҷЁ пјҢ еҗ‘и®ЎеҲ’иӮЎдёңжҸҗеҮәз§ҒжңүеҢ–жө·е°”з”өеҷЁзҡ„дәӨжҳ“ж–№жЎҲ гҖӮ

ж–Үз« еӣҫзүҮ

ж №жҚ®дәӨжҳ“ж–№жЎҲ пјҢ еҸӮдёҺжң¬ж¬ЎдәӨжҳ“зҡ„жө·е°”з”өеҷЁиӮЎдёңпјҲйҷӨжө·е°”жҷә家жҲ–е…¶йҷ„еұһе…¬еҸёеӨ– пјҢ д»ҘдёӢз§°вҖңи®ЎеҲ’иӮЎдёңвҖқпјү пјҢ еңЁеҚҸи®®е®үжҺ’з”ҹж•ҲеҗҺ пјҢ е°Ҷе°ұжҜҸиӮЎи®ЎеҲ’иӮЎд»ҪиҺ·еҫ—1.60иӮЎжө·е°”жҷә家新еҸ‘иЎҢзҡ„HиӮЎиӮЎд»Ҫ пјҢ д»ҘеҸҠжҜҸиӮЎи®ЎеҲ’иӮЎд»Ҫ1.95жёҜе…ғзҡ„зҺ°йҮ‘д»ҳж¬ҫ гҖӮ

и®ЎеҲ’з”ҹж•ҲеҗҺ пјҢ жө·е°”з”өеҷЁе°ҶжҲҗдёәжө·е°”жҷә家зҡ„е…Ёиө„йҷ„еұһе…¬еҸё пјҢ жө·е°”жҷә家HиӮЎе°Ҷд»Ҙд»Ӣз»Қж–№ејҸдәҺйҰҷжёҜиҒ”дәӨжүҖдёҠеёӮ гҖӮ д»Ӣз»ҚдёҠеёӮдёҺз§ҒжңүеҢ–ж–№жЎҲдә’дёәеүҚжҸҗпјӣеҫ…еҚҸи®®е®үжҺ’з”ҹж•ҲгҖҒд»Ӣз»ҚдёҠеёӮе®Ўжү№йҖҡиҝҮеҗҺ пјҢ жө·е°”жҷә家е°Ҷе®һзҺ°вҖңA+D+HвҖқзҡ„иө„жң¬еёӮеңәеёғеұҖ гҖӮ

ж №жҚ®е…¬е‘Ҡ пјҢ жө·е°”жҷә家жң¬ж¬Ўз§ҒжңүеҢ–еқҮд»·31.5жёҜе…ғиҫғжө·е°”з”өеҷЁжңҖеҗҺдәӨжҳ“ж—Ҙжңҹ26.85жёҜе…ғжәўд»·17.35% гҖӮ иҫғ2019е№ҙ12жңҲ16ж—ҘжҪңеңЁз§ҒжңүеҢ–иҰҒзәҰе…¬е‘ҠеҸ‘еёғеүҚ30дёӘдәӨжҳ“ж—Ҙжө·е°”з”өеҷЁе№іеқҮ收еёӮд»·22.09жёҜе…ғжәўд»·зәҰ42.65%гҖҒиҫғ2020е№ҙ7жңҲ31ж—Ҙз§ҒжңүеҢ–е…¬е‘ҠеҸ‘еёғеүҚ30дёӘдәӨжҳ“ж—Ҙжө·е°”з”өеҷЁе№іеқҮ收еёӮд»·24.55жёҜе…ғжәўд»·зәҰ28.34% гҖӮ

дәӨжҳ“е®ҢжҲҗеҗҺ пјҢ йў„и®Ўи®ЎеҲ’иӮЎдёңж—ўиғҪдә«еҸ—жө·е°”з”өеҷЁе’Ңжө·е°”жҷә家ж•ҙеҗҲжүҖеёҰжқҘзҡ„ж•ҲзӣҠ пјҢ дәҰиғҪеҲҶдә«иҝӣдёҖжӯҘж•ҙеҗҲеҗҺеҸҜиғҪе®һзҺ°зҡ„жҪңеңЁеҚҸеҗҢж•Ҳеә” гҖӮ и®ЎеҲ’иӮЎдёңд№ҹе°ҶиғҪеӨҹйҖҡиҝҮжң¬ж¬ЎдәӨжҳ“зҡ„зҺ°йҮ‘д»ҳж¬ҫеҚіж—¶иҺ·еҫ—йғЁеҲҶзҺ°йҮ‘еӣһжҠҘ гҖӮ еҗҢж—¶ пјҢ йҡҸзқҖиө„йҮ‘з®ЎзҗҶеҸҠиҝҗиҗҘж•ҲзҺҮжҸҗй«ҳ пјҢ жө·е°”жҷә家жҸҗеҮәи®ЎеҲ’дәҺдёүе№ҙеҶ…д»ҘеҪ’еұһдәҺжҜҚе…¬еҸёжҷ®йҖҡиӮЎиӮЎдёңзҡ„еҮҖеҲ©ж¶ҰдёәеҹәзЎҖ пјҢ е°Ҷе…¶иӮЎжҒҜж”Ҝд»ҳзҺҮеўһеҠ иҮі40% пјҢ иҫғд№ӢеүҚзҡ„30%жңүжҳҫи‘—жҸҗеҚҮ пјҢ д»ҘжҸҗй«ҳиӮЎдёңеӣһжҠҘ гҖӮ

жө·е°”жҷә家董дәӢдјҡи®Өдёә пјҢ еңЁз§ҒжңүеҢ–ж–№жЎҲеҸҠд»Ҙд»Ӣз»Қж–№ејҸдёҠеёӮе®ҢжҲҗеҗҺ пјҢ з»Ҹжү©еӨ§зҡ„жө·е°”жҷә家йӣҶеӣўеҜ№и®ЎеҲ’иӮЎдёңиҖҢиЁҖе°ҶдјҡжҳҜдёӘж·ұе…·еҗёеј•еҠӣзҡ„жҠ•иө„жңәйҒҮ гҖӮ еҜ№и®ЎеҲ’иӮЎдёңзҡ„иЈЁзӣҠеҢ…жӢ¬зӣёиҫғжө·е°”з”өеҷЁиӮЎд»Ҫзҡ„еёӮеңәд»·еҖј пјҢ жө·е°”жҷә家HиӮЎе’Ңз§ҒжңүеҢ–ж–№жЎҲдёӢзҡ„зҺ°йҮ‘д»ҳж¬ҫзҡ„зҗҶи®әжҖ»д»·еҖј(жҳҜз§ҒжңүеҢ–ж–№жЎҲдёҚеҸҜеҲҶеүІзҡ„йғЁеҲҶ)д»ЈиЎЁзҡ„е…·еҗёеј•еҠӣзҡ„жәўд»·гҖҒйҖҸиҝҮзҺ°йҮ‘д»ҳж¬ҫд»ҘзҺ°йҮ‘еҪўејҸиҺ·еҫ—еҚіж—¶еҸҜе®һзҺ°зҡ„еӣһжҠҘгҖҒеӣ з»Ҹжү©еӨ§зҡ„жө·е°”жҷә家йӣҶеӣўзҡ„еёӮеҖјеўһеҠ еҸҠжҠ•иө„иҖ…еҲҶдҪҲеӨҡе…ғеҢ–иҖҢжҸҗеҚҮжөҒеҠЁжҖ§ пјҢ д»ҘеҸҠз»Ҹжү©еӨ§зҡ„жө·е°”жҷә家йӣҶеӣўзҡ„й•ҝжңҹиө„жң¬еўһеҖјжҪңеҠӣ гҖӮ

дјҳеҢ–иө„жәҗй…ҚзҪ®

йҮҠж”ҫеҚҸеҗҢж•Ҳеә”еўһејәз«һдәүеҠӣ

еҜ№дәҺжң¬ж¬ЎдәӨжҳ“дёҺж•ҙеҗҲ пјҢ жө·е°”жҷә家表зӨәжҳҜиҗҪе®һзү©иҒ”зҪ‘жҷә慧家еәӯз”ҹжҖҒе“ҒзүҢжҲҳз•Ҙзҡ„е…ій”®дёҫжҺӘ пјҢ ж—ЁеңЁйҖҡиҝҮдјҳеҢ–иӮЎжқғеҸҠз®ЎзҗҶжһ¶жһ„ пјҢ ејҖеұ•дёҡеҠЎж·ұеәҰж•ҙеҗҲ пјҢ еңЁе…ЁзҗғиҢғеӣҙеҶ…иҝӣдёҖжӯҘдјҳеҢ–й…ҚзҪ®иө„жәҗ гҖӮ жө·е°”жҷә家е°ҶйҖҡиҝҮиө„жәҗе…ұдә«дёҺеҸ‘жҢҘеҚҸеҗҢж”ҫеӨ§з«һдәүдјҳеҠҝ пјҢ е®һзҺ°еңәжҷҜеј•йўҶдёҺз”ҹжҖҒеј•йўҶ гҖӮ

жӯӨеүҚ пјҢ з”ұдәҺдёӨ家дёҠеёӮе…¬еҸёзҡ„иӮЎжқғе’Ңз»„з»Үжһ¶жһ„ пјҢ дёҖе®ҡзЁӢеәҰдёҠйҷҚдҪҺдәҶиө„жәҗзҡ„жңүж•ҲеҲ©з”Ё пјҢ еҜјиҮҙдәҢиҖ…еҸ‘еұ•еқҮж— жі•еҸ‘жҢҘиҮіжңҖдҪізҡ„ж•ҲзҺҮж°ҙе№і гҖӮ е°Өе…¶жҳҜиҖғиҷ‘еҲ°жө·е°”жҷә家жҺЁиҝӣжҷә家дҪ“йӘҢдә‘жҲҳз•Ҙж—¶йңҖиҰҒжһ„е»әз»ҹдёҖе№іеҸ° пјҢ иҜҘйЎ№дәӨжҳ“иғҪеӨҹжңүж•Ҳи§ЈеҶідёҠиҝ°й—®йўҳ гҖӮ

жҺЁиҚҗйҳ…иҜ»

- и…ҫи®Ҝ|дёҖеј жҲӘеӣҫдҪ•д»ҘвҖңй”Өи·ҢвҖқи…ҫи®Ҝ2000дәҝпјҹ

- е®үеҚ“|дёҚз”ЁiPhoneпјҒиӢ№жһңе‘ҳе·ҘйӣҶдҪ“иҰҒз”Ёе®үеҚ“жүӢжңәпјҡеҺҹеӣ жҳҜдёәйҳІе…¬еҸёзӘҘжҺў

- ARM|4000еӨҡдәҝзҡ„ARMдәӨжҳ“иў«жҗ…й»„ NVIDIAй»„д»ҒеӢӢи°Ҳ笑йЈҺз”ҹпјҡж”№еҸҳдёҚдәҶд»Җд№Ҳ

- з”ҹ科еҢ»еӯҰ|еҹәеӣ жЈҖжөӢе…¬еҸёз§ҒеёҰе”ҫж¶Іж ·жң¬е…Ҙеўғиў«жӢҰпјҡжҲ–жҗәеёҰз—…жҜ’з»ҶиҸҢ

- NVIDIA|硬件иҝҪдёҠGTX 1050 еӣҪдә§GPUе…¬еҸёжҷҜеҳүеҫ®пјҡJM9зі»еҲ—еҗҺз»ӯжҢҒз»ӯдјҳеҢ–

- и…ҫи®Ҝ|жӣқжёёжҲҸе…¬еҸё2022е№ҙдёҚж–°еҸ‘зүҲеҸ·пјҒи…ҫи®ҜгҖҒеҝ«жүӢзӯүжёёжҲҸжҰӮеҝөиӮЎе…ЁзәҝеӨ§и·Ң

- и…ҫи®Ҝ|еҚҲеҗҺзӘҒ然跳ж°ҙпјҒ4дёҮдәҝи…ҫи®ҜйҮҚжҢ«5% еёӮеҖји’ёеҸ‘и¶…2000дәҝ

- е·Ҙиө„|е·Ҙиө„еҚ•иў«еҗҢдәӢзңӢеҲ°еҗҺйҒӯејҖйҷӨ з”·еӯҗе·ІдёҺе…¬еҸёе’Ңи§Јпјҡз»“жһңвҖңиҫғеңҶж»ЎвҖқ

- иӢ№жһң|еӣ§пјҒдёҖе…¬еҸёе®Јеёғз ҙи§ЈT2е®үе…ЁиҠҜзүҮпјҡиӢ№жһңжӯӨеүҚиЎЁзӨәеқҡдёҚеҸҜ摧

- iPhoneжүӢжңә|дј зјәиҠҜе°ҶеҪұе“Қдә¬дёңж–№iPhone OLEDйқўжқҝдҫӣеә” е…¬еҸёеӣһеә”пјҡжҡӮдёҚжё…жҘҡ