首富|富途证券:蚂蚁集团A+H上市,首富马云的身家会增加多少个亿?( 四 )

巴克莱得出蚂蚁集团1550亿美元估值 , 是基于28倍的EV/NOPLAT和2019年55亿美元的预期NOPLAT , 这与当时腾讯2019财年的28倍预期市盈率倍数相当 。

另外 , 考虑到息前税后经营利润45%复合年增长率(2019-2021) , 巴克莱认为蚂蚁集团目前的价值是被低估的 , 因为PEG仅为0.6倍(0.6=28/45%*100) , 低于PEG的合理区间0.8~1.2倍 。

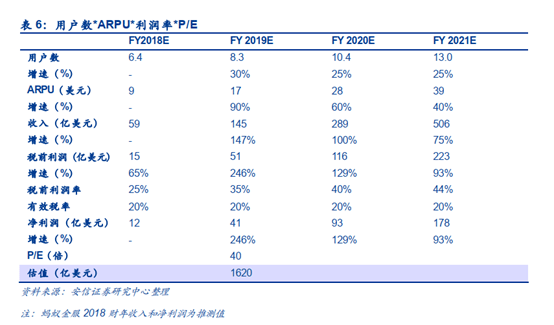

国内券商安信证券也采用了类似巴克莱的估值方法 , 也是首先根据用户数*ARPU来预测出蚂蚁集团的营收数据;不一样的地方在于安信证券采用的是市盈率 , 而不是企业价值倍数 , 并且安信证券给予的估值倍数更高 , 是按照40倍市盈率*2019年预计净利润40.5亿美元来估算出蚂蚁集团的股权价值为1620亿美元 。

具体估值思路如下:i)2018 财年(2017.3.31-2018.3.31)蚂蚁集团给阿里巴巴集团支付知识产权及技术服务费为 5.49 亿美元(34.44 亿元) , 按照 37.5%的分润比例折算 , 反推出蚂蚁集团 2018 财年全年税前利润为 14.64 亿美元;ii)估计蚂蚁 2019 年收入达 145亿美元 , 税前利润率为 35%且有效税率为 20% , 因而预测 2019 年净利润 40.5 亿美元;iii)考虑到公司全球化布局前景和公司经营模式转型对利润率的提升 , 并参考阿里巴巴整体估值水平(42 倍 P/E) ,给予蚂蚁集团 40 倍 P/E 估值 , 对应估值为 1620 亿美元 。

文章图片

资料来源:安信证券

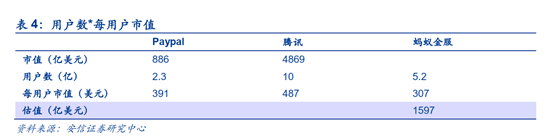

第二种:仍然把蚂蚁集团视为拥有巨大用户规模的互联网公司 , 即首先找到对标公司 , 然后按照平均单用户市值*用户总规模来得到蚂蚁集团的估值 。

在安信证券于2018年4月20日发布的《金融科技独角兽深度系列之一:蚂蚁金服 , 技术改变生态 , 全球普惠金融》 , 他们:i)按照2018年4月12日的收盘价 , 计算出蚂蚁集团的对标公司PayPal和腾讯 , 每用户市值分别约为391美元和487美元;ii)考虑到蚂蚁集团的发展水平相对更早期 , 采用二者每用户市值平均值的70%得到每用户市值约307美元 , 乘以蚂蚁集团在当时的用户规模5.2亿 , 得到蚂蚁集团的估值为1597亿美元 。

文章图片

资料来源:安信证券

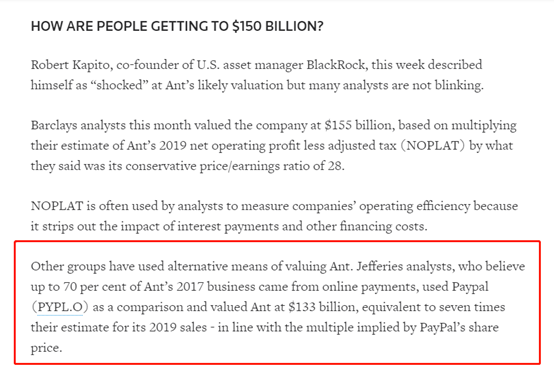

第三种:把蚂蚁集团视为一家类似于PayPal的第三方支付公司 , 以PayPal的市值和价值因子作为比较基准 , 通过相对估值法(P/E、P/S)来给蚂蚁集团估值定价 。

在2018年的时候 , 国外大行Jefferies的分析师认为蚂蚁集团2017年的营收中 , 高达70%都是来自于支付业务 , 因而选取美国已上市的支付公司PayPal作为可比公司 , 根据对蚂蚁集团2019年的预测营收 , 乘以与PayPal一致的7倍的市销率(P/S) , 得到蚂蚁集团的估值为1330亿美元 。

文章图片

资料来源:Jefferies

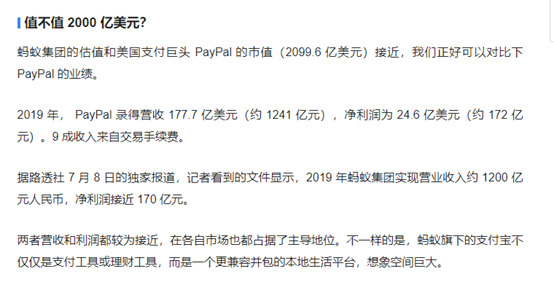

国内的长桥证券则是通过比较蚂蚁集团和PayPal的营收和净利数据来评估蚂蚁集团如果以2000亿美元估值合不合理 。

文章图片

资料来源:长桥证券

第四种:把蚂蚁集团视为金融开发平台 , 而不只是一个超级支付入口 , 基于蚂蚁集团的平台属性和多元化业务 , 认为应该使用SoTP(sum of the parts , 分部加总法) , 对蚂蚁集团的各版块业务(支付、融资、理财、多元金融、征信)分别估值 , 再加总 。

在兴业证券于2018年4月25日发布的《蚂蚁金服:拆分业务架构看估值(下)》中 , 他们认为蚂蚁集团的科技服务(比如区块链技术的应用、数据库ocean base的输出等)由于在三到五年内只是一个雏形 , 因而估值时并没将其考虑在内;另外也没有把蚂蚁集团对外的股权投资价值纳入估值计算中 。

推荐阅读

- 拥有的都珍惜|还向战区难民伸出援手,缅甸首富的基金会就是不一样!除了抗疫

- 经济参考报|中国版证券集体诉讼制度落地实施 中小投资者将拥有便利低成本维权渠道

- 软银|从首富沦为“首负”,欠债1.1万亿,每天一睁眼就得还利息2-3亿

- 保荐|利扬芯片过会:今年科创板过会第89家 东莞证券过首单

- 广发证券股份有限公司|继续看好相关产业链机会,半导体国产替代系列十六:中芯国际拟76亿美元投资新项目

- 减持|马云、马化腾、黄铮都套现几百亿上千亿,首富们都预料到了什么?

- 相关|长华汽车过会:今年IPO获批第134家 长城证券过首单

- 东海|原董事长涉严重违纪违法,东海证券去年被调查处罚9次

- 常州市|原董事长涉严重违纪违法,东海证券去年被调查处罚9次

- 【】中国版证券集体诉讼制度落地 让严重违法者“赔得倾家荡产”