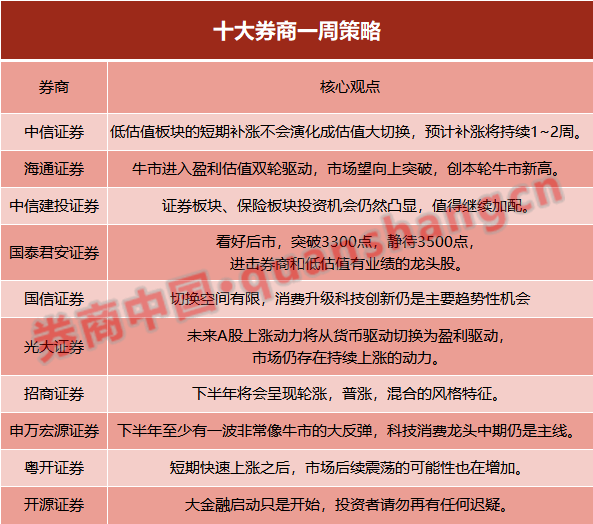

牛市|【十大券商一周策略】下半年至少有一波非常像牛市的大反弹!大金融启动只是开始,勿再迟疑

_本文原题为 【十大券商一周策略】下半年至少有一波非常像牛市的大反弹!大金融启动只是开始 , 勿再迟疑

文章图片

文章图片

中信证券:低估值板块的短期补涨不会演化成估值大切换 , 预计补涨将持续1~2周

低估值板块的补涨并非风格切换 , 只是短暂的风格再平衡 , 也是未来风格切换的预演 。 预计补涨仍将持续1~2周 , 但涨速将放缓;解禁压力与业绩验证过后 , 市场将重回均衡状态 。 3季度后期起 , 金融和周期才将成为下一轮持续数月的趋势性上涨的主线之一 。 3季度市场任何的调整和结构松动 , 都是新的入场时机 , 也是下半年最佳的配置时机 。

首先 , 低估值板块补涨的基础是较极端的行业估值分化 , 短期催化则是行业中观数据改善 。 但是 , 前期资金加速涌入后 , 未来涨速预计将放缓 , 而短期的基本面验证期 , 也制约了板块上行的空间 。 短暂的风格再平衡预计不会演变成中期风格大切换 。 其次 , 预计补涨将持续1~2周 , 7月解禁高峰和估值高位带来的减持压力不容忽视 , 科技板块相对压力较大;而消费和医药板块依然处于业绩验证期 。 解禁压力与业绩验证过后 , 市场料将重回均衡状态 。 最后 , 需要密切关注海外疫情与国内流动性预期等市场均衡状态的破局因素 。 美国疫情处于“二次爆发”通道中 , 美股市场影响临界点渐近;而国内宏观流动性预期和市场流动性接力的扰动变多 。 海外疫情和流动性预期的破局之后 , 预计在3季度末 , 市场将开启一轮为期数月的趋势性上涨行情 , 届时周期与金融板块才会成为市场主线之一 。

海通证券:市场望向上突破 , 创本轮牛市新高

①今年上半年疫情全球蔓延背景下A股韧性很强 , 源于宏微观流动性充裕 , 19/1开始的牛市格局未变 。 ②下半年企业利润同比将回升至两位数 , 牛市进入盈利估值双轮驱动 , 市场望向上突破 , 创本轮牛市新高 。 ③市场将从局部机会扩散到轮涨 , 科技+券商主线再发力 , 低估低配行业阶段性补涨 , 如银行地产及周期 。

中信建投证券:风格切换如期而至 , 金融周期持续占优

2020年7月第一周 , 在券商和地产板块的带动下 , A股呈现出了明显的风格切换 。 这个风格切换并未结束 , 而是会持续相当长一段时间 。 证券板块率先上涨20% , 估值得到了一定程度的提升 , 但是在金融改革和资本市场做大做强的背景下 , 仍然具有上涨空间 。 保险板块在信用宽松和货币利率上行的背景下 , 投资机会仍然凸显 。 房地产行业估值水平仍然较低 , 但业绩会伴随着经济回升而提升 。 保险、券商、地产和银行仍然值得继续加配 。

国泰君安证券:突破3300点 , 静待3500点

当前A股的低估值补涨特征本质在于无风险利率的下行 , 促发的动力在于银行理财预期收益率降低 , 进一步强化资金追逐资产的现象 。 由此看好后市 , 突破3300点 , 静待3500点 , 进击券商和低估值有业绩的龙头股 , 先周期后消费、科技 。

国信证券:切换空间有限 , 消费升级科技创新仍是主要趋势性机会

当前市场关注度最高的问题无疑是风格切换的持续性 , 这个问题的背后是过去一年多以来板块间走势和估值的高度分化 。 估值极端分化确实可能引发市场的一定修复 , 但这是短期的脉冲式的 。 回顾A股历史 , 每一次重要的风格或板块切换 , 背后都是景气周期的切换 , 何曾看到过因估值原因导致的市场风格大变 。 在2013到2015成长股大潮中 , 两次“异常波动”和两次熔断后的反弹 , 都是成长股显著占优 , 一直到2016年下半年 , 供给侧改革后名义经济增速回升 , 传统蓝筹公司盈利能力显著提高 , 市场风格才从成长彻底切换至价值 。 有读者可能会问 , 那2014年下半年呢?2014年下半年金融周期板块的爆发很大程度上是因为“一带一路”的催化剂 , 引发了市场对传统行业产能输出的长远预期变化 , 曾记否 , 当时大家都在算沿线国家的经济发展状况 。 但当前我们并没有这样的催化剂 。

推荐阅读

- 华东苏人强|《三国演义》中的十大感人肺腑的话

- 港股券商对比|有哪些知名中概股回香港上市?

- 表现活跃|开盘:三大指数高开沪指涨0.67% 券商板块表现活跃

- 券商7月份揽入佣金211亿元 环比大增108%

- 成交额|券商7月份揽入佣金211亿元 环比大增108%

- 行业|券商7月份揽入佣金211亿元 环比大增108%

- 空想千年|上手风范十足见证吴清源直升入九段的历史时刻(十大精彩瞬间I)

- 格隆汇|为什么东方财富是最好的券商股?

- 胜算|《胜算》剧情看不懂?但十大老戏骨演技却获赞,柳云龙在其中只排第三

- 篮球|打懵球队老板!细数现役NBA中,不可复制的十大“神级”表演