|“酱香第二股”郎酒股份冲击IPO,实控人或成中国酒业首富( 二 )

本文插图

来源:公司招股书

值得一提的是 , 在2019年胡润百富榜上 , 汪俊林以135亿的财富 , 蝉联中国白酒首富 。 业内人士指出 , 2019年郎酒股份营业收入和净利润分别为83.48亿元和24.44亿元 , 按照白酒行业目前约30倍市盈率 , 郎酒股份估值超过730亿元 , 汪俊林持股的估值超过500亿元 , 有望成为中国酒业首富 。

二

负债率为同行两倍 ,

销售费用率业内居前

“以郎酒这样的体量和发展速度 , 上市计划稳步推进几无悬念 。 ”有业内人士评价称 。 从行业地位来看 , 郎酒股份上市之后有望直接跻身白酒行业“第二梯队” 。 近三年来 , 郎酒股份的经营业绩保持在行业第8的水平 , 高于上市酒企中的今世缘和口子窖 。

本文插图

来源:公司招股书

并且 , 从2017年开始 , 郎酒股份毛利率连年上升 , 分别为67.47%、75.15%和80.76% 。 毛利率排名从行业第11位升至与泸州老窖并列第2位 , 连续超越洋河、古井贡酒、山西汾酒、五粮液等头部酒企 。

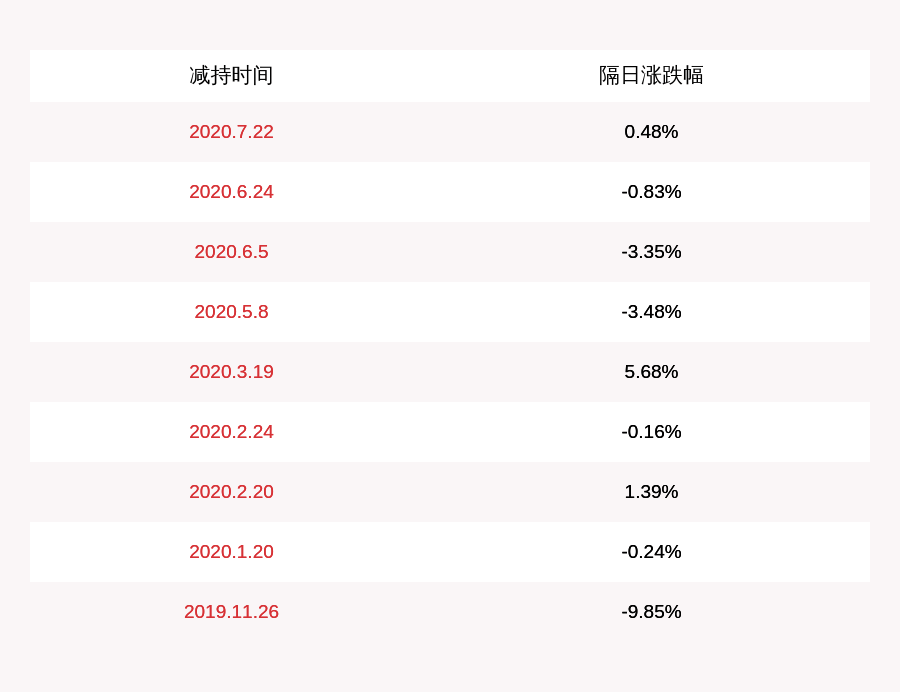

本文插图

来源:同花顺

而从销售区域上看 , 郎酒正在呈现泛全国化品牌的趋势 , 其中华东和西南是郎酒的主要销售市场 , 分别占到销售额的28.75%和29.02% , 而华北、华南的销售均占到总收入的10%以上 , 华中则占到15% , 呈现全国开花的格局 。

本文插图

来源:公司招股书

相应地 , 处于高速发展期的郎酒股份销售费用也高于同行业可比公司 。 尤其是在2018年销售费用率达到39.2% , 远超当年行业平均水平的17.47% 。

本文插图

来源:公司招股书

不过 , 郎酒股份的快速发展也遭遇了瓶颈 , 最大的问题在于产能几乎满负荷:公司2019年度酱香型基酒产能为1.8万吨 , 产能利用率已达到94.44%;浓香型基酒产能1.4万吨 , 但公司2019年度浓香型以及主要使用浓香型基酒的兼香型白酒销售量达到3.94万吨 , 产量缺口需通过外购基酒来满足 。 因此扩产成为此次郎酒股份谋求上市的直接目标 , 募集的资金也主要用于白酒产能建设项目 , 预计达产后将新增白酒产能共56120吨 。

本文插图

来源:公司招股书

此前 , 郎酒集团董事长汪俊林曾多次公开表示 , 由于建厂土地等自然资源非常有限 , 赤水河流域的酱酒产量将长期局限在20万吨/年 , 加上酱酒对储存年限有要求 , 谁的老酒多、产能大、基酒存放时间长 , 谁就能在未来市场竞争中取得先机和优势 。

为此 , 郎酒近几年不惜通过负债方式大力拓展基酒产能与储能 , 对公司未来经营活动现金流造成了一定的压力 , 财务风险加大 , 或许这也是此次郎酒股份急于A股IPO的原因之一 。 据招股书 , 2017年至2019年 , 郎酒股份的资产负债率均超过66% , 是同行上市公司的两倍左右 。

本文插图

来源:公司招股书

作为仅次于贵州茅台的酱香型白酒生产企业 , 优质酱香型白酒既是公司主打产品 , 也是募集资金的主要投入方向 , 拟募集的84亿元中有50亿元将投入到优质酱香型产能建设项目中 。 公司表示 , 优质酱香型项目达产后每年将合计新增优质酱香型基酒产能 2.27万吨 , 加上目前在建的吴家沟基地技改项目(一期)达产后公司酱香型基酒总产能将超过 5万吨 , 届时公司酱香型基酒生产能力将处于酱香型白酒行业前列 。

推荐阅读

- 股份|思特奇:吴飞舟提前解除质押约340万股

- 神州|神州优车拟以每股3.1港币向北汽出售神州租车股份

- 股票行情|歌尔股份:失血狂奔的消费电子龙头

- 蒙泰股份原材料入账成本违背政策核算逻辑,货币资金真实性存疑

- 鲍毓明|鲍毓明退出中兴通讯股份有限公司董事行列 曾遭司法部点名:取得美国国籍后仍以律师身份执业

- |产能不足与电商渠道成短板 仙迪股份闯关IPO难题待解

- 债基|建发股份拟发行两笔公司债

- 宝德|宝德股份拟跨界收购名品世家 资金来源等遭追问

- 世家|被宝德股份全资收购 名品世家回应:欲间接上市

- 每日财报|长园集团董事长拟增持至少1亿大商股份申请免税品经营资质