北京日报客户端拓宽融资渠道,沪深交易所试点公开发行短期公司债

拓宽企业融资渠道 , 降低融资成本 。 继3月1日公司债券实施注册制后 , 两大交易所又公开发行短期公司债券试点 。

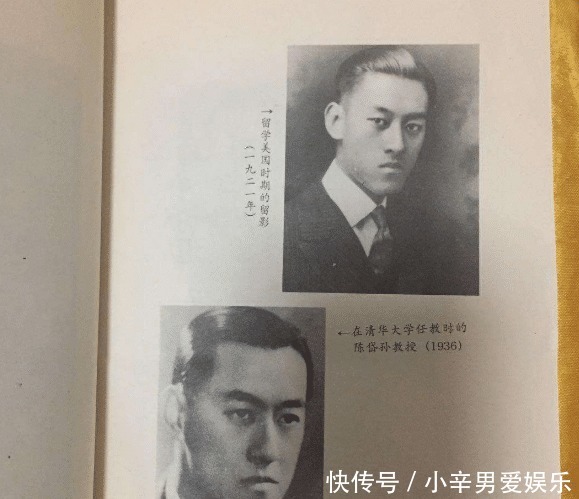

本文插图

5月21日 , 上交所、深交所表示 , 为满足企业流动资金管理需求 , 根据相关规定 , 开展公开发行短期公司债券试点 , 并要求 , 募集资金限于偿还一年内到期的债务和补充流动资金 , 不得用于长期投资需求 。

公开发行短期公司债券 , 是指依照相关规则公开发行的、期限为1年及以下的公司债券 , 具体期限由发行人根据生产经营资金需求和市场情况确定 。

按照规定 , 试点期间 , 拟面向专业投资者公开发行短期公司债券并在本所上市的发行人 , 应当具备良好的短期偿债能力并符合下列条件之一:(一)符合适用交易所公司债券优化审核程序要求 , 且最近三年平均经营活动现金流量净额为正或最近一年末的速动比率大于1;(二)综合实力较强、内部控制和风险控制制度健全的证券公司;(三)经本所认可的其他条件 。 根据试点开展情况 , 交易所将适时调整公开发行短期公司债券的试点范围 。

公开发行短期公司债券实行余额管理 。 发行人在注册文件有效期内 , 公开发行短期公司债券的待偿余额不得超过注册规模 。 在满足上述要求的前提下 , 发行人可自主确定发行期数和每期发行规模 。 公开发行短期公司债券的申请文件参照现行规定执行 , 发行人应当进行主体信用评级 , 同时可自主选择是否进行债券信用评级 。

短期公司债券的募集资金用途应当与债券期限保持合理匹配 , 募集资金限于偿还一年内到期的债务和补充流动资金 , 不得用于长期投资需求 。 发行人应当在募集说明书中披露募集资金具体用途 , 合理解释融资需求 。 补充流动资金的 , 需在申请文件中匡算流动资金缺口并提供依据 。

发行人在注册规模内首次公开发行短期公司债券的 , 应当根据交易所相关规定履行发行前备案程序;后续发行时 , 如果注册文件未涉及财务数据更新且发行人未发生重大事项的 , 发行人和主承销商可在履行相关信息披露义务后直接发行 。

发行人主体信用评级达到AAA(不存在次级条款等影响债项评级的相关契约条款)且采用多边净额结算方式的公开发行短期公司债券 , 可作为债券质押式回购的质押券种 。

来源 北京日报客户端 | 采访人员 孙杰

编辑 孙杰

【北京日报客户端拓宽融资渠道,沪深交易所试点公开发行短期公司债】流程编辑 刘伟利

推荐阅读

- 海报新闻客户端|临邑农商银行推出“巾帼贷”系列产品

- 中新经纬保险板块走强,沪指小幅收涨

- 新华网客户端|A股高开沪指涨0.03% 海南本地股集体活跃

- 央视新闻客户端美国三大股指六月首个交易日均轻微上涨

- 北京日报客户端中消协试验:1380元的轮滑鞋还不如一二百元的“耐撞”

- 新华网客户端|20个一字涨停板!这只新股正在挑战斯达半导,下周还有4只新股申购

- 盖世汽车资讯|大众回应入股江淮及国轩:加强和拓宽在中国的电气化业务发展

- 北京日报客户端|美国“龙”飞船首次载人试飞,两名宇航员被送往空间站

- 北京日报客户端|501亿元!国开制造业转型升级基金落户顺义

- 中新经纬|“故事大王”李河君,从首富到欠薪