央行十分尴尬

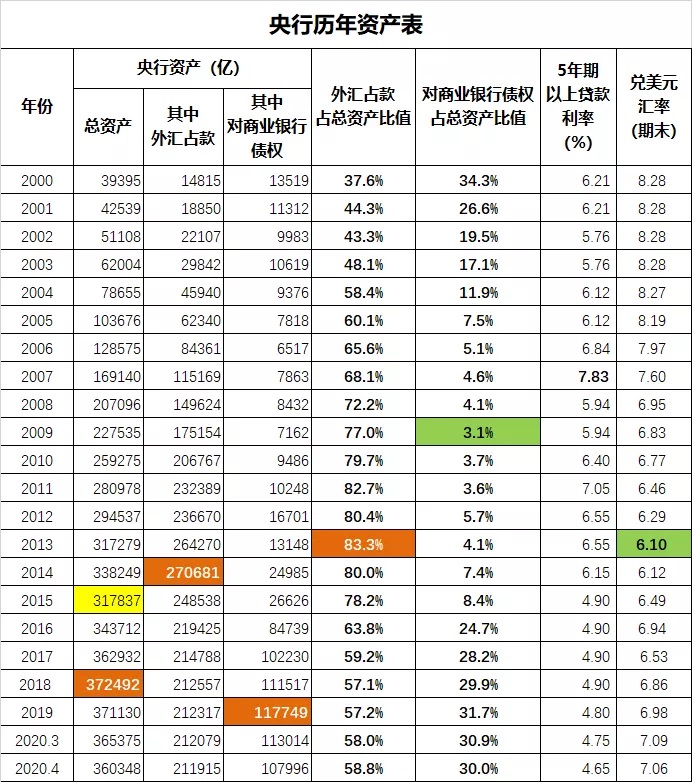

我这一篇要讲述的 , 是我大中国央行现在所面临的尴尬局面:大印钞与缩表居然同时存在 。 这种尴尬局面的持续 , 导致通胀与通缩同时存在的奇特现象——消费价格持续上涨 , 而资产价格持续萎缩 。 下面首先放上第一张数据表 , 也是本文的基础性数据:央行资产演变表 。

各位 , 你们要建立这样的基础认知:央行总资产膨胀与萎缩 , 是可以与资产价格的涨跌之间 , 划上直接的正相关关系的 。 央行的总资产2015年曾经萎缩过一次 , 萎缩幅度为6.0% 。 相对应的 , 2015年我国发作了股灾 , 同时伴随着全国性的房价下跌 。 在这样的背景下 , 我国被迫启动了涨价去库存政策 , 国企涨价卖煤卖铁 , 地产商涨价卖房 , 以此推动企业和个人借债买入生产性资产和房地产 , 维持资产价格 , 并推动央行资产表的继续扩张 。然而涨价去库存的推动作用是有限的 , 它将央行总资产从2015年的31.78万亿推升到2018年的37.25万亿之后 , 就到了极限 , 再也推不动了 。 2019年央行总资产下降到37.11万亿 , 降幅不算大 , 只有0.4% 。 但是央行资产表不能实现扩张 , 意味着资产价格就没有办法实现上涨 , 于是整个2019年中国股市就在2800-3000点之间缓慢晃荡 , 几乎没人能在股市挣到钱 。 至于房地产市场 , 除了极个别城市中心城区具备核心资源的个别楼盘还有一点涨幅外 , 大部分都处于横盘状态 , 郊区楼盘则普遍开始下跌 。 这就是央行资产表与资产价格之间的正相关关系 , 毫无办法 。央行被迫缩表的原因有两个:第一 , 是外汇占款丧失了增长性 。 外汇占款是央行为了兑换外汇印刷出来的基础人民币 , 也就是以外汇为锚印钞 。 事实上 , 庞大的外汇储备 , 就是人民币的真正信用来源 , 这么多年来 , 我国其实一直没有真正建立起人民币的独立信用 , 始终都是依赖兑换外汇作为最基础的印钞手段 。 外汇占款的绝对值在2014年达到峰值的27.07万亿 , 此后就进入下降通道 , 2019年下降到21.23万亿 。 今年4月份继续下降到21.19万亿 , 今年以来的降幅不大 , 只有0.2% 。 不过这依然是人民币的货币信用逐步丧失外汇支撑的表现 , 所以人民币汇率的表现依然不是很好看 , 兑美元汇率下降到了7.06 , 较2019年底的6.98持续下行 。没有了外汇占款 , 又想继续印钞 , 于是只能是启动第二条印钞通道——央行印钱借给商业银行 。 不过商业银行并不是最终的借款人 , 它只是一个中转商角色 , 它从央行手里借到钱之后 , 必须转手借给真正的借款人 。 所谓的涨价去库存政策 , 本质上就是帮助商业银行寻找到真正的借款人——愿意借钱扩大产能的企业 , 以及愿意借钱买房的老百姓 。 可惜全社会的借债能力有其极限 , 因此商业银行向央行借钱的能力也有其极限 , 到2019年 , 商业银行向央行借了11.77万亿的钱 , 较2015年增加了3.4倍 , 实在是借不动了 , 再借都要砸在自己手里了 , 于是只能向央行还钱 , 今年4月份 , 商业银行向央行的借款减少到10.80万亿 , 降幅不小 , 达到了8.2% 。外汇占款+对商业借款的持续下降 , 体现在央行的资产表上 , 就是被动缩表 。 今年4月份央行总资产36.03万亿 , 较2019年底减少了2.9% , 这种降幅已经不算小了 。 央行总资产=全社会的基础货币 , 央行资产表萎缩 , 意味着基础货币的供应量持续减少 。 而为了维持经济的继续发展 , 又必须投入更多的货币 , 形成更多的刺激 , 于是唯一的办法 , 就是加快货币的流转速度 , 你借了钱之后存入银行 , 银行继续拿去借给另一个人 , 由此形成货币乘数 。 适格的借款人现在越来越少了 , 也没关系 , 干脆就放松金融风险管控 , 允许类似地方政府这样的借款人大规模的借新钱还旧债 , 由此继续推高货币乘数 。

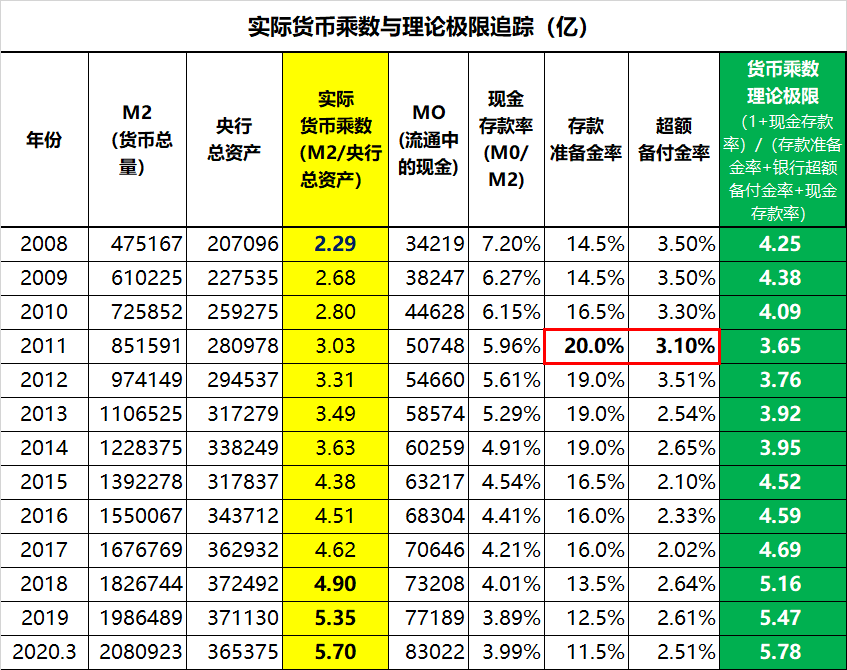

上表是我国的实际货币乘数与理论上的极限货币乘数之间的比对表 。 2008年我国的实际货币乘数2.29 , 理论极限为4.25 , 两者之间的差距极大 , 意味着我国在当时有极大的货币空间 , 可以通过鼓励借债加速货币流转 。 到2019年我国的实际货币乘数为5.35 , 而理论极限值为5.47 , 两者之间的差距已经减少到只有0.12 。 再到今年3月份 , 实际乘数5.70 , 理论极限5.78 , 两者之间的差距缩小到只剩0.08 。 这其实是货币政策已经丧失空间的表现 , 哪怕是使用借新债还旧债这种不要脸皮的方式 , 也已经达到了极限 。 想要继续扩大货币乘数的理论极限 , 唯有继续降准 , 所以4月份降了一次准 , 到今天上午又搞了一次定向降准 。 到今天这一刻 , 我国的银行存款准备金率+超额备付金率 , 只剩下12%左右 , 事实上这已经低于全世界的平均水准13% 。 欧美国家虽然法定的存款准备金一般只有1-4%左右 , 非常低 , 但是各欧美银行自己会执行10%左右的超额备付金 , 手头总是要留点现金 , 以确保金融安全 , 不至于发生挤兑等恶性金融事故 。 想要继续大规模的降准 , 其实我国的金融体系已经没有什么降准空间了 , 再降下去的结果 , 就是一旦有什么风吹草动 , 老百姓随手挤兑一下 , 就是金融体系的整体坍塌 。这里必须进一步吐槽的是:2017年来我国每一次降准 , 打出来的口号都是为了增加小微企业贷款 。 下表是近年来小微企业贷款的比值演变:

推荐阅读

- 优化服务|优化服务、减证便民 央行今年取消11项证明事项

- 央行|央行等多部门再送“礼包” 加大小微企业信用贷款支持力度

- 企业金融|央行等8部门出台指导意见强化中小微企业金融服务

- 二三里资讯西安|西安公园系统第一家母婴室开放啦!哺乳期出门不再尴尬

- 关于我们是否中产阶级的一次尴尬对话

- 中国质量万里行|男子买水果探望生意伙伴,结果发霉了很尴尬,老板:我看我能毒死吗?

- 央行|央行:强化对稳企业的金融支持 推动利率持续下行

- 央行报告: 需警惕房价上涨影响居民消费

- 冰川思想库|英国男子将车停在海边,碰上涨潮被淹水中,十分狼狈

- 央行|央行:加强金融风险监测评估 关注金融风险边际变化