投资|对2种价值投资错误看法的简析,浅谈如何选择未来几年的好股票

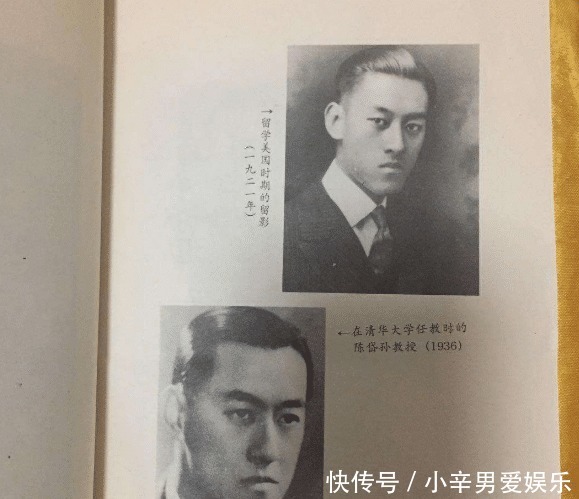

本文插图

错误的投资观点害人害己 , 还会耽误投资者最宝贵的资源:时间、金钱 。

希望读者能带着客观和怀疑的态度来看我的文章 , 欢迎交流!投资是反复思考、不断学习的过程 。

第1种错误:价值投资=长期持股 。

这是初学者或者怀疑价值投资的人最容易误解的地方 。 也是因为巴菲特的说法:对于好股 , 希望持有期是永远 。

初学者容易被字面意思误导 , 总是以为价值投资是长期持股 。 我理解巴菲特的意思至少是2点:1、好股;2、然后才是持有 。 错误的买入 , 持有期越长越被动 , 亏损也越大 。 运气好 , 碰到市场好转或者企业经营改善 , 才能持股实现盈利 。 所以 , 坏的股票 , 不要长期持有 。

怎么区分好坏?还是我经常讲的3点 , 满足就是好股 , 不满足就是坏股:

盈利增长、确定性、股价低于价值 。

没有

盈利增长

就不是价值投资 , 最多是巴菲特提的雪茄烟蒂式的博取股价超跌的反弹 。 或者是格雷厄姆早期的投资方式 。 而价值投资进化到今天 , 我认为没有盈利增长的公司就没有什么投资价值 。 更不适合长期持有 , 一旦遇到经营超预期下滑 , 超跌后还有超跌 , 得不偿失 。

确定性

, 也可以理解为安全边际 。 所有投资都需要预测 , 价值投资一定要预测企业的经营 。 大家都不是神 , 无人可以准确看到几年后的情况 。 所以 , 在分析的时候 , 就需要给自己预留充足的确定性 。 所以 , 为什么白马股、蓝筹股容易得到机构资金的追捧 , 就是因为确定性强 , 犯错的几率低 , 这就是安全 。 股价低于价值

, 也是为了投资安全 。 如果过度乐观看问题 , 遭遇企业经营下滑的时候 , 会被戴维斯双杀效应狠狠教训 。 所以 , 一般建议在股价低估的时候买入 。 第2种错误:僵化看待企业 , 认为过去的好公司一定是未来的好公司 。

企业经营总是变化的 。 所以投资其实并不能一劳永逸 。 买到好公司 , 可以长期持有 , 只要经营符合预期 。 这是实现复利的最佳途径 。

但是 , 也许因为行业的变化、企业经营的改变 , 过去的优质企业也许就不是现在和未来的好公司了 。 对于这样的情况 , 应该及时做出调整 。

看到不少人通过ROE也好、企业经营分析也好 , 各种因素分析来为错误的买入找逻辑 。 当然 , 一般来说 , 高ROE的公司是有优质的基因的 。 但ROE本身和经营阶段表现是有关系的 , 也就是今天的高ROE并不代表未来的高ROE 。 所以 , 对于企业经营应该持续审视 。 通常 , 走势会反映出长期资金对企业的投票 , 不能盲目否定走势一定是错误的 。 很多时候 , 市场都是正确的 , 尤其是长周期的走势 , 一般都会反映出聪明资金的选择 , 最终被企业经营所验证 。

同时 , 当前的低ROE未必就说明公司不好 。 很多好的企业都是从低ROE起步的 。 持续高ROE未必能持续很长时间 。 根据边际效应递减的原理和企业生命周期理论 , 高增长阶段最终都会过去 。 关键是投资者能否捕捉到良好的投资阶段 。 从这一点看 , 我不认为非要告诉自己买入就持有不卖 。

如何选择未来的好股票?捷径:先选行业 , 再选公司 。

从A股历史走势看 , 或者去分析中国当前优秀的企业 , 其实都可以清楚地看到行业的烙印 。 A股过去的几个制造牛股的行业 , 未必是因为公司一定很厉害 , 很多其实是搭上了行业的快车 。 或者说 , 因为行业向好 , 就制造出了很厉害的公司 , 比如中国的通信产业 。

A股的白酒、医药、电子等行业在过去批量制造了不少翻倍股 。 如果选对了行业 , 机会自然到来 。

所以 , 对于普通投资者 , 在没有大量时间精力做企业分析的时候 , 选对行业事半功倍 。

推荐阅读

- 投资|放弃幻想!35岁以前,最好的投资不是股票,而是自己

- 音乐大烩菜|中国股市: MACD的价值不在金叉死叉, 而在顶底背离, 把握才是精华

- 小飞人|遵循价值投资, 优选龙头股, 20%年化收益, 像巴菲特一样慢慢变富

- 投资|理财36计,希望能帮助你摆脱穷困

- |中石化又投资一新能源企业!石油企业产业结构正发生转变

- 光明网|十七载深耕股票投资 广发基金领跑多个细分赛道

- 一路凯伴|睿远成长价值又打开申购了, 但申购方式让人为难

- 减肥餐搭配|不要再说自己会投资理财了, 你能够持续盈利吗?

- 景裕资产|波士顿矩阵在价值投资中的运用

- 李嘉诚|李嘉诚都不愿意投资的国家,他却主动“投怀送抱”,结果亏掉千亿