导体|诺安两只半导体“影子基金”业绩垫底,激进配置+抱团面临风控考验( 二 )

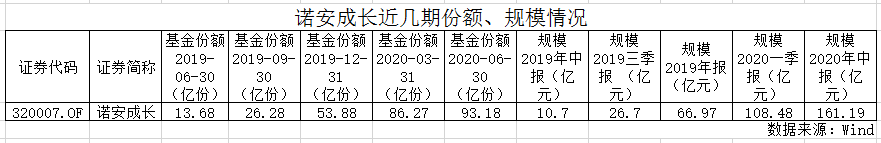

规模方面 , 据Wind资讯数据 , 诺安成长从2019年6月末的10.7亿元 , 之后迅速飙升 , 截至2020年一季度末 , 诺安成长资产净值突破百亿 , 达到108.48亿元 。 截至2020年6月末 , 该产品规模又增加至161.19亿元 。 与此同时 , 份额也从2019年6月末的13.68亿份上涨至2020年6月末的93.18亿份 , 增长近6倍 。

文章图片

激进配置、抱团持股或损害持有人利益

事实上 , 除了诺安成长 , 近1个月全市场业绩垫底的诺安和鑫同样重仓半导体板块 。 半年报显示 , 截至2020年6月30日 , 诺安和鑫前十大重仓股与诺安成长前十大重仓股名称重合 , 只是持股比例各有不同 。 不仅如此 , 从2019年三季度起 , 该基金配置路径与诺安成长大致趋同 。

这两只近期受基金投资者关注的公募产品均由基金经理蔡嵩松负责 。 公开资料显示 , 蔡嵩松本科计算机专业 , 硕士和博士攻读芯片设计 , 毕业后从事实业四年进入金融行业 , 2017年11月加入诺安基金 , 任研究员 。 2019年2月起担任诺安成长混合基金经理 , 2019年3月起担任诺安和鑫灵活基金经理 。

蔡嵩松曾表示 , 整个求学和工作经历 , 帮助其对产业理解打下扎实基础 。 许多可能别人难以理解的技术问题 , 或许就是其读书积累的专业知识 。 而实业的经历 , 也让蔡嵩松对整个产业链的布局 , 不同公司在产业链所处的位置 , 有比较深的理解 。

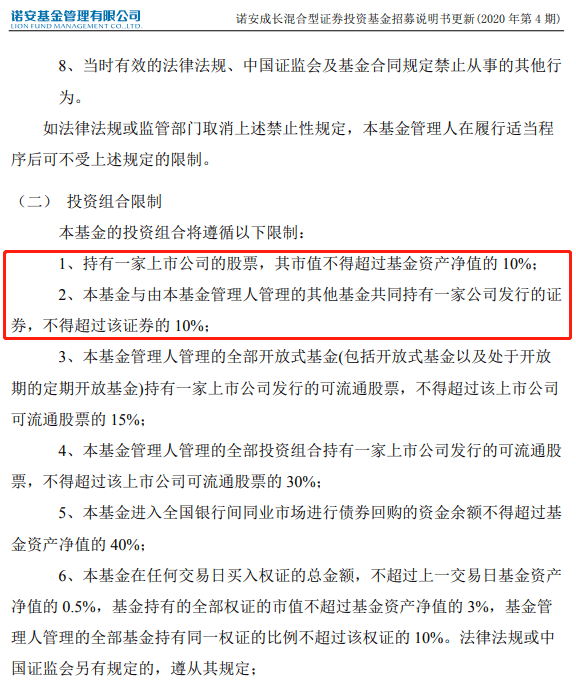

“基金经理言行合一是好事 , 但是孤注一掷代价可能会比较大 , 埋单的是基金持有人 。 而且基金公司也有‘双十限制’ 。 ”华东某公募基金内部人士告诉第一财经采访人员 。

以诺安成长为例 , 其招募说明书显示 , 本基金投资组合持有一家上市公司的股票 , 市值不得超过基金资产净值的10%;本基金与由本基金管理人管理的其他基金共同持有一家公司发行的证券 , 不得超过该证券的10% 。

文章图片

图片来源:诺安成长招募说明书

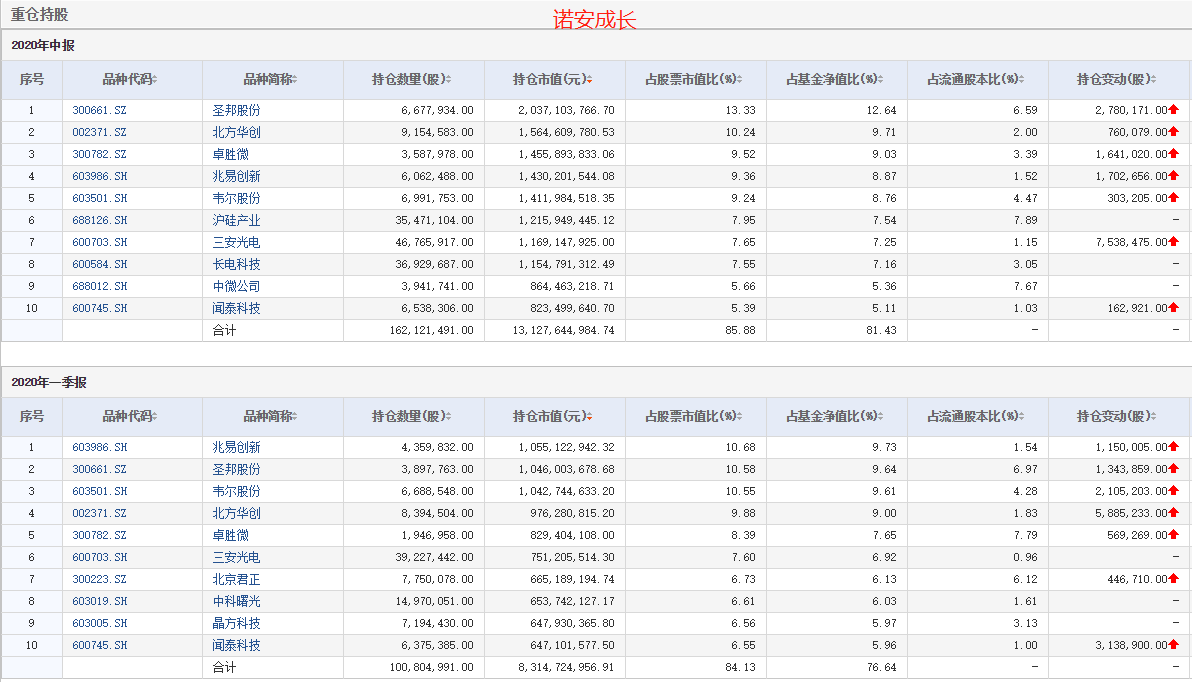

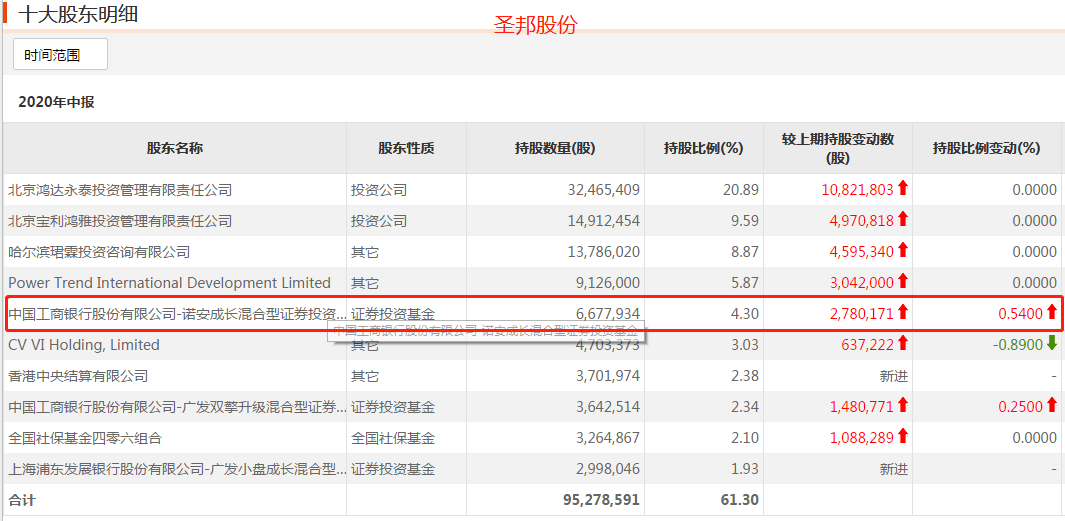

财报显示 , 诺安成长2019年三季度起不断加仓半导体股票 , 加上这些股票的价格快速上涨 , 诺安成长持有单只个股的市值比例、占基金资产净值的比例快速提高 。 截至2020年6月末 , 诺安成长持有圣邦股份已超过“双十限制” , 相应地 , 诺安成长已成为圣邦股份第五大流通股股东 。

文章图片

文章图片

图片来源:choice

“我们公司肯定是不允许这么操作 , 首先得和基金合同约定的投资范围相符 , 而且虽然投资者购买权益类产品要承担和收益匹配的风险 , 但过于激进的操作风格还是可能会损害到持有人利益 , 所以把控尺度上肯定要对产品净值波动和业绩回撤有考核 。 ”另一家公募基金内部人士告诉第一财经采访人员 。

第一财经广告合作 ,请点击这里

此内容为第一财经原创 , 著作权归第一财经所有 。 未经第一财经书面授权 , 不得以任何方式加以使用 , 包括转载、摘编、复制或建立镜像 。 第一财经保留追究侵权者法律责任的权利 。如需获得授权请联系第一财经版权部:021-22002972或021-22002335;banquan@yicai.com 。

文章作者

推荐阅读

- 民警|“砰,砰,砰”三声枪响,两只伤人藏獒应声倒地,东港民警该出手时就出手

- 半导体|1万亿的下跌,说明了什么,市场要变天了?

- 半导体|涨停复盘 | 低价股持续遭爆炒,创业板“冰火两重天”

- 通天战队|A股最励志闻泰科技!给华为小米打工到半导体巨头,半年赚17亿

- 简单观察|半导体受消息面影响明显

- 半导体|成长风格基金经理遭同行吐槽:"做投资才一年,规模上百亿,基本全仓半导体,这样真的好吗?"

- 半导体|A股第三代半导体概念集体爆发,强势龙头股有哪些(附个股名单)

- 美政府正考虑是否将中芯国际列入黑名单 2020半导体行业现状及发展前景趋势分析研究报告

- 如颖随行|退无可退,唯有破釜沉舟!(附第三代半导体材料完整名单)

- 大股东|5天大涨120%,长方集团澄清与第三代半导体无关,大股东高位套现