南京银行|脱颖而出的南京银行:半年利润高达72.21亿,资本补充蓄势待发

叶抱一 |文

【南京银行|脱颖而出的南京银行:半年利润高达72.21亿,资本补充蓄势待发】一直以来 , 银行股往往被投资者所低估 。

这是因为银行体量太大 , 只有巨额资金才拉得动 , 对于一般的机构并不具备这样的实力 , 但对于投资者可以长期持有 , 毕竟在中国 , 银行依旧是最赚钱的行业 。

据8月10日银保监会发布的数据显示 , 今年上半年 , 商业银行累计实现净利润1.0万亿元 , 同比下降9.4% 。

在整个上半年为实体经济减负纾困的大环境中 , 应该说银行利润的下降 , 完全是市场意料中的事情 。

恰恰是在多数人看不上的时候 , 银行股迎来了前所未有的投资良机 。

随着一年一度A股银行股半年报的出炉 , 稳定成长性超过很多行业的银行业 , 再次迎来投资者的目光 。

作为存贷款规模在南京地区 , 市场占有率位居前列的南京银行(601009.SH) , 8月29日也发布了自己的半年报 , 南京银行2020年1-6月实现营业收入177.38亿元 , 同比增长6.60% , 归属于上市公司股东的净利润为72.21亿元 , 同比增长4.98% , 每股收益为0.8000元 。

南京银行所属的银行行业 , 已披露半年报个股的平均营业收入增长率为8.41% , 平均净利润增长率为-6.09% , 逆势之下 , 南京银行似乎交出了一份不错的答卷 。

资本补充蓄势待发 , 南京银行脱颖而出

2015年以来 , 城市商业银行的数量一直保持为134家 , 截止 2019 年 9月底 , 共有22家城市商业银行以A股或H股上市 。

除了南京银行、宁波银行、北京银行是在2007年上市 , 其他大部分城市商业银行都集中在2013年之后上市 , 如郑州银行、天津银行、哈尔滨银行、青岛银行都是在 2016年上市 。

可以说 , 2013年后城市商业银行掀起了上市的热潮 , 上市已经成为城市商业银行的发展趋势 。

中国城市商业银行是在原有城市信用社的基础上组建而来 , 近年来 , 随着城市商业银行的上市热潮 , 其资产负债规模从最初的相对较小到今天的初具规模 。

对于商业银行来说 , 资本金是银行吸收损失的减震器 , 监管日益强化对银行补资本能力提出更高要求 。

当前中小银行补资本已成为顶层设计层面的焦点问题 , 截至6月末 , 南京银行资产总额1.46万亿元 , 较年初增长超1200亿元 , 增幅9.05%;存款余额9453亿元 , 较年初增长超950亿元 , 增幅11% 。

贷款余额6552亿元 , 较年初增长超860亿元 , 增幅15%;实现营业收入超177亿元 , 同比增长6.6%;中间业务收入占比14.85% , 同比提升1.82个百分点;实现归属于上市公司股东净利润72亿元 , 同比增长4.98% 。

南京银行主要监管指标保持稳定 , 拨备覆盖率401%;得益于定增的完成 , 资本充足率14.68% , 核心一级资本充足率9.77% , 分别较年初上升1.65个百分点和0.90个百分点 。

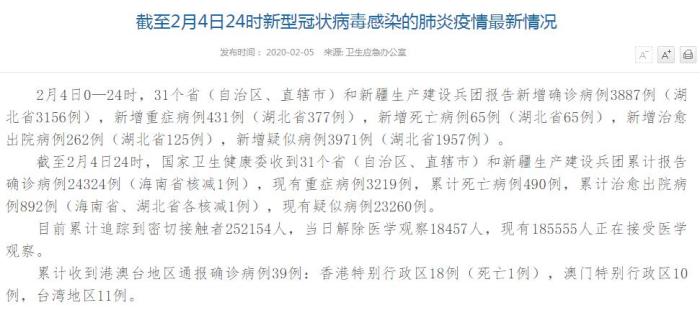

本文插图

同时 , 南京银行轻资产经营 , ROE位于行业前列 。 从杜邦分析来看 , 南京银行ROE和ROA位于同业较高水平 , 在于其坚持“轻资产 , 轻资本”经营 , 较大比重配置资金业务节约风险成本 , 赋予南京银行更加灵活的杠杆空间 。

最后 , 南京银行不良率表现优异 , 拨备覆盖率处于第一梯队 。 南京银行不良率持续多年稳定在0.90%以下的水平 。

在新一轮资本补充蓄势待发的情况下 , 以南京银行为代表的优质中小行有望脱颖而出 。

南京银行双轮驱动 , 大零售战略与交易银行战略

随着中国利率市场化的不断推进 , 上市商业银行主要靠利息收入的盈利模式 , 面临着巨大的挑战 。

例如贷款基础利率(LPR)的实施 , 促进了基准利率定价基准由中央银行确定向市场决定的过渡 , 随着报价行范围的扩大 , 上市商业银行同业竞争的加剧 , 将导致基准利率面临下行风险 , 对上市商业银行的盈利能力造成了一定的压力 。

推荐阅读

- 潇湘晨报|债务未清偿,将176平米房屋1万元转让给女儿,银行起诉房主要求撤销,法院:支持

- 新闻联播|哀悼!那位揪出南京大屠杀“百人斩”元凶的老人今晨去世

- 贷款|房贷、消费贷、理财产品都有哪些新动向?从上市银行半年报看百姓“钱”途

- 上海黄浦|南京路步行街东拓开街临近 夜晚景观灯光先睹为快→

- 上海黄浦|超前剧透!南京路步行街东拓段即将“开街” 超多店铺齐齐“首发”!

- 【行走自贸区】四大环境造就南京片区 一年新增企业1.3万多家

- 人民网-财经频道|【行走自贸区】江苏自贸试验区:南京、苏州、连云港三大片区已引进2000余名高端人才

- 现代快报|男子流窜盗窃7次,南京警方“零口供”刑拘嫌疑人

- 贷款|房贷、消费贷、理财产品都有哪些新动向?——从上市银行半年报看百姓“钱”途

- 平安银行新一贷和平安智贷爆火的背后:紧抓服务、科技与用户需求